- 與標準普爾 500 指數和行業基準相比,達美航空股票的短期和長期表現參差不齊,反映出更廣泛的行業挑戰。

- 該公司保持行業領先的運營業績,展示了創紀錄的完工率和準時到達率,從而實現了更高的產能增長和成本優勢。

- 儘管面臨挑戰,達美航空仍實現了創紀錄的收入、盈利能力和自由現金流,優先考慮減少債務並爭取投資級評級。

- 在忠誠度計劃和戰略增長計劃的支持下,達美航空的收入來源在企業、國內、國際和高端市場實現多元化。

- 根據市盈率和 PEG 比率等指標,DAL 股票相對於同行似乎被低估,技術目標價為 58.5 美元。

達美航空(紐約證券交易所代碼:DAL)在航空業的動盪中成為一支引人注目的股票。該分析深入研究了達美航空的多方面基本面和技術評估,重點關注其不同的價格表現、運營勝利和戰略策略中的關鍵機會。閱讀更多內容,了解塑造達美航空股票估值和價格預測的變革之風。

達美航空股價表現

達美航空在不同時間範圍內表現出了不同的性價比。短期(1個月),達美航空的表現也優於標準普爾500指數,上漲9.59%,而該指數為-1.00%。

隨着時間的推移,達美航空的表現變得更加微妙。在 6 個月和年初至今 (YTD) 期間,達美航空的表現超過了標準普爾 500 指數,表明其行業內的相對實力。然而,從過去三年和五年的表現來看,達美航空的表現落後於標準普爾 500 指數 (SPX) 及其行業基準美國全球噴氣機 ETF (NYSEARCA:JETS)。這可能反映了航空業面臨的更廣泛的挑戰,例如燃油成本、監管變化或競爭壓力。

資料來源:tradingview.com

達美航空10年業績表現突出,股價回報率達44.10%,顯示長期增長潛力。然而,這需要與總回報一起考慮,其中考慮了股息和其他分配。達美航空10年的總回報率為62.25%,表明股息在其整體回報中發揮了重要作用。然而,十年來該股的表現遠遠落後於標準普爾 500 指數。

比較達美航空與美國Global Jets ETF的表現,達美航空在短期和中期表現普遍優於大盤,而該ETF的長期表現則更好。這表明,通過 ETF 投資更廣泛的航空業可能會在較長時期內提供更穩定的回報,而達美航空可能會提供更大的中短期收益潛力。

達美航空的基本優勢

卓越運營和可靠性:

達美航空(紐約證券交易所股票代碼:DAL)始終展現出行業領先的運營績效,這體現在其創紀錄的完成率和準點到達率上。具體來說,在三月季度,達美航空實現了為可靠性設定新基準的完成率。這種運營可靠性可以轉化為切實的效益,例如更高的產能增長和單位成本優惠,最終有助於改善財務業績。

幹線航班取消數量比上一年減少了 85%,凸顯了達美航空對卓越運營的承諾。這種減少不僅提高了客戶滿意度,還最大限度地減少了與航班取消相關的中斷和成本。

運營指標在推動財務成果方面發揮着至關重要的作用。達美航空的卓越運營帶來了運力增長和單位成本優惠的增量點,從而使稅前收入比上一年顯着提高了 1.63 億美元。此外,竣工率反映的運營效率也推動了運營利潤率的提高,同比增長0.5個百分點。

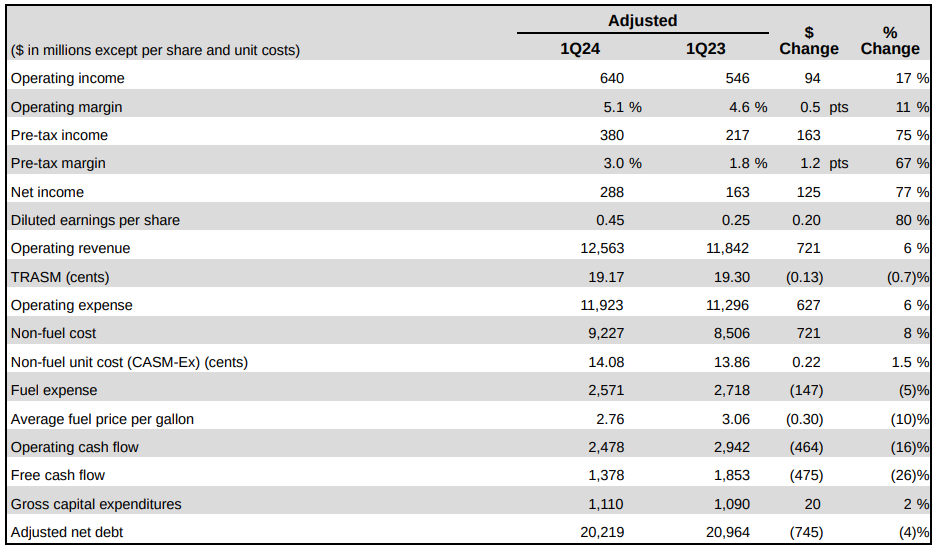

財務績效:

達美航空第三季度的財務業績突顯了其在應對充滿挑戰的市場條件方面的彈性和適應性。該公司實現創紀錄的收入 126 億美元,同比增長 6%。這一收入增長是由行業領先的運營業績和近距離預訂實力推動的,表明達美航空有能力利用市場機會。

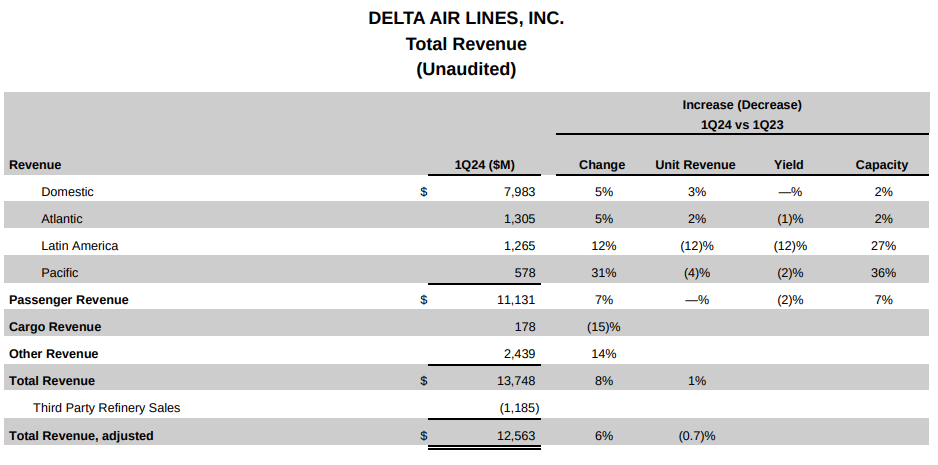

資料來源:Q1 2024 Earnings

盈利指標也體現了達美航空的財務實力。該公司公布稅前收入為3.8億美元,每股收益為0.45美元,較上年有所改善。儘管面臨燃油價格高於預期等不利因素,達美航空的運營效率和強勁需求緩解了這些挑戰,為積極的財務成果做出了貢獻。

自由現金流的產生是達美航空財務業績的另一個關鍵方面。儘管在向員工分配利潤和業務再投資方面進行了大量投資,達美航空在第三季度仍創造了 14 億美元的自由現金流。強勁的現金流產生反映了達美航空有效管理資本和投資增長計劃的能力,同時獎勵員工的貢獻。

削減債務仍然是達美航空的首要任務,其強化資產負債表的努力就證明了這一點。該公司從 2023 年底開始將調整後的淨債務減少 12 億美元,這表明該公司致力於提高財務靈活性和降低槓桿率。穆迪和惠譽等評級機構的積極展望更新進一步證實了達美航空在投資級評級方面取得的進展,增強了投資者對該公司財務穩定性的信心。

收入多元化和增長戰略:

達美航空的收入多元化和增長戰略是其在航空業取得成功的關鍵驅動力。該公司能夠從商務旅行、國內和國際市場以及優質服務等多種來源產生收入,從而增強了其彈性和競爭力。

商務旅行需求一直是達美航空收入增長的重要貢獻者,託管企業銷售額同比增長 14%。這一增長在技術、消費者服務和金融服務等領域尤其顯着,表明達美航空與企業客戶的牢固關係及其有效滿足其旅行需求的能力。

國內和國際市場為達美航空帶來了巨大的收入機會。該公司國內單位收入創下歷史新高,三月份季度同比增長率為 3%。此外,受跨大西洋地區等主要市場強勁需求的推動,國際客運收入較上年增長 12%。

資料來源:Q1 2024 Earnings

達美航空的收入來源多元化,涵蓋各個領域,包括忠誠度服務、高級服務、貨運服務以及維護、修理和大修 (MRO) 服務。這些部門占第三季度總收入的 57%,突顯達美航空專注於從高利潤來源創造收入。特別是高級艙收入同比增長了 10%,超過經濟艙收入,凸顯了達美航空在捕捉高級服務需求方面所取得的成功。

美國運通聯合品牌組合等忠誠度計劃在推動達美航空收入增長方面發揮着重要作用。該公司從美國運通獲得創紀錄的 17 億美元季度薪酬,反映了其聯合品牌合作夥伴關係的成功及其忠誠度服務對客戶的吸引力。

成本管理和效率:

達美航空對成本管理和效率的關注有助於維持盈利能力和財務可持續性。儘管面臨燃油價格上漲等挑戰,該公司仍展現出有效的成本控制措施和運營效率,取得了積極的財務成果。

在三月季度,達美航空有效管理了運營支出,調整後的非燃油成本達 92 億美元。每可用座位英里非燃油成本 (CASM) 同比增長 1.5%,這在預期之內,並表明嚴格的成本管理實踐。

燃油效率的提高也有助於達美航空節省成本。在機隊更新工作和可持續發展舉措的推動下,該公司的燃油效率同比提高了 1.9%。這一改善有助於抵消燃油價格上漲的影響,調整後的燃油費用同比下降 5%。

達美航空的成本管理指南提供了對其財務戰略的進一步洞察。該公司預計 6 月份季度的非燃料單位成本將增長約 2%,這與 2023 年非燃料單位成本低個位數增長的全年前景一致。這種嚴格的成本管理方法可確保達美航空保持競爭力,同時保持財務靈活性和盈利能力。

達美航空的根本弱點

性價比和效率優化:

達美航空報告稱,2024 年第三季度的非燃油單位成本同比增長 1.5%。儘管實現了卓越運營,但這一增長表明在有效管理成本方面面臨挑戰。為了解決這個問題,達美航空應分析具體的成本動因,並實施有針對性的成本節約措施。例如,投資技術以提高生產力和重新談判供應商合同可能有助於降低費用。此外,勞動力培訓和流程改進可以提高效率,最終降低非燃料單位成本。

債務償還和槓桿:

截至 2024 年第三季度末,達美航空的債務和融資租賃義務總額為 194 億美元。雖然該公司的目標是在 2024 年償還至少 40 億美元的債務,但仍需進一步削減債務以提高其槓桿率。儘管槓桿率已達到2.9倍,但加速償還債務對於增強財務靈活性和降低利息支出至關重要。達美航空可以將其現金流的很大一部分用於減少債務,並探索債務再融資的機會以降低利息成本。

資料來源:Q1 2024 Earnings

燃料價格波動和效率:

達美航空面臨燃油價格波動,預計 2024 年第二季度燃油價格將在每加侖 2.70 美元至 2.90 美元之間。儘管燃油效率同比提高 1.9%,但不斷上漲的燃油價格對盈利能力構成挑戰。為了緩解這一問題,達美航空應重點關注進一步提高燃油效率並實施燃油對沖策略。投資節能飛機和優化飛行運營有助於最大限度地減少燃油消耗,而燃料採購來源多樣化和談判有利的合同可以降低價格風險。

達美航空展望

每股收益共識估計:

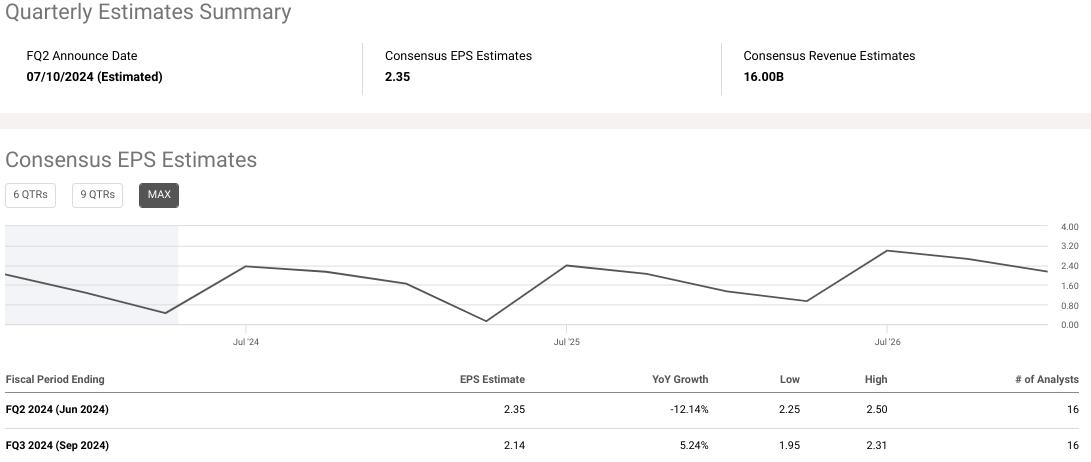

達美航空一致的每股收益預測為分析師對該公司截至 2024 年 6 月(2024 年第二季度)和 2024 年 9 月(2024 年第三季度)的財政期間每股收益的預期提供了寶貴的見解。分析師預計 2024 年第二季度每股收益為 2.35 美元,同比下降 12.14%。根據 16 名分析師的建議,這一預估範圍在 2.25 美元至 2.50 美元之間。根據 16 名分析師的評估,2024 年第三季度的每股收益預計為 2.14 美元,同比增長 5.24%,區間在 1.95 美元至 2.31 美元之間。

共識預測表明 2024 年第二季度每股收益較上一年有所下降,這可能會引起投資者和利益相關者的擔憂。 2024 年第二季度的同比增長率為 -12.14%,2024 年第三季度的同比增長率為 5.24%,這表明前景好壞參半,第二季度將出現下滑,而第三季度預計將出現增長。然而,考慮這些估計背後的背景至關重要,包括行業趨勢、宏觀經濟因素以及達美航空面臨的具體挑戰或機遇。

資料來源:seeingalpha.com

共識收入估計:

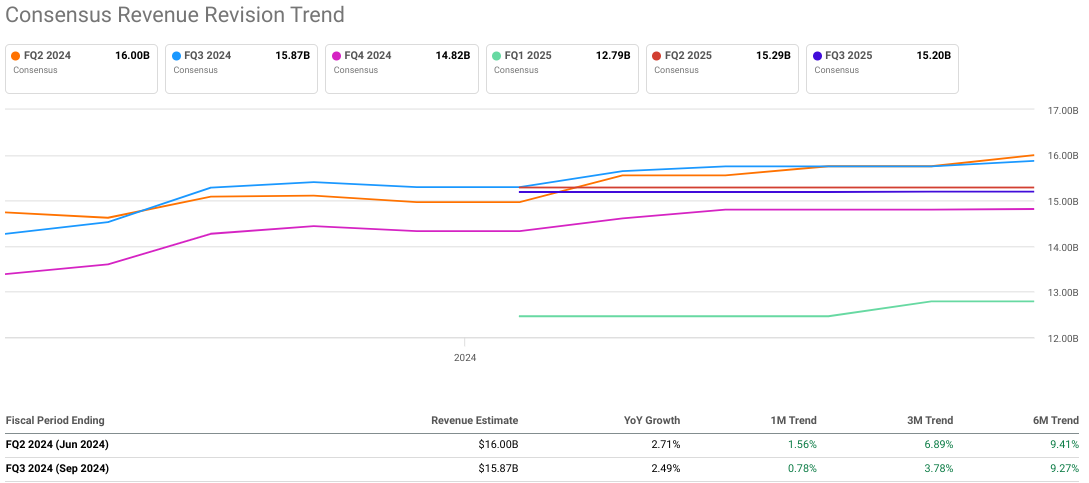

分析師預計 2024 年第二季度營收為 160 億美元,同比增長 2.71%。六位分析師提供的收入預估範圍為 154.6 億美元至 164.7 億美元。同樣,根據六位分析師的評估,2024 年第三季度的收入預計為 158.7 億美元,同比增長 2.49%,範圍在 154.1 億美元至 163.8 億美元之間。

共識預測顯示,2024 年第二季度和第三季度的收入增長預期溫和,同比增長率分別為 2.71% 和 2.49%。儘管預計第二季度每股收益會下降,但收入預測表明達美航空在此期間仍可能實現營收增長。然而,與每股收益預測相比,收入預測的範圍較小,表明分析師對收入預測的共識程度較高。

共識每股收益和收入修正趨勢:

修訂趨勢跟蹤每股收益和收入預測隨時間的變化,為分析師對達美航空財務業績不斷變化的看法提供見解。對於 2024 年第二季度,儘管每股收益預期保持在 2.35 美元不變,但同比增長在 1 個月、3 個月和 6 個月趨勢中出現波動,表明分析師的前景存在一定波動。同樣,2024 年第二季度的收入預計仍為 160 億美元,不同時期的同比增長趨勢不同,表明分析師的預期存在波動。

對於 2024 年第三季度,每股收益預估為 2.14 美元,1 個月、3 個月和 6 個月趨勢略有波動,表明前景相對穩定。同樣,158.7 億美元的收入預期在特定時期內呈現出同比增長的一致趨勢,反映出分析師的穩定前景。

這凸顯了分析師的看法和預期的動態性質,並在不同的時間範圍內發生修正。修正趨勢的波動可能源於多種因素,例如市場狀況的變化、行業動態、公司特定的發展或對財務預測模型中使用的基本假設的修正。

資料來源:seeingalpha.com

《華爾街日報》估計:

《華爾街日報》(WSJ) 的預估趨勢為分析師對達美航空 2024 年第二季度和第三季度每股收益的預期提供了更多視角。2024 年第二季度,當前每股收益預期為 2.35 美元,較一個月前的 2.31 美元和三個月前的 2.32 美元略有上升。相反,在 2024 年第三季度,過去一個月和三個月的每股收益預期保持在 2.12 美元,這表明分析師對這一時期的前景持穩定態度。

《華爾街日報》的預測趨勢與一致的 EPS 預測相吻合,表明 2024 年第三季度的前景相對穩定,2024 年第二季度的前景略有上調。連續幾個月每股收益預測的一致性可能表明分析師對 2024 年第三季度的預測有更高的信心然而,必須考慮影響分析師估計的其他因素,包括行業趨勢、公司指導和宏觀經濟狀況。

資料來源:WSJ.com

達美航空的內部估計:

達美航空預計 2024 年第二季度的季度收入將達到歷史最高水平,營業利潤率和每股收益 (EPS) 為 2.20 美元至 2.50 美元。這一前景反映了該公司對持續強勁需求的預期,特別是在商務旅行和優質服務方面,預計這將推動收入增長。該公司的全年指引重申了其實現每股收益 6 至 7 美元、自由現金流 3 至 40 億美元的承諾。這些目標表明達美航空對其利用市場機會、優化運營和實現長期可持續增長的能力充滿信心。

資料來源: Investor Presentation

此外,達美航空對機隊更新的投資,包括引進A321neo和A220-300等節能飛機,增強了其競爭優勢並支持其長期增長戰略。這些現代化飛機不僅提高了燃油效率,還增強了客戶體驗,有助於提高客戶滿意度和忠誠度。

此外,達美航空預計總收入將較 2023 年 6 月增長 5% 至 7%,而 TRASM 預計將持平或下降 2%。值得注意的是,該公司預計所有地區實體的單位收入將與去年大致持平,但拉丁語除外,由於前一年的強勁表現和對網絡的持續投資,預計拉丁語將出現兩位數的下降。

在成本績效方面,該公司具有運營優勢,3月份季度稅前收入為3.8億美元,較上年有顯着改善。儘管非燃油單位成本較高,但達美航空憑藉運營效率和運力增長取得了良好的業績。展望 6 月季度,達美航空預計非燃油單位成本將增長約 2%,與 2023 年全年低個位數增長的預期一致。

總而言之,達美航空的內部預測突顯了該公司對強勁旅行需求推動下的第二季度收入增長的樂觀前景。儘管面臨某些地區單位收入下降和非燃料單位成本增加等挑戰,達美航空仍然專注於優化運營和提高效率。

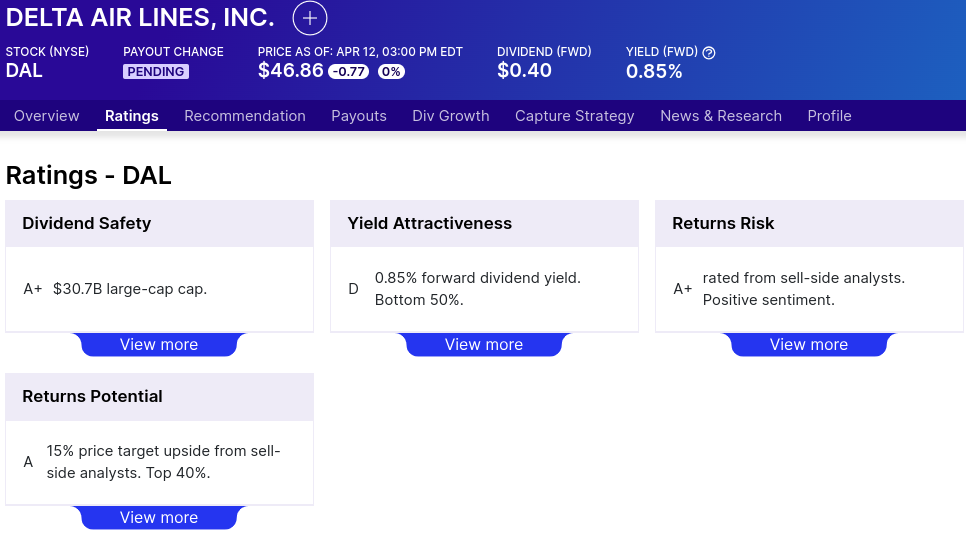

達美航空股票股息摘要

達美航空的遠期股息率為 0.85%,每年派息為每股 0.40 美元。然而,5年股息增長率為-33.21%,表明過去5年股息支付呈下降而非增長。此外,達美航空在此期間的股息並未出現任何增長。這可能會引起以收入為導向的投資者的擔憂,他們優先考慮持續且不斷增長的股息流。

資料來源:dividend.com

DAL股票估值

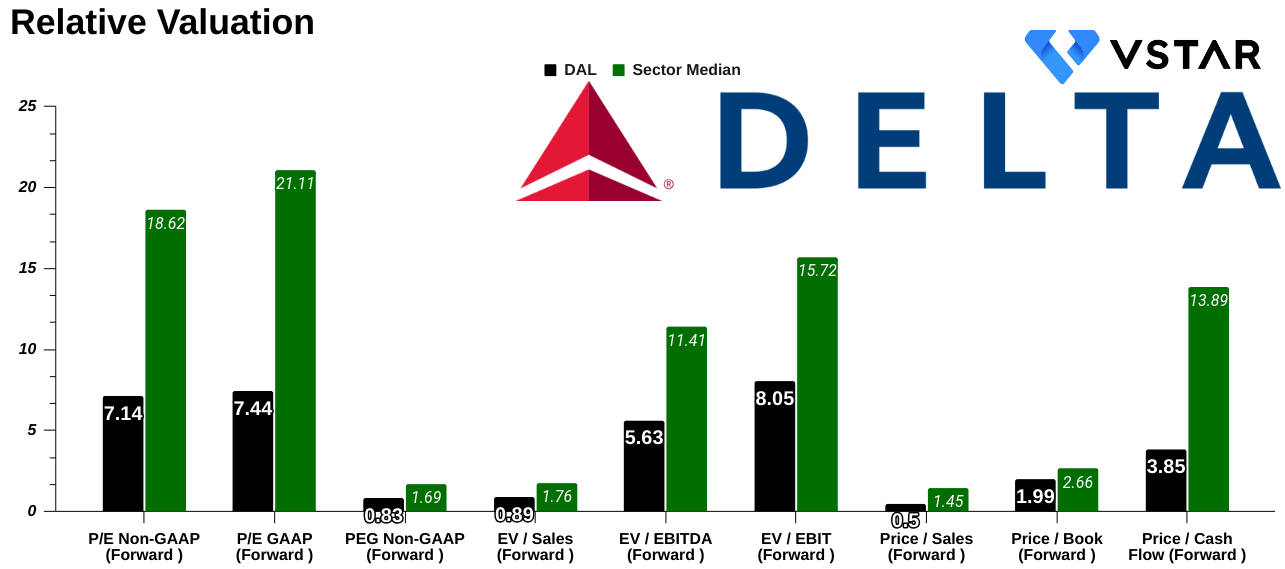

市盈率 (P/E) 是用於評估公司股票估值的基本指標。達美航空 (DAL) 的遠期市盈率為 7.14。該數字代表公司當前股價與其未來十二個月預計每股收益(EPS)的比率。與行業中值市盈率 18.62 相比,我們發現顯着偏差為 -61.65%。從本質上講,與該行業的平均公司相比,投資者願意為達美航空的每一美元收益支付更少的費用。這表明市場可能認為達美航空相對於同行而言被低估。

此外,通過檢查達美航空的 5 年平均遠期市盈率為 9.41,我們注意到當前市盈率 7.14 低了 -24.10%。這意味着該股票的交易估值與其歷史表現相比較低。投資者可能將此解讀為以相對於達美航空長期平均估值較低的價格投資達美航空的機會。

另一方面,PEG(市盈率與增長比)通過考慮公司的增長前景,提供了對公司估值更細緻的看法。對於 DAL,遠期 PEG 比率計算為 0.83。這表明投資者為達美航空每單位的預期盈利增長支付 0.83 美元。與行業 PEG 比率中值 1.69 相比,我們觀察到偏差為 -50.76%。簡而言之,與該行業的平均公司相比,達美航空的增長潛力似乎被低估。

同樣,企業價值與銷售額(EV/銷售額)比率衡量公司相對於其收入的估值。對於 DAL,遠期 EV/銷售額比率為 0.89。這意味着投資者將為達美航空未來 12 個月的預計銷售額每美元支付 0.89 美元。與行業中值 EV/銷售額比率 1.76 相比,我們觀察到偏差為 -49.68%。從本質上講,根據其銷售業績,達美航空的股價相對於該行業的平均公司而言存在折扣。

此外,考慮到達美航空的5年平均預期EV/銷售額比率為1.3,當前比率為0.89,意味着估值較低-31.87%。這表明,相對於其歷史銷售業績,該股的估值更具吸引力。投資者可能會將此視為達美航空未來增長和盈利潛力的積極指標。

資料來源:Analyst's compilation

達美航空的 EV/EBITDA 比率為 5.63,表明投資者將為該公司未來 12 個月內預計的每一美元 EBITDA 支付 5.63 美元。與 11.41 的行業中位數相比,偏差為 -50.70%,表明達美航空相對於其收益的估值較低。

此外,達美航空的 EV/EBIT 比率為 8.05,這表明投資者將為該公司未來 12 個月內預計的每一美元 EBIT 支付 8.05 美元。與行業中位數 15.72 相比,偏差為 -48.82%,這意味着達美航空的估值相對於其收益存在折扣。

最後,達美航空的市銷率是 0.5,這表明投資者為該公司未來 12 個月內預計銷售額的每一美元支付 0.5 美元。與行業中位數 1.45 相比,偏差為 -65.28%,表明達美航空基於其銷售業績的估值明顯較低。

分析師價格預測和評級

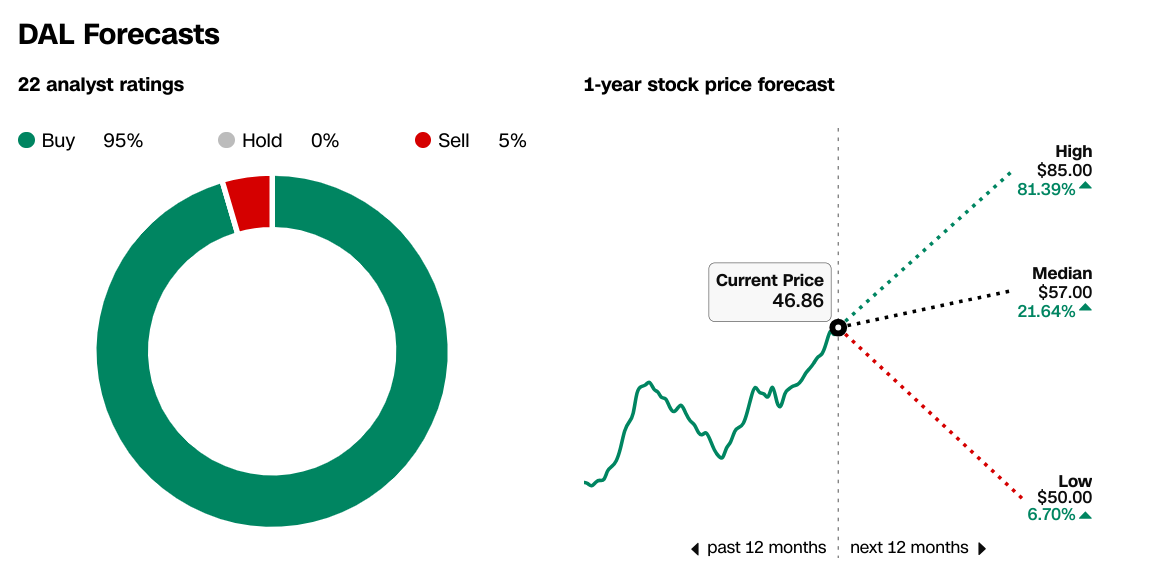

據 CNN 報道,在 22 名分析師的評級中,95% 建議買入達美航空股票,5% 建議賣出。這種強勁的購買情緒反映出分析師對達美航空未來業績的積極展望。分析師的建議可以影響投資者情緒並影響股價。

1 年股價預測 (CNN):

- 最高價:85.00 美元(上漲 81.39%)

- 中位數:57.00 美元(增長 21.64%)

- 最低價:50.00 美元(上漲 6.70%)

- 當前價格: 46.86 美元

來源:CNN.com

《華爾街日報》(WSJ) 的分析師評級顯示,過去三個月情緒轉向更加積極,越來越多的分析師建議買入或增持達美航空股票。目前,《華爾街日報》調查的分析師沒有提出持有或出售的建議。

一年股價目標(華爾街日報):

- 高:85.00 美元

- 中位數:57.00 美元

- 最低:$50.00

- 平均:$58.41

- 當前價格: 46.86 美元

資料來源:WSJ.com

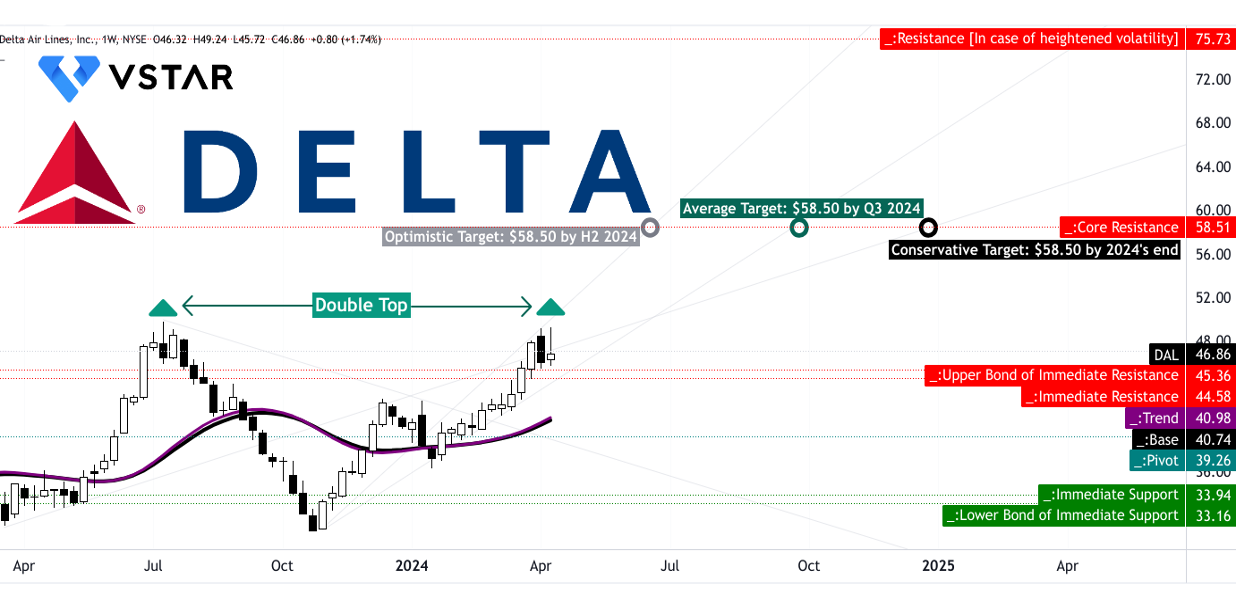

DAL 股票預測技術分析

達美航空股價可能在 2024 年底達到 58.5 美元。目標價格基於斐波那契回撤和延伸水平預測的極性變化的中期勢頭。這是一個保守的預測。有趣的是,平均情景和樂觀情景表明價格目標將提前達到。平均情景預計到 2024 年第三季度實現價格目標,而樂觀情景則反映價格目標可能在 2024 年上半年末實現。因此,從技術上講,這只是時間問題。

資料來源:tradingview.com

DAL股價目前形成雙頂燭台形態,相對強弱指數(RSI)高於70,存在價格回調的可能性。下行方面,45.35-44.60 美元(當前水平價格通道的上限)和 39.25 美元(通道的樞軸)是關鍵支撐位。然而,擊中樞軸的可能性較小。

簡而言之,考慮到稀釋後每股收益的不斷改善(以過去十二個月為基礎),股價創新高的可能性較大。這樣,該股可能會在上述時間範圍內達到目標。

資料來源:tradingview.com

總之,達美航空呈現出一個複雜的故事,其股票既表現出短期波動性,又表現出長期潛力。與基準相比,價格表現參差不齊,突顯了行業的逆風,但達美航空強勁的財務狀況和分析師情緒暗示了潛在的實力。儘管可能會出現短期波動,但在卓越運營和增長戰略的支撐下,達美航空的發展軌跡表明了良好的長期前景。達美航空相對於同行的估值被低估,加上分析師的樂觀預測,表明未來幾個季度價格上漲的潛力。