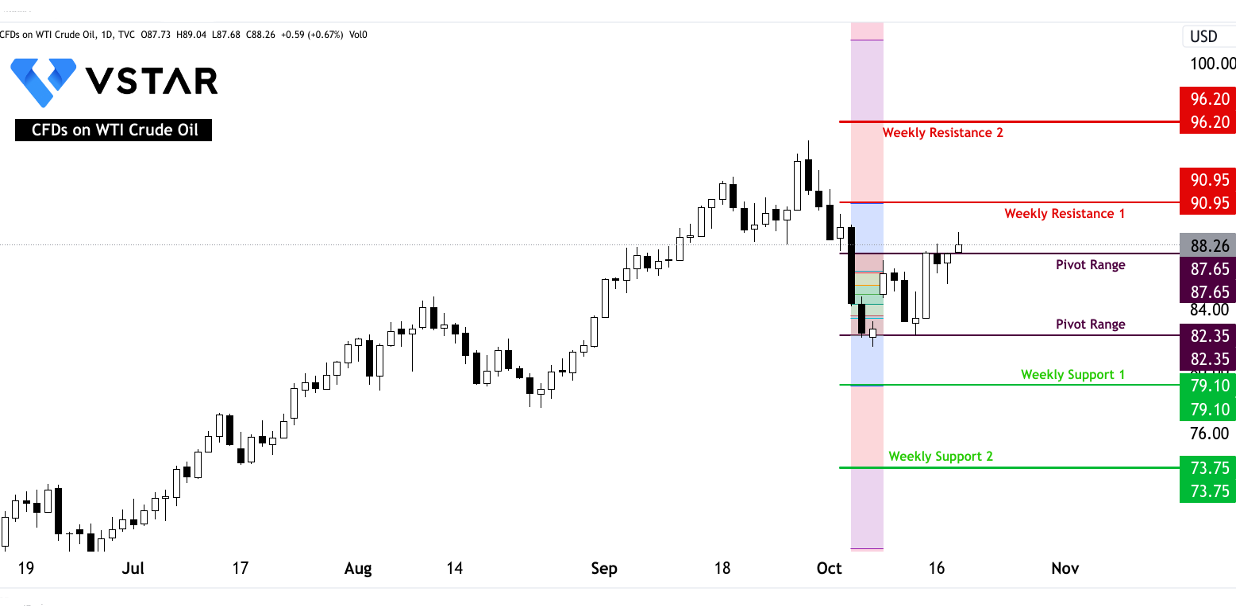

核停電

2023 年美國夏季核停電將恢復到 2021 年水平

平均核發電容量中斷3.1吉瓦 2023 年夏季每天的停電量(GW),較去年夏季顯着增加,比 2022 年夏季停電量高出 25% 以上。停電高峰出現在6月份,平均每天6.1吉瓦,峰值8.3吉瓦。

來源:eia.gov

核電廠會發生計劃內和計劃外停電,影響電力供應,並間接影響原油等能源市場。讓我們深入研究細節和潛在影響:

計劃中的核停電

計劃中的核發電停電通常與反應堆補料周期同時進行,每 18 至 24 個月發生一次。這些停電大多計劃在秋季和春季電力需求較低時進行。在加油中斷期間,工廠經常進行設施升級、維修和維護工作。

2023年,美國核電站換料停運平均為35天,略短於2022年的38天。一些反應堆離線時間更長,例如康涅狄格州沃特福德的米爾斯通核電站,離線時間為89天,華盛頓州里奇蘭的哥倫比亞發電站停電了 44 天,一直持續到 6 月。

2023 年計劃核停電的平均時間較短可能會導致發電能力提高。較短的停電意味着核電站可以更快地恢復發電,從而有可能減少對天然氣等替代能源的需求,天然氣通常在電力需求高峰期間使用。這可能會通過影響發電行業對能源的需求來間接影響原油。

計劃外核中斷

意外或被迫的核發電中斷可能是由於設備故障、操作錯誤或惡劣天氣等外部情況造成的。 2023年,非計劃核停電發生31起,較2022年的35起略有減少。非計劃停電的減少有助於電力供應的穩定。

具體案例,例如費米核電站因冷卻劑泄漏而關閉和 Vogtle 3 號機組計劃外維護中斷,凸顯出意外中斷仍然可能發生。這些特定停電對能源市場的影響取決於其容量和區域重要性。

減少核電領域的意外停電有助於維持穩定可靠的電力供應。穩定的電力供應可以影響包括原油在內的能源市場,因為它會影響電力短缺時對備用能源的需求。減少意外停電的發生可以減少對天然氣和原油等替代能源發電的依賴。

原油市場

現在,讓我們將焦點轉移到截至 2023 年 10 月 12 日的原油市場狀況。

原油煉油廠輸入

美國原油煉油廠平均投入量1520萬桶 日產量,較前一周小幅減少39.9萬桶/日。煉油廠開工率為其可運營產能的 85.7%。這表明原油加工量減少,這可能是由於維護或需求減少等因素造成的。

煉油廠投入的減少可能會影響原油需求。當煉油廠加工的原油減少時,可能會導致市場上原油供應過剩,從而可能導致原油價格下跌。

原油進口

原油進口量日均630萬桶,較前一周增加11.5萬桶/日。過去4周,原油進口量日均約660萬桶,同比增長3.5%。

原油進口的增加表明,為了滿足國內需求,對外國石油來源的依賴程度更高。這可能會對原油市場產生影響,因為它反映了全球石油貿易的動態並影響美國的供需

原油庫存

美國商業原油庫存較前一周增加1020萬桶,總計達到4.242億桶。重要的是,這一庫存水平比每年這個時候的五年平均水平低約 3%。

原油庫存不斷增長,雖然低於五年平均水平,但表明原油庫存正在積累。原油庫存增加可能表明市場供應過剩,如果持續下去,可能會對原油價格造成下行壓力。

石油庫存

上周商業石油庫存總量增加了 630 萬桶。這包括各種石油產品,而不僅僅是原油。庫存的增加再次意味着石油產品供應增加或需求減少,從而影響更廣泛的能源市場。

原油價格

2023 年 10 月 6 日,西德克薩斯中質原油 (WTI) 原油價格為每桶 82.83 美元。該價格比前一周下跌 7.94 美元,比一年前價格下跌 10.24 美元。紐約港常規汽油、2號取暖油現貨價格也大幅下跌。

過去一周和一年來原油價格大幅下跌可歸因於原油庫存增加和需求減少,這可能導致價格貶值。

汽油和柴油價格

2023年10月9日全國普通汽油平均零售價為每加侖3.684美元,比前一周下降0.114美元,比去年同期價格下降0.228美元。全國柴油平均零售價格也有所下降。

汽油和柴油價格的下降表明運輸成本降低的消費者將受益。這可能會增加消費者支出並刺激經濟活動。

影響

計劃內核停電的減少和計劃外停電的減少表明電力供應更加穩定。穩定的電力供應可以減少對天然氣和原油等替代能源的需求,從而影響能源市場。

原油煉廠投入的減少和原油庫存的增加表明原油市場可能存在供應過剩。供應過剩通常會給原油價格帶來下行壓力。原油差價合約的估值可能反映了這種下降趨勢。

較低的汽油和柴油價格可以降低消費者的運輸成本,從而可能增加可自由支配收入並刺激經濟活動。這可以間接影響原油及其衍生品的需求。

重要的是要記住,能源市場受到多種因素的影響,包括地緣政治事件、國際石油產量和需求趨勢。

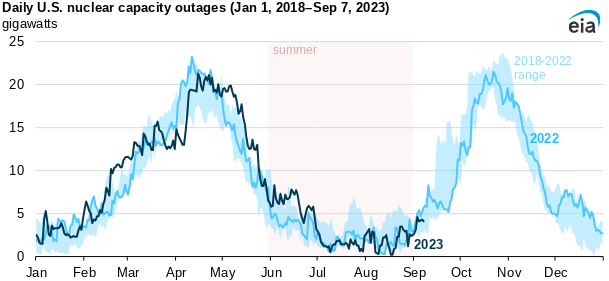

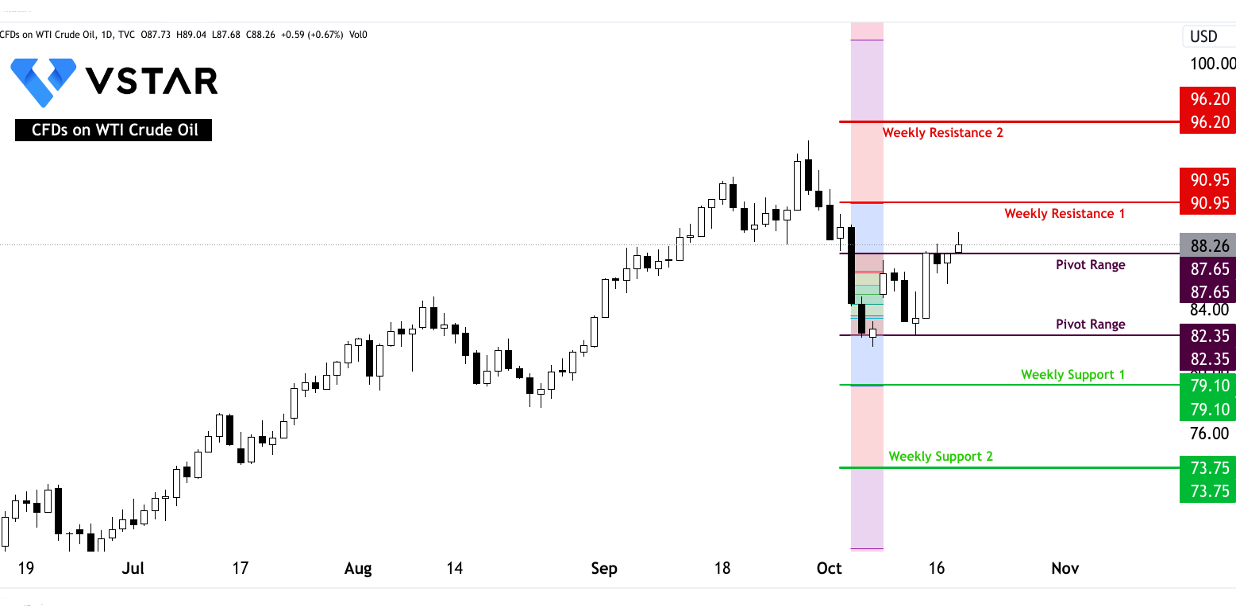

WTI 原油差價合約每周價格走勢的技術視角可以理解如下:

來源:tradingview.com