2024 年的加密貨幣市場正在受到多種因素的影響,從技術進步和監管發展到交易所交易基金 (ETF) 等新金融工具的出現。本文深入研究了具體方面,提供了對比特幣潛在價格方向的見解。它探討了市場穩定性、穩定幣和央行數字貨幣 (CBDC) 的融合、工業應用、ETF 的影響、美國國債收益率曲線動態以及隱含波動率對比特幣價格的影響。

資料來源:nytimes.com

ETF 對比特幣價格的影響

這 贊同 比特幣 ETF 的推出是一項重大進展。儘管人們對大量新資本湧入加密貨幣市場持懷疑態度,但焦點轉向資金從現有加密產品到新創建的 ETF 的潛在輪換。預計從灰度比特幣信託(GBTC)等產品轉向更具成本效益的現貨比特幣 ETF 的資金流出可能會改變市場動態,從而可能通過市場流動性和投資者情緒的變化影響比特幣的價格。

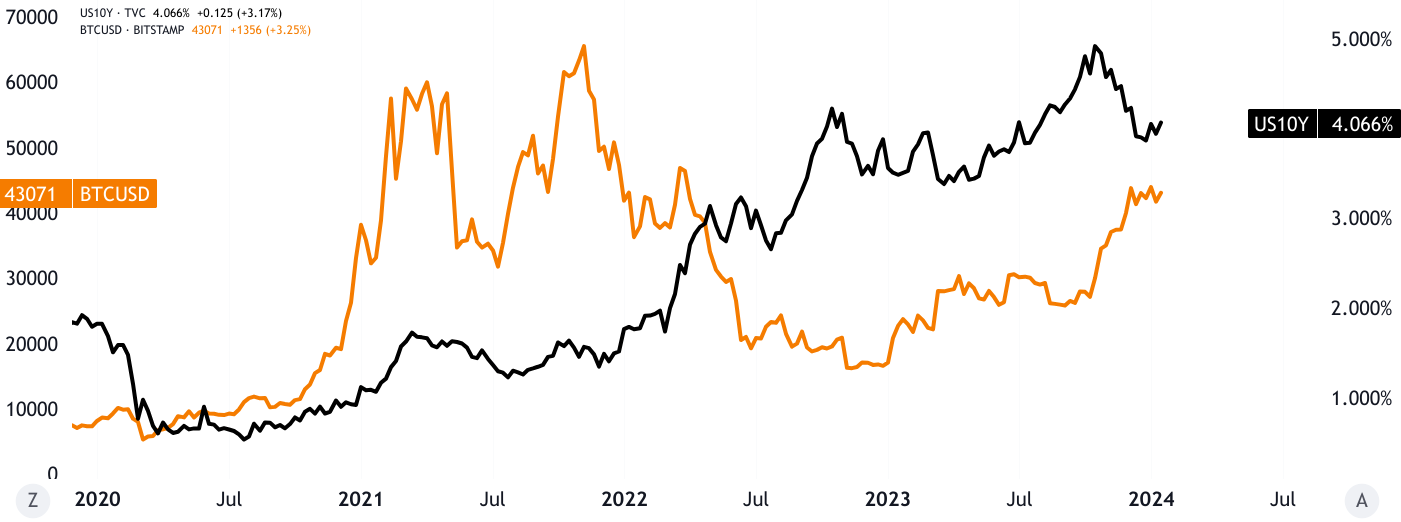

美國國債收益率曲線和比特幣作為避風港

美國國債收益率曲線的正常化被認為是即將到來的衰退的潛在前兆。歷史數據表明,經濟衰退會影響投資者信心,可能導致對包括比特幣在內的高風險資產的需求下降。然而,該分析引入了相反的觀點——美聯儲可能實施貨幣寬鬆政策。這可能為比特幣作為避險資產創造一個有利的環境,類似於其 2020-2021 年在 COVID-19 大流行引發的經濟衰退期間和之後的表現。

市場穩定性和以太坊的作用

即將到來的夏季可能會迎來加密貨幣市場更加可持續的時期。通過第 2 層解決方案 (L2) 關注以太坊的可擴展性至關重要。這些解決方案解決了以太坊在容量和高交易費用方面的歷史挑戰。隨着市場越來越接近傳統金融生態系統,可擴展性的增強可能會增強投資者的信心,從而可能對比特幣的需求產生積極影響。

穩定幣和 CBDC 的融合

一個關鍵的預測圍繞中央銀行向受監管的穩定幣和 CBDC 的融合展開。這種轉變的理由被描述為一種務實的選擇,而不是意識形態上對權力下放的接受。分析表明,CBDC 雖然可編程性有限,但可能無法完全滿足去中心化金融(DeFi)和數字資產交易所需的基於區塊鏈的可編程貨幣的需求。這表明人們對包括比特幣在內的替代數字資產持續感興趣,比特幣可以作為可編程和去中心化的替代品。

工業應用進展

工業應用的進展緩慢是值得承認的,儘管最近出現了加密貨幣交易醜聞等挫折,但仍穩步重新加速。企業重新擁抱區塊鏈技術的可能性取決於解決方案的改進和對過去挑戰的記憶的淡化。這一方面間接表明,隨着解決方案變得更加強大,比特幣有可能受益於機構採用率的增加,從而對其感知價值做出積極貢獻。

對比特幣價格的影響

關於市場穩定性、監管支持和技術進步的謹慎樂觀情緒意味着對比特幣的需求增加。對以太坊可擴展性改進以及 CBDC 和穩定幣潛在融合的認可可能會使比特幣成為不斷發展的加密貨幣領域中有吸引力的投資選擇。

此外,比特幣 ETF 的推出可能會重塑市場動態。資金從 GBTC 等現有產品轉向 ETF 的潛在可能性可能會影響比特幣的流動性和定價。投資者對具有成本效益的替代品的偏好可能會創造一個對比特幣價格產生積極影響的競爭環境。

根據投資者在經濟不確定性期間對比特幣的看法,其價格可能會受到更廣泛的市場狀況的影響。然而,美聯儲潛在的貨幣寬鬆可能會減輕不利影響並有助於增強比特幣的彈性。

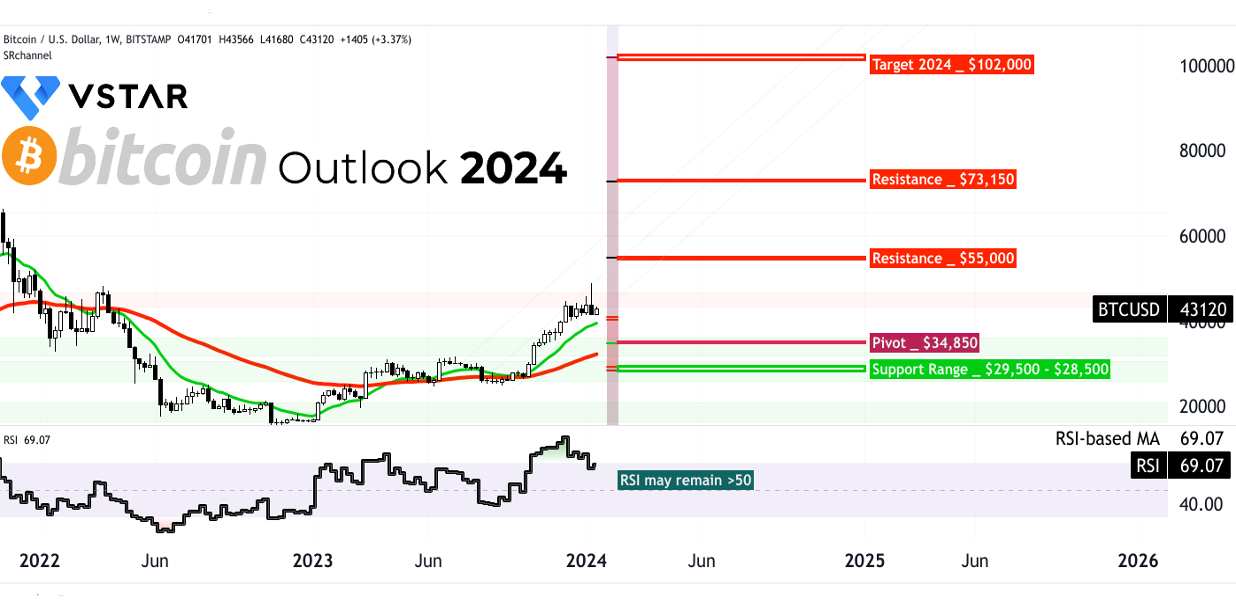

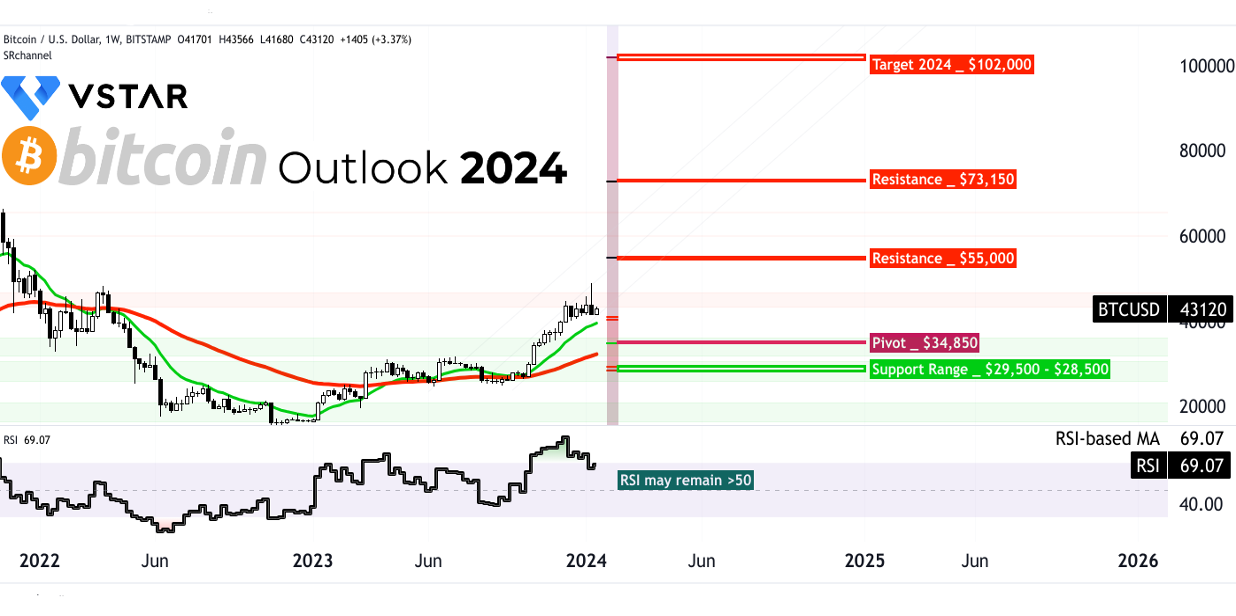

比特幣(BTCUSD)技術分析

整合新的監管發展後(比特幣ETF獲批) 進入之前的報道到 2024 年底,比特幣價格可能達到 102,000 美元。該預測基於斐波那契回撤和當前勢頭的應用。然而,從好的方面來看,為了達到目標,比特幣可能會在 2024 年第一季度末面臨 55,000 美元附近的阻力,到 2024 年上半年末面臨 73,150 美元附近的阻力。與阻力位的相互作用可能會導致修正,但價格可能會迅速反彈。

資料來源:tradingview.com

從RSI(相對強弱指數)來看,該指標年內可能保持在50水平以上,表明2024年價格將持續上漲。

考慮到比特幣的波動性,價格可能會測試 34,850 美元的支撐位。然而,29,500 美元至 28,500 美元可能作為價格的短期支撐區間,但在加密生態系統的基本發展,特別是 SEC 批准 ETF 後,達到這些水平的可能性較小。

最後,13 周(綠線)和 52 周(紅線)指數移動平均線 (EMA) 可能成為全年趨勢的關鍵導航指標。此處,13 周 EMA 充當動態支撐。同樣,在波動加劇的情況下,52 周均線為價格下行提供支撐。

總之,考慮到所有這些因素,總體跡象表明比特幣在 2024 年可能會出現積極的價格方向。