GameStop 的股價飆升了 112%,而 AMC 的股價在開盤後不久就上漲了 129%。這些漲幅進一步增強了兩只股票在周一交易時段的驚人增長,其中 GameStop 上漲了約 75%,AMC 也出現了類似的漲幅。

讓我們深入研究 GameStop 現象的整個傳奇,並對其股價進行分析。問題迫在眉睫:上漲勢頭會持續嗎?買入是明智的決定嗎?

2021 年 GameStop 傳奇

2020 年初:牛市理論

盡管 GameStop 的熱情在 2021 年初達到頂峰,但它已經醞釀了數月。 Keith Gill(又名 Roaring Kitty)自 2020 年夏天以來一直在發布有關 GameStop 的看漲理論,並且在 r/wallstreetbets Reddit 子版塊上提及 GME 的次數在 2020 年下半年開始增加。

據估計,2020 年將有超過 1000 萬散戶投資者開設賬戶。總的來說,散戶投資者約占 2020 年市場活動的 19.5%。2020 年散戶投資者的交易興趣為 memestock 的繁榮奠定了基礎在接下來的幾個月裏。

2021 年 1 月:火花

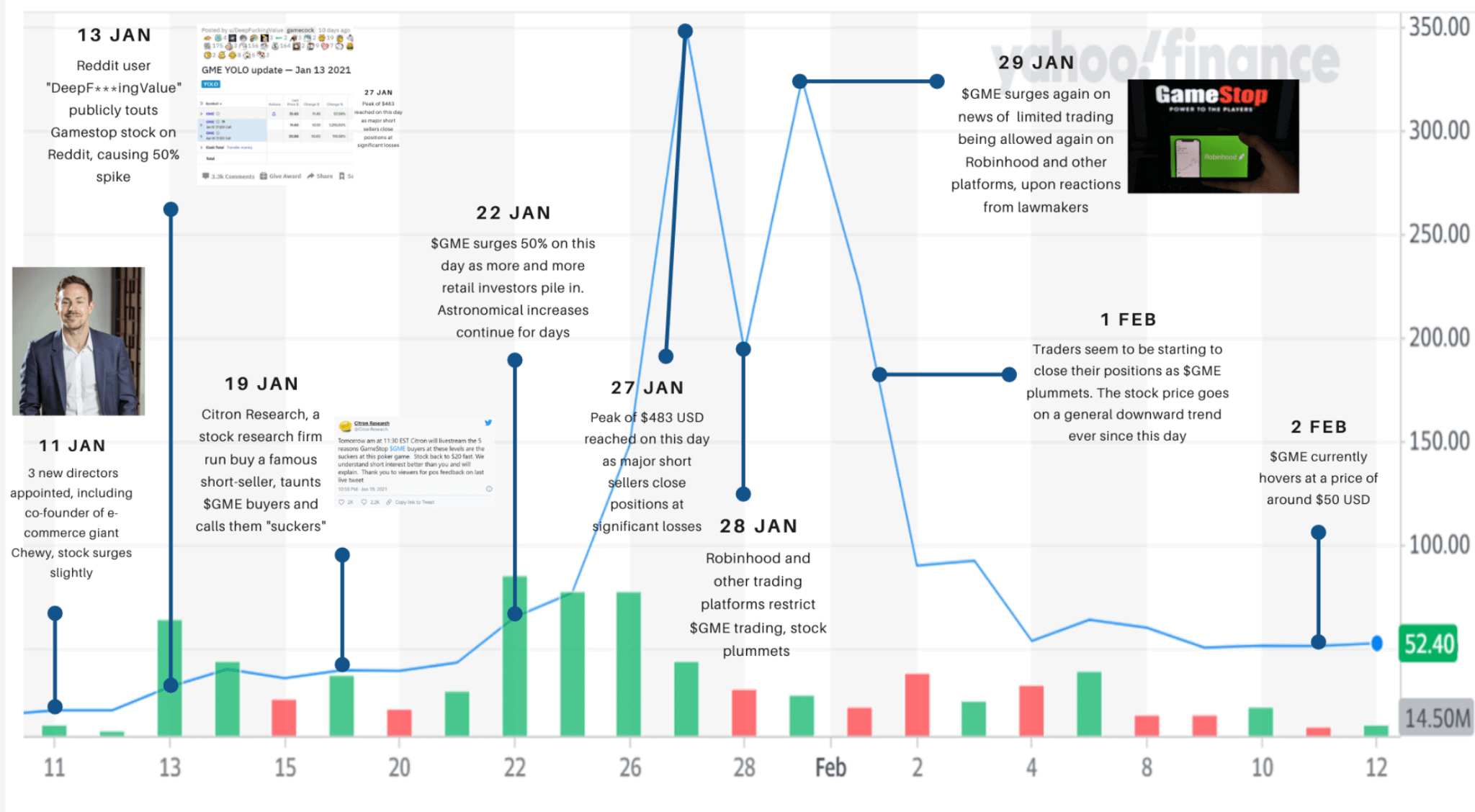

- 1 月 11 日:GameStop 宣布對其董事會進行重大變動,包括增加了由 Chewy 創始人 Ryan Cohen 領導的 RC Ventures 的三名成員。盡管該公司報告假日銷售額下降 3.1%,但電子商務銷售額增長 300%,但此舉增強了投資者的信心。

- 1 月 13 日:董事會宣布這一消息後,受到 Reddit r/wallstreetbets (WSB) 論壇熱情的推動,GameStop 的股價從 19.95 美元飆升 57% 至 31.40 美元。

逼空開始

- 1 月 22 日至 27 日:隨著 WSB 的散戶投資者大舉買入,GameStop 的股價大幅上漲。該股 1 月 22 日收盤價為 65 美元,1 月 26 日幾乎翻倍至 148 美元,1 月 27 日達到 347.51 美元。

1 月 28 日:巔峰

- 1 月 28 日:GameStop 股價盤中觸及 483 美元的高點,最終收於 193.6 美元。這種快速上漲在一定程度上是由 Melvin Capital 等賣空者推動的,他們被迫以高價回購股票以補倉,從而放大了 GME 股票的上漲。

市場反應和羅賓漢的決定

- 1 月 28 日:Robinhood 以“市場波動”為由限製 GameStop 和其他 meme 股票的交易,引起感覺被背叛的散戶投資者的憤怒。此舉導致市場操縱指控和多起訴訟。

波動性和後果

- 2021 年 2 月:GameStop 股價暴跌至 40 美元左右,較峰值下跌 90%。然而,由於投資者的持續興趣以及對瑞安·科恩 (Ryan Cohen) 領導下的公司轉型努力的樂觀情緒,該股 3 月份反彈至 200 美元以上,波動性仍在繼續。

- 2021 年 6 月:在散戶投資者持續熱情和投機交易的推動下,GameStop 股價再次突破 300 美元。

影響和遺產

- GameStop 的傳奇被視為散戶投資者挑戰華爾街規範的“大衛與歌利亞”之戰。這給梅爾文資本(Melvin Capital)等對沖基金帶來了重大財務損失,並促使監管機構對賣空和交易行為進行審查。

- 該事件還凸顯了社交媒體影響股市的力量,並引發了有關市場民主化和散戶投資者角色的討論。

這一時期標誌著股市的變革時刻,受到散戶投資者激進主義、社交媒體影響力和賣空動態的共同推動。

GameStop 2024 年復興

重新燃起的興趣和最初的反彈

- 2024 年 1 月至 4 月:GameStop 股票仍然相對較低,交易價格低於 15 美元。該公司繼續努力進行轉型並維持投資者的興趣。

- 5 月 12 日:基思·吉爾(《咆哮的小貓》)再次出現在社交媒體上,暗示對 GameStop 重新產生了興趣。這引發了零售購買活動的激增,讓人想起 2021 年的熱潮。

2024 年 5 月:新高峰

- 5 月 13 日至 14 日:GameStop 股價上漲 141%,5 月 14 日收盤於 60.38 美元。這一快速上漲是由散戶投資者重新集體努力和社交媒體持續炒作推動的。

- 5 月 15 日:吉姆·克萊默 (Jim Cramer) 等分析師對漲勢的可持續性表示懷疑,並警告潛在風險以及再次出現投機泡沫的可能性。

市場反應及未來展望

- 2024 年 5 月下旬:GameStop 股票仍然高度波動。該公司維持投資者信心的能力取決於重大運營改進和數字化轉型戰略的成功執行。分析師強調需要采取可持續的商業實踐來支撐股價上漲。

比較分析和啟示:Gamestop 還會像以前一樣嗎?我還能買嗎?

咆哮凱蒂的牛市理論和 2021 年的軋空:

- Roaring Kitty 對 GameStop 的牛市理論的一部分是它作為軋空策略的潛力。當時,賣空率超過 100%,這意味著賣空的股票數量多於可用股票數量。出現這種情況的原因是股票被借出、賣空,然後再次借出。當2021年強勁的買壓到來時,賣空者被迫以高得多的價格回購股票以補倉,導致賣空者損失數十億美元。這一現象對GameStop在此期間的迅速崛起做出了重大貢獻。

當前空頭利息(2024 年 5 月):

- 截至2024年5月9日,GameStop的空頭利率為24.1%。雖然這高於大多數其他公司的空頭利息,但大大低於 2020 年和 2021 年的水平。空頭利息的減少意味著當前市場上不存在來自賣空者的相同水平的壓力。

2024 年零售參與度低於 2021 年:

- 最近2024年GameStop股價的上漲並沒有看到像2021年那樣的散戶參與水平。根據Vanda Research的數據,過去5個交易日GME成交量的平均散戶份額約為7%。這明顯低於 2021 年的散戶參與水平。此外,Vanda Research 指出,量化基金和對沖基金現在更有能力利用散戶激增的機會,這標誌著 2021 年和 2024 年市場動態的關鍵區別。

散戶投資者約占25%:

- 根據 GameStop 3 月 26 日的 10-K 文件,約 7530 萬股已直接註冊,約占該公司流通股的 25%。 DRS 運動涉及投資者直接以自己的名義註冊股票,而不是通過經紀公司,這表明 GameStop 散戶投資者具有強烈的主人翁意識和承諾。

GameStop 當前市場動態的不同背景:

- 許多散戶投資者仍保持觀望,準備交易 GameStop 股票。該公司已經在散戶交易者中擁有了顯著的品牌認知度,許多投資者願意重新參與該股票,或者可能永遠不會退出該行動。散戶投資者的這種意願和持續興趣與 2021 年的情況存在根本區別,並為 GameStop 當前的市場動態提供了不同的背景。

2024 年品牌認知度和持續興趣:

- GameStop 在零售交易者中保持著強大的品牌認知度。許多投資者願意重新買入該股或維持其倉位,表明興趣持續存在。這種持續的吸引力凸顯了散戶投資者對 GameStop 的持久影響和情緒。

結論

GameStop 從 2021 年的戲劇性事件到 2024 年的復興,的演變凸顯了散戶投資者影響力和市場狀況的動態變化。 GameStop 最初是在 Roaring Kitty 的牛市理論和大規模空頭擠壓的推動下,在 2021 年崛起,體現了散戶集體行動的力量。然而,當前的情況描繪了一幅不同的圖畫:

- 空頭利息:2024 年空頭利息大幅減少,減少了賣空者的壓力,改變了類似軋空的可能性。

- 散戶參與:與 2021 年相比,最近交易日的平均零售股票成交量較低,表明散戶參與發生了轉變,量化基金和對沖基金更有能力利用市場走勢。

- 直接註冊系統 (DRS) 變動:大量直接註冊股票表明散戶投資者具有強烈的主人翁意識,強調了他們對 GameStop 的承諾。

- 投資者意願:許多散戶投資者仍然願意交易 GameStop 股票,反映了該社區的持續興趣和品牌認可度。

總體而言,雖然驅動GameStop股價波動的條件和機製已經演變,但散戶投資者熱情和戰略參與的核心要素繼續發揮著舉足輕重的作用。這種持續參與標誌著市場動態的新時代,知情且積極參與的散戶投資者仍然是一股強大的力量。