- 德州儀器 (TI) 第四季度收入展示了運營規模。

- 60%的毛利率體現了在挑戰中強勁的盈利能力。

- 營業利潤表明了在不斷變化的市場中的適應性。

- 強勁的現金流、戰略投資和股東友好的做法鞏固了德州儀器 (TI) 持續價值增長的地位。

在半導體行業, 德州儀器(納斯達克股票代碼:TXN)具有韌性和戰略適應性。該公司近期披露 2023 年第四季度業績 除了財務數據之外,還揭示了令人信服的敘述。本文深入探討了公司財務狀況的重要方面。除了數字之外,它還探討了德州儀器 (TI) 如何駕馭行業複雜性、進行戰略投資以及保持市場價值友好的方法。

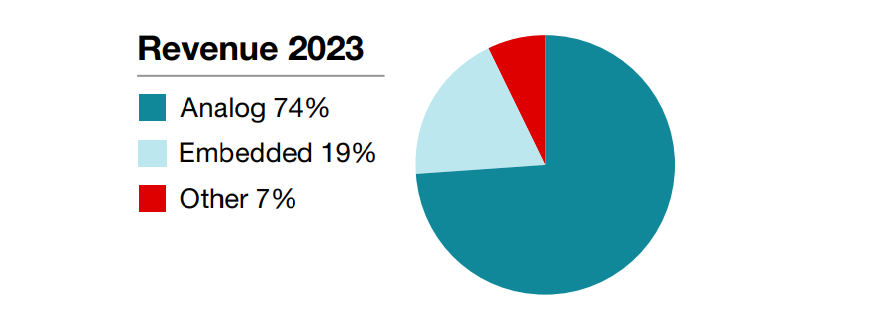

收入和毛利率

德州儀器 (TI)(納斯達克股票代碼:TXN)公布第四季度營收達到 41 億美元,令人印象深刻,這表明該公司在半導體行業具有舉足輕重的地位和影響力。該數字所顯示的經營規模不僅反映了公司的市場份額,還反映了其大規模創收的能力。 24 億美元的毛利潤占收入的 60%,表明該公司的盈利能力是持續增長的關鍵指標。

資料來源:investor.ti.com

毛利率雖然比上年小幅下降了650個基點,但仍保持在可圈可點的60%。這種下降可歸因於多種因素,包括收入下降、與計劃產能擴張相關的製造成本上升以及工廠負荷減少。

營業費用和利潤

檢查本季度的運營支出可以進一步了解德州儀器 (TI) 的財務狀況。運營支出總計 8.98 億美元,較上年增長 4%,但與預期一致。運營費用的增長受到控制,表明該公司正在有效地管理成本,使其與收入增長和市場狀況保持一致。

儘管面臨運營費用增加帶來的挑戰,德州儀器本季度仍實現了 15 億美元的運營利潤,占營收的 38%。雖然這比去年同期下降了 30%,但必須考慮更廣泛的經濟背景和行業趨勢。在此期間,許多公司都面臨着逆風,德州儀器能夠保持可觀的營業利潤,證明了其適應性和戰略決策。

現金流和資本管理

德州儀器第四季度的運營現金流達到令人印象深刻的19億美元,反映出該公司強大的現金生成能力。產生大量現金流的能力是財務健康狀況的一個關鍵指標,使公司能夠靈活地投資增長機會、為股東回報價值和管理債務。

本季度資本支出總計 11 億美元,凸顯了該公司對其業務持續投資的關注。戰略資本配置對於維持和增強運營能力、確保長期競爭力至關重要。德州儀器 (TI) 面對市場挑戰的投資意願體現了其前瞻性的態度和對其未來前景的信心。

德州儀器資本管理的一個值得注意的方面是股東的價值回報。僅第四季度,該公司就支付了 12 億美元的股息,並回購了 6500 萬美元的股票。此外,第四季度每股股息增加 5% 的決定標誌着股息連續 20 年增加,令人印象深刻。這種一貫且有利於股東的做法增強了公司對尋求穩定回報的投資者的吸引力。

資產負債表實力

資產負債表是公司財務健康狀況的關鍵指標,德州儀器 (TI) 的資產負債表依然穩健。截至第四季度末,該公司擁有 86 億美元的現金和短期投資,流動性狀況良好。這種流動性為應對不可預見的挑戰提供了緩衝,支持持續運營,並使公司能夠抓住戰略機遇。

未償債務總額為 113 億美元,加權平均票面利率為 3.5%,表明債務管理採取審慎態度。在保持債務與股權平衡的同時,德州儀器確保能夠有效利用金融工具,而不損害其長期穩定性。

截至本季度末,庫存為 40 億美元,反映了該公司在管理供應鏈方面的運營效率。較上一季度增加 9100 萬美元,庫存天數環比增加 14 天,這表明該公司有能力應對供應鏈複雜性,同時確保為未來需求做好準備。

自由現金流和商業模式

2023 年,德州儀器 (TI) 的運營現金流強勁,總計 64 億美元。如此大量的現金產生證明了公司商業模式的實力。儘管面臨市場挑戰,該公司產生大量現金流的能力反映了其運營的彈性和適應性。

2023年的資本支出為51億美元,自由現金流為13億美元,相當於收入的8%。這一比率凸顯了德州儀器 (TI) 業務模式的效率,強調了投資 300 毫米製造資產和庫存的戰略決策,以最大限度地提高每股長期自由現金流。專注於優化自由現金流作為長期價值的主要驅動力,使公司能夠實現持續增長。

前景及競爭優勢

德州儀器 (TI) 提供的第一季度前景包括收入預期為 34.5 億美元至 37.5 億美元,每股收益預計為 0.96 美元至 1.16 美元。在承認當前市場環境帶來的挑戰的同時,該公司仍然專注於其競爭優勢。

德州儀器 (TI) 確定了關鍵優勢,包括製造和技術實力、多樣化的產品組合、廣泛的渠道覆蓋範圍以及在市場中保持多元化和長期的地位。這些競爭優勢是公司抵禦行業波動的韌性和能力的基礎。

長期價值和資本配置

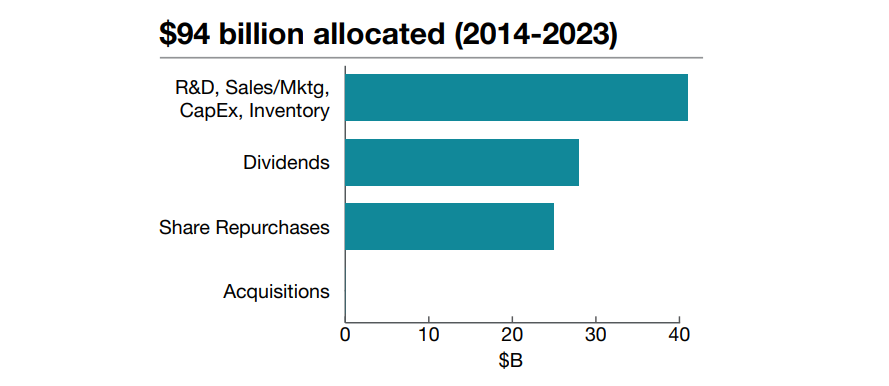

儘管連續第六個季度出現同比負增長帶來的挑戰,德州儀器 (TI) 仍保持戰略性和嚴格的資本配置方法。該公司強調通過股息和回購將所有自由現金流返還給股東。過去 12 個月向業主返還 49 億美元的記錄表明了這一承諾。

投資稅收抵免 (ITC) 和補助反映了該公司利用財務激勵措施支持其運營的積極主動方法。預計 ITC 在過去一年半的時間裡將提供 14 億美元資金,這將為公司未來的現金流做出貢獻。此外,該公司已提交申請的贈款是潛在的財務支持來源,有待商務部批准。

德州儀器 (TI) 平衡股息、股票回購和戰略投資的能力體現了其專注於為股東創造長期價值。

資料來源:investor.ti.com

具體的缺點和風險

2024 年第一季度的展望為 TXN 的近期未來定下了基調。 34.5億美元至37.5億美元的收入範圍,以及約13%的預期有效稅率,反映了該公司對業務狀況的預期。收入指引的中值較上一季度下降 12%。這種下降表明市場條件充滿挑戰或需求弱於預期。

此外,製造能力的擴張表明對未來需求的信心,但如果需求沒有按預期實現,與產能擴張相關的固定成本可能會影響盈利能力。

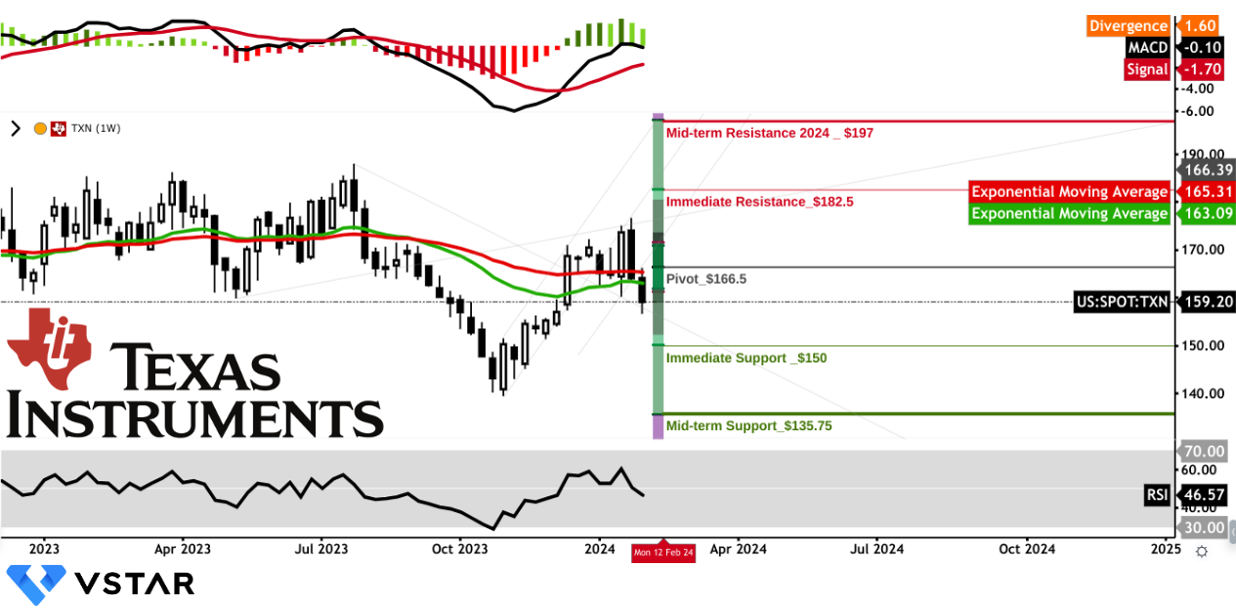

TXN 股票技術分析

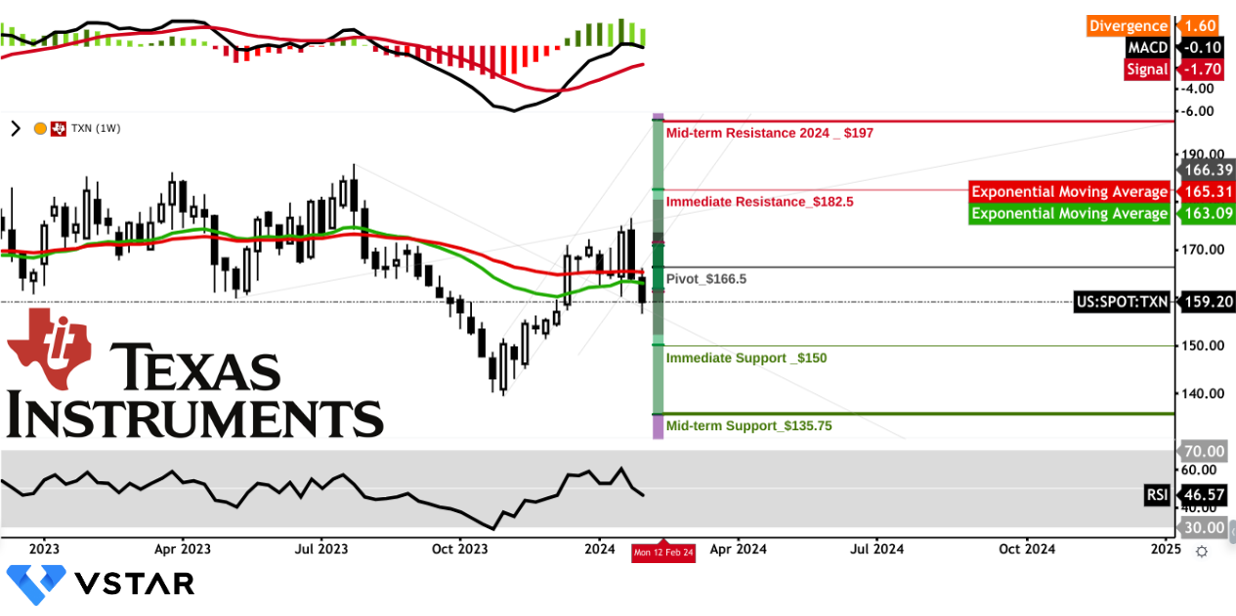

考慮到 46 的相對強弱指數 (RSI),德州儀器 (TI) 股價自 2023 年 10 月以來正處於盤整模式,逐步上行。

移動平均背離收斂(MACD)指標顯示出積極的勢頭,儘管它正在減弱。不過,預計股價將逐步上漲。從好的方面來看,TXN 股價可能會在 2024 年底達到 197 美元,但在此過程中將面臨 182.50 美元的強勁阻力。

相反,指數移動平均線(EMA、慢紅色和快綠色)的排列表明持續的下降趨勢。在周收盤價高於該水平後,166.5 美元的支點可能會成為持續上行的關鍵指標。下行方面,150 美元和 135.75 美元是近期和中期支撐位,受到衝擊的可能性相同。

資料來源:gocharting.com

總之,在第四季度 41 億美元的收入和熟練的成本管理的推動下,德州儀器 (TI) 的財務實力增強了信心。然而,預計 2024 年第一季度收入下降 12% 需要仔細審查。目前該股正以 46 的正 RSI 盤整,投資者必須關注 182.50 美元的阻力位和 150 美元的支撐位。 MACD 信號動能減弱,強調警惕。雖然年底目標價 197 美元迫在眉睫,但 166.5 美元的關鍵樞軸點決定了這一軌跡。