- 美國小麥展望:供應增加和期末庫存增加預計價格將面臨下行壓力。

- 全球趨勢:不同的生產轉移影響貿易,俄羅斯的產量激增抵消了主要國家出口的減少。

- 價格預測:農產品價格預期下降預示着小麥期貨和差價合約的看跌趨勢。

- 供需動態:國內使用量和全球貿易的減少導致供應過剩,可能對價格產生負面影響。

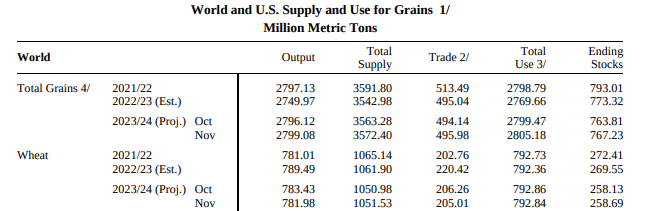

在大宗商品領域,小麥因其作為主糧的廣泛使用以及在全球貿易中的重要作用而占據着舉足輕重的地位。小麥價格的動態受到多種因素的影響,包括供需基本面、天氣條件、地緣政治事件和貿易政策。了解最新動態 美國農業部數據 及其對小麥期貨和差價合約 (CFD) 的影響需要從美國和全球角度進行詳細分析。

美國小麥展望(2023/24)

- 供應動態:由於進口激增,供應預計增加 1.45 億蒲式耳。假設需求保持相對穩定,供應增加可能會對價格產生下行壓力。供應增加往往會導致供應過剩,從而導致價格下跌,因為市場試圖平衡供應過剩。

- 國內消費:根據 NASS 麵粉加工產品報告,國內用量減少了 400 萬蒲式耳,特別是食品消費,這表明國內需求下降。需求下降通常與悲觀前景相關,可能對期貨產生負面影響。

- 期末庫存:期末庫存增加 1400 萬蒲式耳,達到 6.84 億蒲式耳,表明小麥有剩餘。較高的期末庫存預示着供應過剩的情況,這可能引發市場看跌情緒,從而可能壓低價格。

- 價格預測:2023/24 季節平均農場價格下調 0.10 美元/蒲式耳至 7.20 美元,這意味着預計本銷售年度剩餘時間價格將會下降。價格預測的下調預示着小麥價格前景看跌,可能對期貨產生負面影響。

資料來源:usda.gov

全球小麥展望(2023/24)

- 全球供應動態:儘管全球產量減少 150 萬噸,至 7.820 億噸,但在期初庫存增加的推動下,總體供應量增加至 10.515 億噸,可能會穩定價格或對差價合約造成輕微下行壓力。

- 生產轉移:印度、阿根廷、哈薩克斯坦、英國和巴西等國家的減產值得注意。然而,俄羅斯脫穎而出,主要根據收穫數據,產量顯着增加 500 萬噸,達到 9000 萬噸。俄羅斯產量的大幅增加可能會抵消負面影響,並有可能穩定或小幅提振差價合約價格。

- 全球貿易情景:主要受到阿根廷、印度和埃及等主要小麥生產國出口減少的影響,全球貿易預測減少130萬噸至2.05億噸,可能會對差價合約價格產生不利影響。貿易減少表明全球需求減少,並對價格造成下行壓力。

- 全球範圍的期末庫存:受俄羅斯、中國和阿根廷等國家較高預測的支撐,預計全球期末庫存將增加至 2.587 億噸,同時印度、烏克蘭和巴西的庫存將下降,這可能會影響差價合約價格。期末庫存增加意味着過剩,可能會因供應過剩而壓低價格。

對小麥期貨和差價合約的影響

美國小麥期貨

- 供應增加:進口增加導致的供應激增可能會導致看跌情緒,從而對期貨價格造成下行壓力。假設需求保持不變,供應水平上升可能導致價格下降。

- 國內用量減少:國內用量的下降,尤其是食品消費的下降,可能預示着需求下降,這可能對期貨價格產生不利影響,預示着看跌的前景。

- 期末庫存較高:期末庫存增加預示着過剩局面,可能會在市場上產生看跌情緒並壓低價格。

- 價格預測下調:季節平均農產品價格預測的向下修正可能表明前景看跌,對期貨產生負面影響,並可能導致價格下跌。

全球小麥差價合約

- 全球供應增加:儘管產量略有下降,但由於期初庫存增加,全球供應總體增加可能會穩定價格或略微降低差價合約價格。

- 全球貿易減少:全球貿易減少主要是由於主要生產國出口減少,這可能表明全球需求減少,從而對差價合約價格產生負面影響。

- 期末庫存增加:全球預計期末庫存激增可能預示着供應過剩,可能會因供應過剩而影響差價合約價格下跌。

- 生產轉移,尤其是俄羅斯:俄羅斯產量的大幅增加可能會抵消對差價合約價格的負面影響,由於俄羅斯在全球小麥生產中發揮着重要作用,可能會穩定或小幅推高價格。

小麥價格技術分析

小麥差價合約和期貨的普遍價格模式為日常交易提供了一個合適的時機。儘管存在短期下降趨勢,但多頭和空頭頭寸的支撐位和阻力位之間的交易似乎是可行的。中性 RSI 表明在此範圍內執行交易的潛力。

資料來源:tradingview.com

總之,美國農業部的數據表明影響美國小麥期貨和全球小麥差價合約的因素之間存在着複雜的相互作用。由於供應增加、國內用量減少、期末庫存增加以及價格預測下調,美國期貨可能面臨下行壓力。另一方面,由於俄羅斯等國家的供應增加和生產轉移,全球差價合約可能會面臨不同的壓力,並可能趨於穩定。然而,貿易減少和期末庫存增加的負面影響可能會對差價合約價格造成下行壓力。