Meta 正在打造下一个计算平台:从 AI 广告引擎到智能眼镜革命

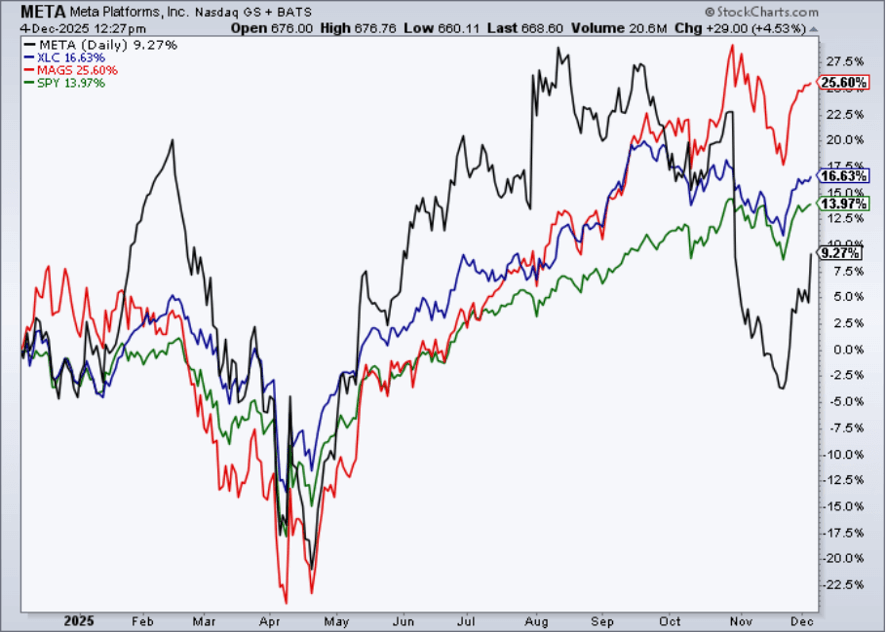

Meta Platforms(META)近期股价自 10 月高点回落约 11%,市场普遍将其视为 AI CapEx 扩张带来的压力信号。然而更深入分析可以看到,这并非基本面的恶化,而是一个被误读的阶段性调整。Meta 的 AI 驱动广告业务正在以行业最快速的方式复利增长,而智能硬件 Ray-Ban Meta 智能眼镜的成功,正使公司迈向一个潜在比智能手机更大的新平台周期。换句话说,当前的股价波动更像是为长期投资者提供的机会机遇,而不是风险警告。

一、AI 驱动广告业务:从模型优化迈向基础模型化的结构性升级

Meta 的广告增长已经进入 AI 驱动的第二阶段:从“自动化优化(Advantage+)”向“基础模型化(GEM)”过渡。

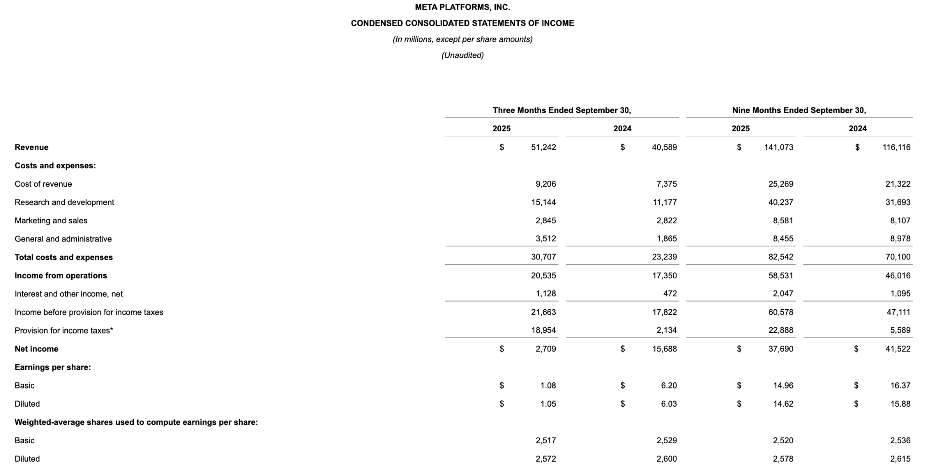

在第三季度,公司广告收入强劲增长,带动整体营收同比大幅提升 26% 至 512 亿美元,显著超出市场预期。推动这一结果的核心,是 Advantage+ 自动化投放系统,它已形成超过 600 亿美元的年化收入运行率,成为行业规模最大、增长最确定的 AI 投放引擎之一。

Advantage+ 提供了广告资源优化的底层效率,但真正决定未来广告增长形态的,是 Meta 在推荐模型层面的突破,包括 Andromeda 排序系统和全新的广告基础模型 GEM(Generative Ads Model)

二、GEM:全球最大广告基础模型,驱动广告效率进入“倍数级提升”时代

Meta 一直致力于利用 AI 提升广告主的商业回报。GEM 是这一战略的技术核心,是当前业内规模最大的 RecSys(推荐系统)基础模型,其训练规模接近大型语言模型,在数千颗 GPU 上完成训练。

GEM 的落地带来了即时且显著的商业提升:

- Instagram 广告转化率提升 5%(Q2)

- Facebook Feed 广告转化率提升 3%(Q2)

在第三季度模型架构升级后,Meta 更指出:

- 相同数据与算力投入下,性能提升翻倍

这意味着未来 GEM 的扩展将带来更高的边际回报,形成广告效率的长期复利。

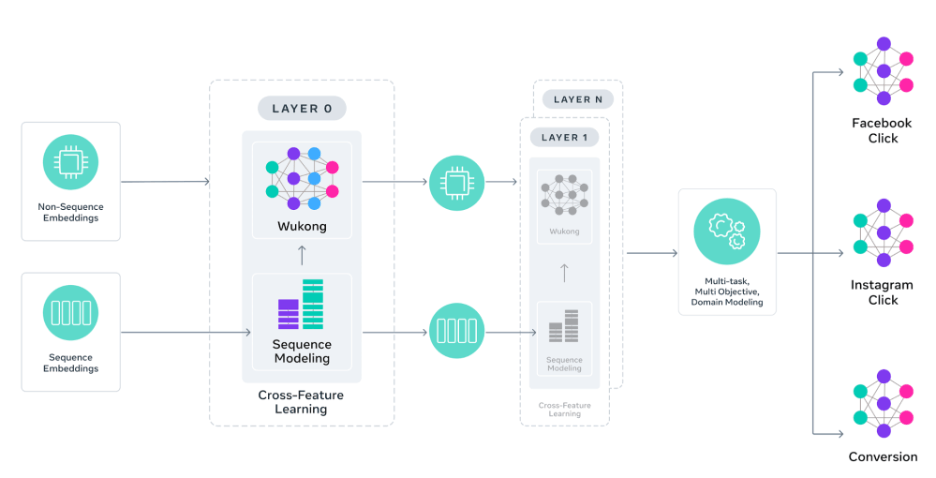

1. GEM 的核心创新:广告推荐系统迈入基础模型时代

GEM 通过三大关键创新,将广告推荐架构推向了“LLM 级别”的技术高度:

① 可扩展架构 → 广告效果提升效率提高 4 倍

GEM 采用混合注意力机制、金字塔级长序列建模与强化版 Wukong 特征交互结构,使模型在相同算力下获得 4× 的效果提升效率。

② 知识迁移体系 → 迁移效率提高 2 倍

Meta 构建了直接迁移与分层迁移相结合的体系,使 GEM 能够向数百个垂直模型(VM)提供能力,知识蒸馏效率达到 传统方法的 2 倍。

③ 系统级 GPU 基础设施重构 → 训练效率提升 23×

Meta 在训练系统中实现了多项突破:

- GPU 使用规模 16×

- 有效训练 FLOPs 23×

- 模型 FLOPs 利用率(MFU) +1.43×

- 训练任务启动时间 5× 加速

- PyTorch 编译时间 缩短 7×

这使 GEM 成为迄今为止最具成本效率、最可扩展的广告基础模型。

2. Andromeda:排序引擎与 GEM 形成互补效应

Andromeda 是 Meta 与 NVIDIA 合作构建的高性能排序引擎,能够在毫秒内从数千万广告候选中筛选最佳组合。若将广告系统类比为工业流水线:

- GEM 负责“理解”——建模用户意图、行为序列、广告语义

- Andromeda 负责“选择”——在实时场景中找到最优广告组合

两者共同推动广告主 ROI 的结构性提升,使 Meta 广告业务具备极强的竞争壁垒。

3. Reels:短视频商业引擎继续强化

Reels 是 Meta 内容生态中增长最快的产品之一。当前:

- 用户视频观看时间同比增长 30%+

- Reels 年化收入运行率超过 500 亿美元

随着 GEM 准确建模用户视频行为、Andromeda 提升实时推荐效率,Reels 有望在未来继续提升收入占比,成为广告结构增长的重要支柱。

三、智能眼镜:下一代计算平台的关键入口

尽管广告业务强劲,但真正可能重塑 Meta 长期估值框架的,是 Ray-Ban Meta 智能眼镜的爆发。

截至 2025 年上半年:

- 销量同比 +200%

- 累计出货超过 350 万副

- 在 AR/VR 可穿戴设备市场占有率超过 70%

与过往的 AR 产品不同,Meta 第一次实现了“真正可日常佩戴”的智能眼镜:

- 时尚外观

- 合理定价

- AI 与多模态随时可用

- 具备语音、视频、环境理解等全时交互能力

智能眼镜的重要性不在于“硬件”,而在于它可能成为 AI 时代的主入口。

如果智能眼镜成为主流人机界面,Meta 的位置将类似于 2007 年 iPhone 之于 Apple:

不仅卖设备,更掌握入口、平台与生态。

在这一方向上,Meta 明显领先整个行业。

四、财务结构稳健,为 AI 与硬件扩张提供充足弹药

Meta 拥有强大的资金实力支撑双线扩张:

- 现金及现金等价物 444 亿美元

- 单季自由现金流 超 100 亿美元

- 几乎零长期债务

- GAAP 毛利率 82%

- 核心运营利润同比 +18%

若剔除一次性税项影响,公司 Q3 EPS 将达到 7.25 美元,盈利质量极高。

市场对 CapEx 的担忧大多集中在 GPU 与数据中心扩建,但 Meta 当前的投入本质是:

用短期波动换长期增长天花板,而非被动填补成本黑洞。

在广告效率持续提升、智能眼镜平台带来新入口的背景下,这些投入将成为未来盈利扩张的关键驱动力。

五、估值:市场尚未反映 Meta 的平台化可选性

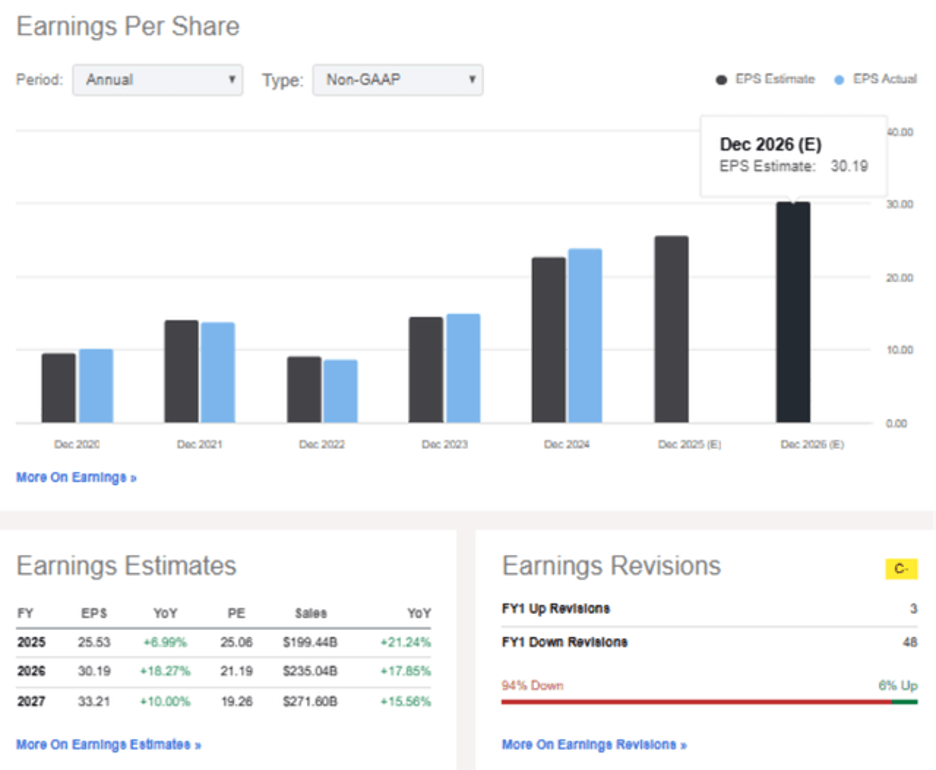

Meta 当前前瞻 P/E 约 27.5×,显著低于其长期增长潜力与平台化逻辑。

假设:

- 未来 EPS 年增长率约 12%

- 给予其平台型企业应有的溢价

则 Meta 的合理估值区间应在:720–750 美元

当前股价仍然具备明显的向上修复空间。