- Henry Hub 现货价格小幅上涨 3 美分,至 1.66 美元/MMBtu,表明短期上涨。

- 国际液化天然气期货价格上涨,表明全球需求上升,但与去年相比有所下降,表明市场潜在波动。

- 由于产量和进口减少,供应下降 1.9%,消费显着下降。

- 高于平均水平的天然气库存表明供应状况良好,可能会限制短期内价格大幅上涨。

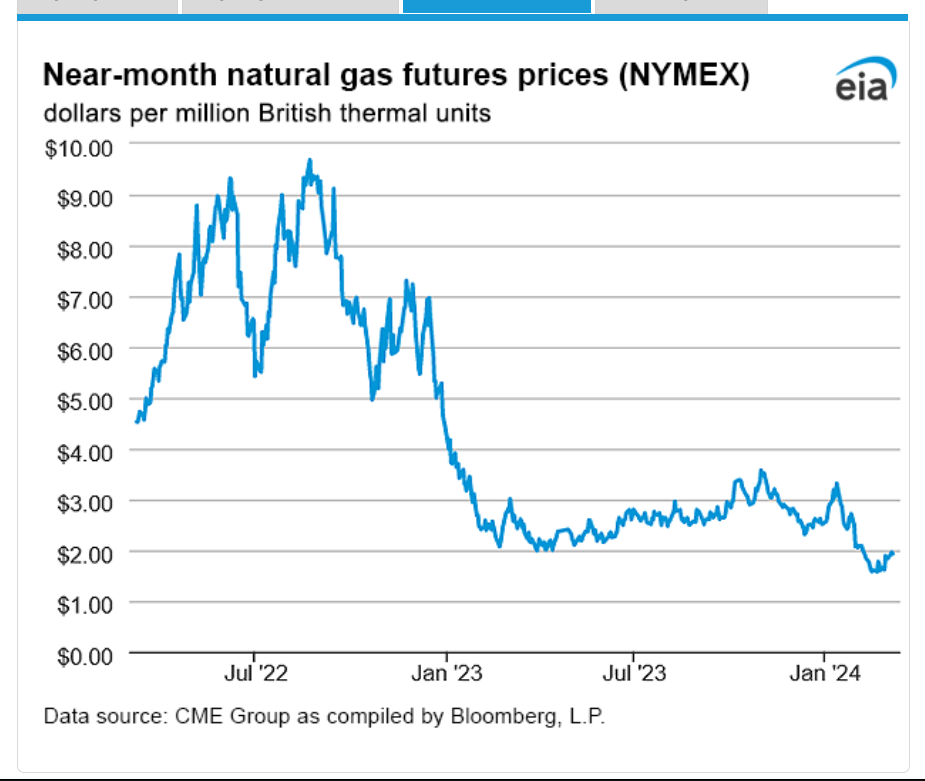

基于 EIA周数据,分析重点关注近期价格趋势,从亨利中心现货价格到区域现货价格,这些微妙的变化塑造了短期天然气市场前景。它深入研究国际期货价格,追踪全球需求波动的连锁反应及其对国内定价策略的影响。从天然气工厂液体 (NGPL) 价格和原油市场的动态中获取见解。

价格趋势

- 亨利中心现货价格上涨 3 美分,从 1.63 美元/MMBtu 上涨至 1.66 美元/MMBtu,表明短期定价小幅上涨。

- NYMEX 2024 年 4 月合约 Henry Hub 期货价格上涨更为明显,上涨 4.4 美分至 1.929 美元/MMBtu,反映出对未来定价的乐观情绪。

- 2024 年 4 月至 2025 年 3 月的 12 个月期平均期货合约上涨 1.2 美分,至 2.829 美元/MMBtu,表明长期前景更加稳定。

- 区域现货价格呈现出波动性,一些地区下跌,另一些地区上涨。例如,阿冈昆东荟城下跌51美分,而PG&E东荟城则上涨81美分。

- 由于管道维护活动,西德克萨斯州的 Waha Hub 价格暴跌至 0.21 美元/MMBtu,表明局部供应中断。

- 在气温较低的推动下,西海岸的价格上涨,凸显了天气模式对需求和价格动态的影响。

资料来源:eia.gov

国际期货价格

东亚和荷兰的液化天然气(LNG)期货价格在报告的一周内上涨。东亚液化天然气货物近月期货周平均价格上涨 10 美分,至 8.36 美元/MMBtu,而荷兰产权转让设施 (TTF) 交割的天然气期货价格上涨 74 美分,至 8.38 美元/MMBtu。与去年同期相比,价格显着下降,特别是在东亚和 TTF,这表明国际市场存在潜在波动并对国内定价产生潜在影响。

天然气工厂液体 (NGPL) 价格

乙烷价格上涨 2%,导致德克萨斯州 Mont Belvieu 天然气厂液体综合价格上涨。然而,整体综合价格下跌 7 美分/MMBtu,截至 3 月 6 日当周平均价格为 7.46 美元/MMBtu。丙烷价格下跌 3%,而布伦特原油价格上涨 2%,影响了丙烷相对于原油的贴水。这表明天然气液体和原油市场之间存在复杂的相互作用,这可能会影响投资者对天然气差价合约的情绪。

供需动态

- 与上一报告周相比,天然气总供应量下降了 1.9%(2.0 Bcf/d)。这一下降是由于干天然气产量和来自加拿大的净进口量减少所致。

- 干天然气产量下降 1.2%(1.2 Bcf/d),平均为 101.9 Bcf/d,其中阿巴拉契亚、德克萨斯州南部和中大陆地区产量显着下降。

- 住宅、商业和工业部门的天然气需求均有所下降,但对墨西哥的天然气出口增加了 8.6%(0.5 Bcf/d)。

- 液化天然气出口终端的天然气交付量减少,部分原因是自由港液化天然气公司正在进行维修,这表明出口能力可能受到限制。

液化天然气(LNG)

美国液化天然气出口终端的平均天然气交付量每周下降 3.1%(0.4 Bcf/d),表明出口需求可能下降。 2024 年 1 月冬季风暴过后,德克萨斯州弗里波特的 Freeport LNG 正在进行维修,导致该设施的输送能力下降,导致液化天然气接收站的交付量减少。

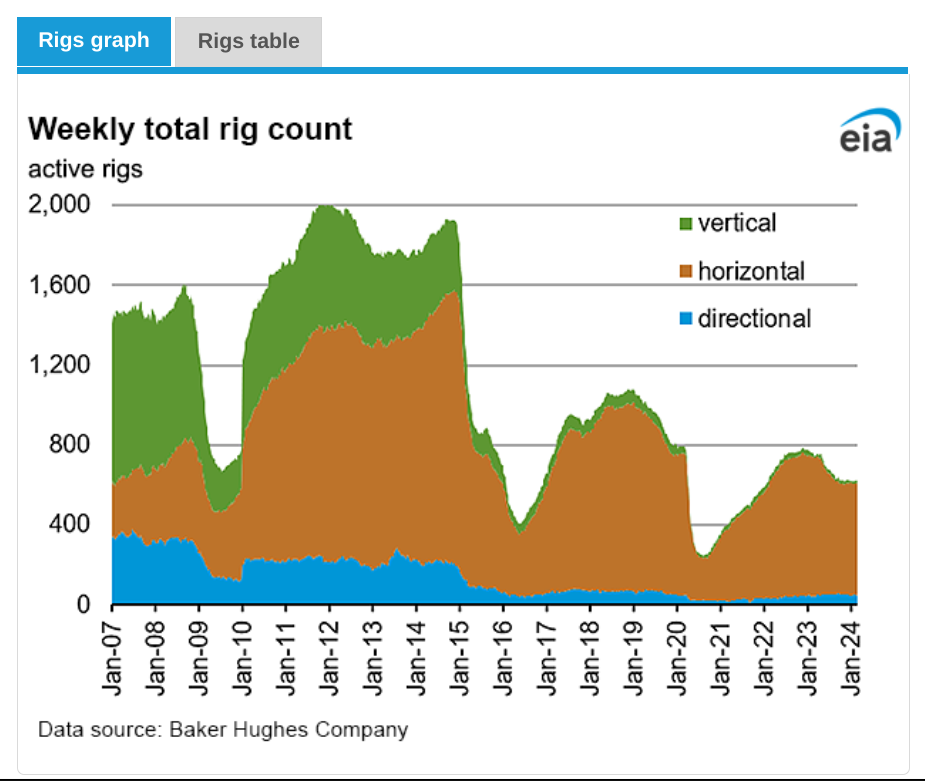

钻机数量:

- 根据贝克休斯的数据,截至 2 月 27 日当周,天然气钻机数量小幅减少 1 台,至 119 台。这一下降是由海恩斯维尔地区的下降推动的,但部分被马塞勒斯地区的增长所抵消。

- 相比之下,石油钻机数量增加了 3 台,达到 506 台,表明钻井活动可能转向产油地区。

- 包括杂项钻机在内的钻机总数略有增加,达到 629 台,表明石油和天然气地区的钻探活动总体稳定。

资料来源:eia.gov

贮存:

截至 3 月 1 日的一周,库存净提款总额为 40 Bcf,显着低于五年(2019-2023 年)平均净提款 93 Bcf 和去年同周净提款 72 Bcf。工作天然气库存总计 2,334 Bcf,比五年平均水平多 551 Bcf (31%),比去年同期多 280 Bcf (14%)。提货季(11 月至 3 月)的平均提货率比五年平均水平低 20%,表明供应充足,可能限制价格上涨压力。

对天然气差价合约价格的影响

短期展望:

亨利中心现货和期货价格的上涨表明短期看涨情绪。区域需求波动、瓦哈中心供应中断以及西海岸因气温较低而导致价格上涨等因素导致了这一前景。

国际市场影响力:

东亚和荷兰液化天然气期货价格的上涨表明全球对天然气的需求不断增加,如果出口增加,可能会对国内价格产生积极影响。然而,与去年同期相比,价格大幅下跌表明国际市场存在潜在波动,这可能会不可预测地影响国内价格趋势。

供需平衡:

产量和进口的减少以及消费水平的下降可能会在短期内为价格提供支撑。然而,消费的整体下降,特别是住宅和商业领域的消费下降,可能会对价格造成下行压力。投资者应密切关注生产水平、消费模式和出口趋势的变化,以准确判断未来的价格走势。

存储动态:

高于平均水平的天然气库存表明供应状况良好,这可以缓解对供应短缺的直接担忧,并限制短期内价格大幅上涨。

全球因素:

监测国际液化天然气贸易动态和地缘政治发展对于了解未来价格走势至关重要。地缘政治紧张局势、贸易协定和能源政策等全球因素可能会显着影响天然气价格和差价合约。

天然气价格技术分析

根据目前的势头,天然气差价合约的价格可能会触及 1.649 美元,因为通过趋势线(紫色线)可以观察到普遍的下降趋势。 1.649美元为当前波动的核心支撑位;该水平是通过斐波那契回撤得出的。从相对强弱指数(38)来看,还有进一步下行的空间。

从好的方面来看,天然气价格正经历三个主要阻力位:1.804 美元、1.876 美元和 1.947 美元。该区域是当前的盘整价格通道,其中 1.876 美元是枢轴。

然而,未来几天价格上涨的可能性同样存在(考虑 RSI)。这些可能的价格变动必须是激进的,因为价格必须突破整个价格通道和趋势线。在本课程中,到月底价格可能会达到 2.102 美元。

资料来源:tradingview.com

总之,EIA 数据表明天然气差价合约短期看涨趋势。亨利中心现货和期货价格在供应减少和国际需求上升的支撑下小幅上涨。然而,区域差异和供应中断会带来波动。消费的减少和充足的存储缓解了人们对稀缺性的直接担忧。然而,地缘政治紧张局势等全球因素迫在眉睫。技术分析表明存在潜在的下降趋势,但也承认存在主要阻力位。上行走势是可能的,具体取决于突破阻力位。此处,天然气差价合约的预计价格目标为 1.649 美元(下行,将于本周触及)和 2.102 美元(上行,将于月底触及)。