I. Giới thiệu

A. Hiệu suất cổ phiếu Microsoft gần đây

Tập đoàn Microsoft (MSFT) đã thể hiện hiệu suất cổ phiếu mạnh mẽ trong thời gian gần đây, được đánh dấu bằng những thay đổi đáng chú ý về các số liệu chính và được thúc đẩy bởi vô số yếu tố ảnh hưởng.

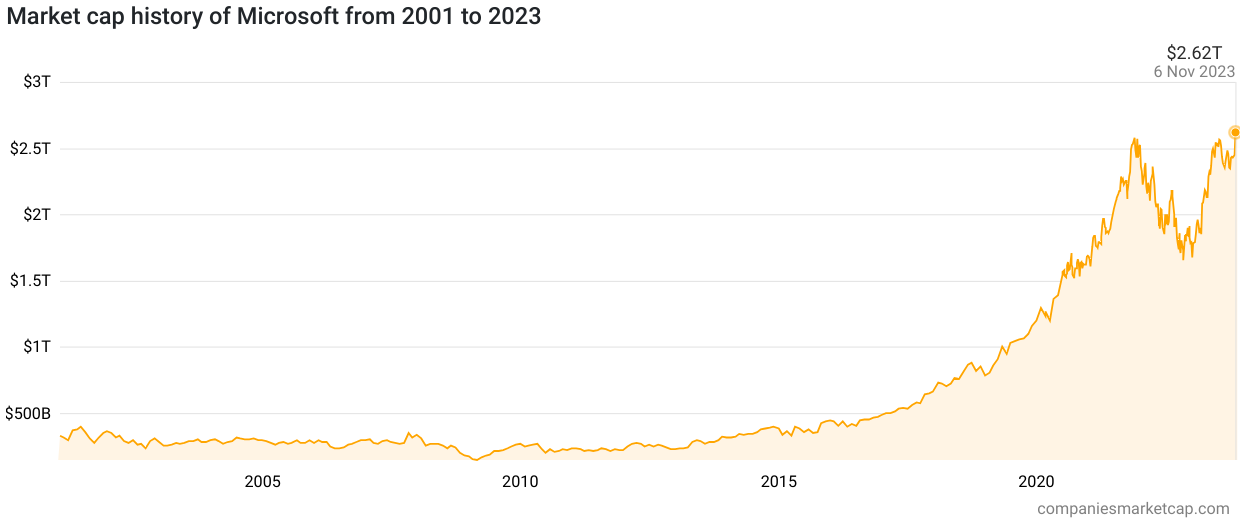

Đáng chú ý, phạm vi 52 tuần của Microsoft trải dài từ mức thấp 219,35 USD đến mức cao 366,78 USD. Phạm vi ngày, tính đến dữ liệu có sẵn gần đây nhất, dao động trong khoảng từ $347,33 đến $354,39. Các số liệu hướng tới tương lai cũng rất sâu sắc; thu nhập ước tính trên mỗi cổ phiếu (EPS) ở mức 11,19 USD, trong khi tỷ lệ giá trên thu nhập kỳ hạn (PE) là khoảng 31,53. Tỷ lệ cổ tức kỳ hạn là 3,00 USD, với tỷ suất cổ tức là 0,85%. Vốn hóa thị trường của Microsoft là con số ấn tượng 2,62 nghìn tỷ USD, làm nổi bật sự hiện diện đáng kể của hãng trên thị trường chứng khoán.

Hiệu suất giá cổ phiếu của Microsoft trong các khung thời gian khác nhau thể hiện khả năng phục hồi và tiềm năng tăng trưởng của công ty này so với thị trường rộng lớn hơn, tượng trưng là S&P 500. Trong năm qua, cổ phiếu Microsoft có mức sinh lời đáng chú ý là 64,67%, trong khi S&P 500 mang lại mức sinh lời 17,16%. Trong khoảng thời gian 5 năm, lợi nhuận cổ phiếu của Microsoft đạt mức đáng kể là 228,16%, so với 59,16% của S&P 500. Xu hướng này thậm chí còn rõ ràng hơn trong khoảng thời gian 10 năm, khi cổ phiếu Microsoft vượt trội so với S&P 500 với tỷ suất lợi nhuận đáng kể, mang lại lợi nhuận 893,10% so với 147,40% của S&P 500.

Nguồn: seekingalpha

Hiệu suất cổ phiếu ấn tượng của Microsoft không phải ngẫu nhiên mà bắt nguồn từ nhiều yếu tố ảnh hưởng khác nhau. Sứ mệnh của công ty, tập trung vào việc trao quyền cho các cá nhân và tổ chức thông qua công nghệ, nhấn mạnh tầm nhìn dài hạn và sự phù hợp toàn cầu của công ty. Microsoft tạo doanh thu thông qua nhiều hoạt động đa dạng, bao gồm các giải pháp, nội dung và dịch vụ dựa trên đám mây, cấp phép sản phẩm phần mềm, quảng cáo trực tuyến cũng như thiết kế và bán các thiết bị phần cứng. Những điểm nổi bật chính trong quý đầu tiên của năm tài chính 2024 thể hiện sự tăng trưởng của công ty trên nhiều phân khúc:

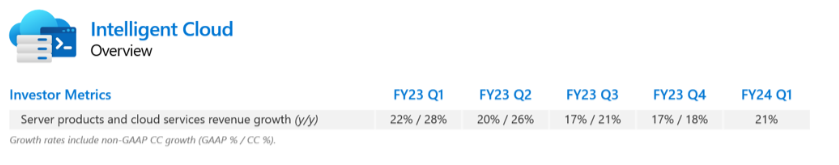

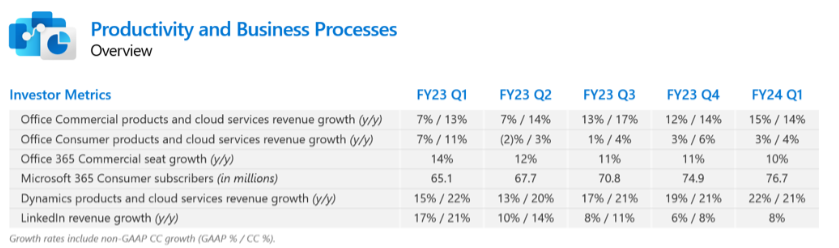

- Doanh thu của Microsoft Cloud tăng đáng kể 24%, đạt 31,8 tỷ USD, cho thấy nhu cầu liên tục về các giải pháp dựa trên đám mây.

- Các sản phẩm Office Thương mại và dịch vụ đám mây chứng kiến mức tăng trưởng doanh thu 15%, phần lớn được thúc đẩy bởi mức tăng trưởng ấn tượng 18% của Office 365 Commercial.

- Các sản phẩm và dịch vụ đám mây của Dynamics cho thấy doanh thu tăng đáng kể 22%, trong đó Dynamics 365 tăng 28%.

- Azure và các dịch vụ đám mây khác đã đóng góp vào mức tăng trưởng 29% về doanh thu từ sản phẩm Máy chủ và dịch vụ đám mây.

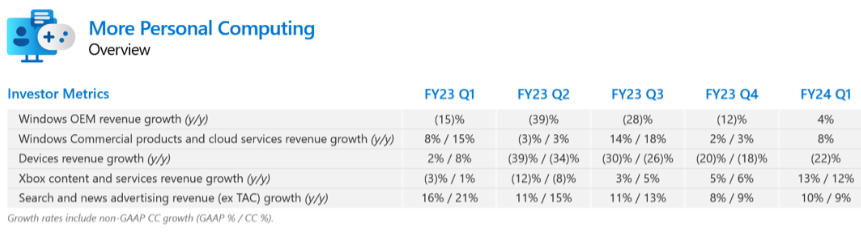

- Doanh thu Windows tăng 5%, bao gồm mức tăng trưởng 4% ở Windows OEM và mức tăng trưởng 8% ở các sản phẩm Windows Thương mại và dịch vụ đám mây.

- Doanh thu dịch vụ và nội dung Xbox của Microsoft tăng 13%, phản ánh hiệu quả hoạt động mạnh mẽ của bộ phận trò chơi.

- Doanh thu quảng cáo tìm kiếm và tin tức (không bao gồm chi phí thu hút lưu lượng truy cập) tăng 10%, cho thấy sự tăng trưởng trong quảng cáo trực tuyến.

B. Góc nhìn chuyên sâu của chuyên gia về Dự báo cổ phiếu MSFT 2023, 2025, 2030 và hơn thế nữa

Dự báo của chuyên gia về giá cổ phiếu Microsoft mang lại những hiểu biết có giá trị về quỹ đạo tiềm năng của nó. Traders Union dự đoán rằng cổ phiếu Microsoft có thể đạt 492,29 USD vào năm 2025, 791,04 USD vào năm 2030 và 1156,06 USD vào năm 2034. Các nhà phân tích của Coin Price Forecast dự đoán mức giá sẽ dao động từ 326 USD vào cuối năm 2023 đến 836 USD vào năm 2035. Walletinvestor dự đoán giá cổ phiếu là 396,516 USD vào đầu năm 2025 và 549,938 USD vào đầu năm 2028. Dự báo dài hạn dự đoán mức giá là 461 USD vào đầu năm 2025.

Những dự báo này, mặc dù có số liệu chính xác khác nhau, nhưng nhìn chung đều phù hợp với việc dự đoán một quỹ đạo tích cực cho cổ phiếu Microsoft. Các yếu tố góp phần vào sự lạc quan này bao gồm hiệu quả tài chính nhất quán của công ty, vị trí dẫn đầu trong các giải pháp dựa trên đám mây và sự đổi mới liên tục trong ngành công nghệ.

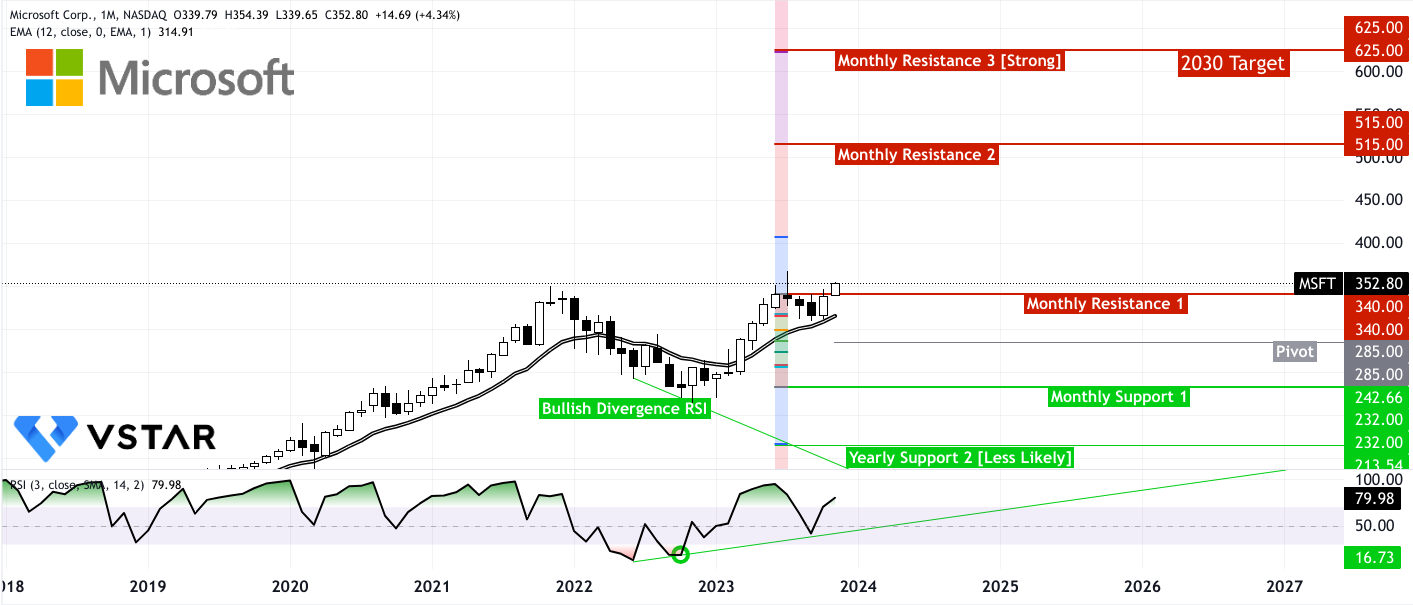

II. Dự báo cổ phiếu Microsoft 2023

Cổ phiếu MSFT có khả năng đạt mức 411,50 USD vào cuối năm 2023. Hiện tại, nó phải đối mặt với ngưỡng kháng cự khung tuần ở mức 352,80 USD và Chỉ số sức mạnh tương đối (RSI) ở mức 72, cho thấy tình trạng mua quá mức. Hỗ trợ có thể được xuất hiện ở trục $334,50 hoặc mức hỗ trợ khung tuần là $316,50, trong khi mức hỗ trợ quan trọng nằm ở $295, được hỗ trợ bởi đường EMA 200 ngày, củng cố xu hướng tăng.

Nguồn: tradingview.com

Nhìn về phía trước, có khả năng đạt mức $375,10 trong những tuần tới. Sau khi giảm nhẹ trong phạm vi $375-$335, với RSI khoảng 50, giá dự kiến sẽ tiếp tục đà tăng và mục tiêu là $411,50. Mức kháng cự ở mức $375,10 tương đối yếu, hỗ trợ cho triển vọng tăng giá này.

A. Góc nhìn chuyên sâu khác về Dự báo cổ phiếu MSFT năm 2023

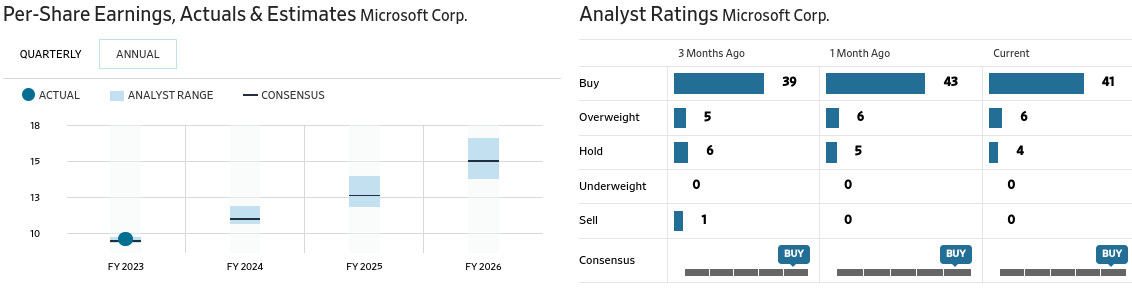

Xếp hạng của các nhà phân tích gần đây và dự báo giá cho Tập đoàn Microsoft (MSFT) cung cấp những hiểu biết sâu sắc có giá trị về hiệu suất và tiềm năng tăng giá của cổ phiếu. Dưới đây là bản tóm tắt các khuyến nghị mới nhất và điều chỉnh giá mục tiêu:

Vào ngày 26 tháng 10 năm 2023, Citigroup đã sửa đổi mục tiêu đối với cổ phiếu MSFT từ "Mua" thành "Mua" và nâng mục tiêu giá từ 430,00 USD lên 432,00 USD, cho thấy mức tăng tiềm năng khoảng 31,70%. Sự điều chỉnh này nhấn mạnh niềm tin mạnh mẽ vào triển vọng tương lai của cổ phiếu Microsoft.

Rosenblatt Securities cũng tăng mục tiêu của họ trong cùng ngày, duy trì xếp hạng "Mua" và đặt mục tiêu giá mới là 375,00 USD, phản ánh mức tăng tiềm năng là 13,01%. Sự điều chỉnh này cho thấy tâm lý tăng giá tiếp tục.

Vào ngày 26 tháng 10 năm 2023 HSBC cũng đã nâng mức xếp hạng của mình từ "Giữ" lên "Mua" và đồng thời nâng mục tiêu giá từ $347,00 lên $413,00. Việc nâng cấp này hàm ý tiềm năng tăng giá là 21,23%, cho thấy triển vọng thuận lợi đối với cổ phiếu MSFT.

Vào ngày 25 tháng 10 năm 2023, Royal Bank of Canada nhắc lại xếp hạng "Khả quan" và duy trì mục tiêu giá là 390,00 USD, phản ánh mức tăng tiềm năng là 14,86%. Sự tái khẳng định này biểu thị niềm tin tiếp tục vào sự vượt trội của cổ phiếu.

Barclays, cũng vào ngày 25 tháng 10 năm 2023, vẫn giữ nguyên xếp hạng "Thừa cân" nhưng điều chỉnh một chút mục tiêu giá từ 425,00 USD xuống 421,00 USD, cho thấy mức tăng tiềm năng là 23,26%. Sự điều chỉnh này, mặc dù thấp hơn, nhưng vẫn cho thấy niềm tin vào xu hướng đi lên của cổ phiếu.

Tập đoàn Goldman Sachs đã tăng mục tiêu vào ngày 25 tháng 10 năm 2023, duy trì xếp hạng "Mua" và đặt mục tiêu giá mới là 450,00 USD. Sự điều chỉnh này hàm ý tiềm năng tăng giá đáng kể là 31,81%, nhấn mạnh triển vọng tăng giá đối với cổ phiếu MSFT.

Những hành động và dự báo gần đây của nhà phân tích này cùng thể hiện tâm lý tích cực xung quanh cổ phiếu MSFT, trong đó nhiều công ty môi giới bày tỏ niềm tin vào tiềm năng tăng trưởng của cổ phiếu.

B. Các yếu tố chính cần theo dõi để dự báo cổ phiếu Microsoft 2023

Hiệu suất tài chính gần đây của Microsoft, những phát triển chiến lược và triển vọng của các nhà phân tích cho năm 2023 mang lại những hiểu biết có giá trị về sức mạnh và triển vọng tăng trưởng của gã khổng lồ công nghệ.

Các kết quả tài chính gần đây và những phát triển chiến lược của Microsoft mang lại triển vọng tích cực cho công ty vào năm 2023. Hiệu suất mạnh mẽ của công ty trong lĩnh vực đám mây, sự đổi mới liên tục trong lĩnh vực AI và các thương vụ mua lại như Activision thể hiện cam kết của công ty trong việc luôn dẫn đầu ngành công nghệ. Các sản phẩm đa dạng của công ty, bao gồm dịch vụ đám mây, công cụ dành cho nhà phát triển, ứng dụng kinh doanh và giải pháp tập trung vào người tiêu dùng, giúp công ty có được vị thế tốt để tiếp tục tăng trưởng và đổi mới.

Điểm nổi bật về tài chính trong quý 1 năm 2024 của Microsoft

Microsoft đã báo cáo kết quả hoạt động mạnh mẽ trong năm tài chính, nhờ vào thành công liên tục của phân khúc điện toán đám mây. Doanh thu từ điện toán đám mây của công ty tăng đáng kể tới 24%. Sự tăng trưởng đáng kể này nhấn mạnh tầm quan trọng liên tục của các dịch vụ đám mây của Microsoft trong ngành công nghệ.

Azure, nền tảng điện toán đám mây của Microsoft, đã giành được thị phần khi nhiều tổ chức chuyển khối lượng công việc của họ sang đám mây. Với hơn 60 khu vực trung tâm dữ liệu trên toàn thế giới và cơ sở hạ tầng AI mạnh mẽ, Azure luôn đi đầu trong ngành công nghiệp đám mây. Tính sẵn có chung của máy ảo H100 thế hệ tiếp theo là một minh chứng khác cho cam kết đổi mới của Microsoft.

Nguồn: Earnings Presentation

Khả năng của Azure AI trong việc cung cấp quyền truy cập vào các mô hình AI hàng đầu từ OpenAI, Meta và Hugging Face giúp các tổ chức tạo ra các ứng dụng AI của riêng họ, thúc đẩy cơ sở khách hàng rộng hơn cho các dịch vụ của Azure.

Ngoài ra, Azure Arc của Microsoft tạo điều kiện thuận lợi cho việc di chuyển sang đám mây bằng cách cho phép các tổ chức chạy ứng dụng trên các môi trường tại chỗ, biên và nhiều đám mây. Tính linh hoạt này đã thu hút 21.000 khách hàng Azure Arc, tăng 140% so với năm trước.

Hơn nữa, sự hợp tác của Microsoft với Oracle trong việc cung cấp các dịch vụ cơ sở dữ liệu giúp đơn giản hóa quá trình chuyển đổi cơ sở dữ liệu Oracle tại chỗ sang đám mây của Microsoft, tăng thêm lợi thế cạnh tranh cho các dịch vụ đám mây của hãng.

GitHub Copilot và Power Platform

GitHub Copilot của Microsoft giúp tăng năng suất của nhà phát triển lên tới 55%, tạo điều kiện cho việc mã hóa trở nên hiệu quả và thú vị hơn. Với hơn một triệu người dùng trả phí và sự áp dụng đáng kể giữa các tổ chức như Maersk và PwC, GitHub Copilot đang thúc đẩy mức tăng trưởng đáng kể trong việc sử dụng của nhà phát triển.

Việc tích hợp Copilot vào Power Platform cho phép tạo ứng dụng dựa trên ngôn ngữ tự nhiên, xây dựng tác nhân ảo và phân tích dữ liệu. Hơn 126.000 tổ chức đã sử dụng Copilot trong Power Platform, củng cố tác động của nó.

Hơn nữa, Microsoft đã mở rộng khả năng Copilot, trao quyền cho người dùng tạo các trang web và trang web dựa trên dữ liệu chỉ bằng một vài lệnh hoặc cú nhấp chuột đơn giản. Power Apps, nền tảng phát triển không cần mã, mã ngắn của Microsoft, hiện tự hào có 20 triệu người dùng hoạt động hàng tháng, tăng 40% so với cùng kỳ năm ngoái.

Business Applications và Dynamics 365

Dynamics 365, bộ ứng dụng kinh doanh của Microsoft, đã liên tục chiếm thị phần trong mười quý liên tiếp. Nó đang phát triển thành lớp chuyển đổi do Copilot dẫn đầu cho các hệ thống CRM hiện có, chẳng hạn như Salesforce, nâng cao năng suất và tương tác của khách hàng. Việc triển khai rộng rãi của nó trải rộng trên nhiều tổ chức.

Nguồn: Earnings Presentation

Chăm sóc sức khỏe, Bảo mật và LinkedIn

Trong lĩnh vực chăm sóc sức khỏe, Microsoft đang đi tiên phong trong các giải pháp đổi mới, chẳng hạn như Dragon Ambient eXperience và DAX Copilot, giúp tự động hóa tài liệu tương tác với bệnh nhân, giảm tình trạng kiệt sức của bác sĩ và thống nhất dữ liệu sức khỏe một cách an toàn.

Bộ phận bảo mật của Microsoft đã giới thiệu Security Copilot, sản phẩm AI tổng hợp tiên tiến của ngành, được tích hợp với Bộ bảo vệ Microsoft 365. Những người dùng ban đầu như Bridgewater và Fidelity National Financial đã đưa ra phản hồi tích cực và công ty có kế hoạch mở rộng chương trình.

Microsoft tiếp tục thúc đẩy sự đổi mới trong không gian mạng xã hội chuyên nghiệp thông qua các tính năng do AI điều khiển nhằm nâng cao trải nghiệm và tương tác của người dùng trên LinkedIn.

Windows và kinh doanh tiêu dùng

Microsoft liên tục đổi mới hệ điều hành Windows của mình bằng cách bổ sung các tính năng hỗ trợ AI. Bản cập nhật Windows 11 gần đây mang đến 150 tính năng mới, mang đến cho người dùng trải nghiệm nâng cao. Trọng tâm là hỗ trợ cá nhân hóa và cải thiện năng suất của người dùng.

Hoạt động kinh doanh tiêu dùng của Microsoft, bao gồm Windows và Xbox, cho thấy kết quả hoạt động vững chắc. Thị trường PC đang ổn định, được thúc đẩy bởi nhu cầu mạnh mẽ và sự gia tăng lượng hàng tồn kho trong kênh tiêu dùng.

Nguồn: Earnings Presentation

Triển vọng cho năm 2023

Đối với năm tài chính 2023, Microsoft đã đưa ra hướng dẫn cho các phân khúc khác nhau của mình. Nó kỳ vọng sự tăng trưởng ổn định về Năng suất và Quy trình Kinh doanh, được thúc đẩy bởi Office 365 và LinkedIn. Trong Đám mây thông minh, Azure vẫn là động lực tăng trưởng, trong khi Azure AI sẽ tiếp tục đóng một vai trò quan trọng. More Personal Computing dự đoán sự tăng trưởng mạnh mẽ sau khi hoàn tất thương vụ mua lại Activision, được thúc đẩy bởi nội dung và dịch vụ Xbox.

Về mặt tài chính, Microsoft dự đoán lợi nhuận hoạt động ổn định bất chấp việc đầu tư vào lĩnh vực đám mây và AI. Công ty cũng kỳ vọng không có tác động tỷ giá đáng kể nào đến doanh thu, giá vốn hàng bán hoặc chi phí hoạt động, giả định tỷ giá tiền tệ ổn định.

Tóm lại, đây là danh sách các yếu tố tăng giá và giảm giá của cổ phiếu Microsoft trong năm 2023:

Yếu tố tăng giá

- Tăng trưởng đám mây mạnh mẽ: Doanh thu đám mây của Microsoft vượt quá 31,8 tỷ USD chỉ trong một quý, phản ánh nhu cầu ngày càng tăng đối với Azure và Microsoft 365.

- Lợi thế cạnh tranh của Azure: Azure tiếp tục giành được thị phần nhờ dấu chân đám mây toàn diện, cơ sở hạ tầng AI và dịch vụ AI được triển khai ở nhiều khu vực.

- Áp dụng Copilot GitHub: Hơn 1 triệu người dùng Copilot trả phí và hơn 37.000 tổ chức đăng ký Copilot cho doanh nghiệp, cho thấy mức độ áp dụng cao của nhà phát triển.

- Thành công của Dynamics 365: Dynamics 365 đã chiếm thị phần trong mười quý liên tiếp, chứng tỏ sự thành công của nó.

- Giải pháp chăm sóc sức khỏe và bảo mật: Các giải pháp của Microsoft về chăm sóc sức khỏe và bảo mật, chẳng hạn như ghi chú lâm sàng dựa trên AI và bảo mật do AI cung cấp, đang tạo ra tác động tích cực.

Yếu tố giảm giá

- Cạnh tranh giữa các nền tảng đám mây: Sự cạnh tranh khốc liệt trên thị trường đám mây từ các đối thủ như AWS và Google Cloud, khiến cho việc tạo ra sự khác biệt trở nên khó khăn.

- Sự không chắc chắn về kinh tế: Suy thoái kinh tế hoặc giảm chi tiêu cho CNTT có thể ảnh hưởng đến doanh thu và tăng trưởng của Microsoft.

- Những thách thức về quy định: Những lo ngại về quy định và các vấn đề về quyền riêng tư có thể dẫn đến những thay đổi về mặt pháp lý, các khoản phạt và những gián đoạn tiềm tàng đối với hoạt động của Microsoft.

- Suy giảm doanh thu phần cứng: Giảm doanh thu ở các sản phẩm phần cứng không cao cấp do cạnh tranh trong ngành phần cứng.

- Rủi ro mua lại: Việc tích hợp việc mua lại Activision Blizzard King mang đến rủi ro thực thi và sự không chắc chắn.

- Những yếu tố này sẽ ảnh hưởng chung đến hiệu suất và quỹ đạo của Microsoft vào năm 2023.

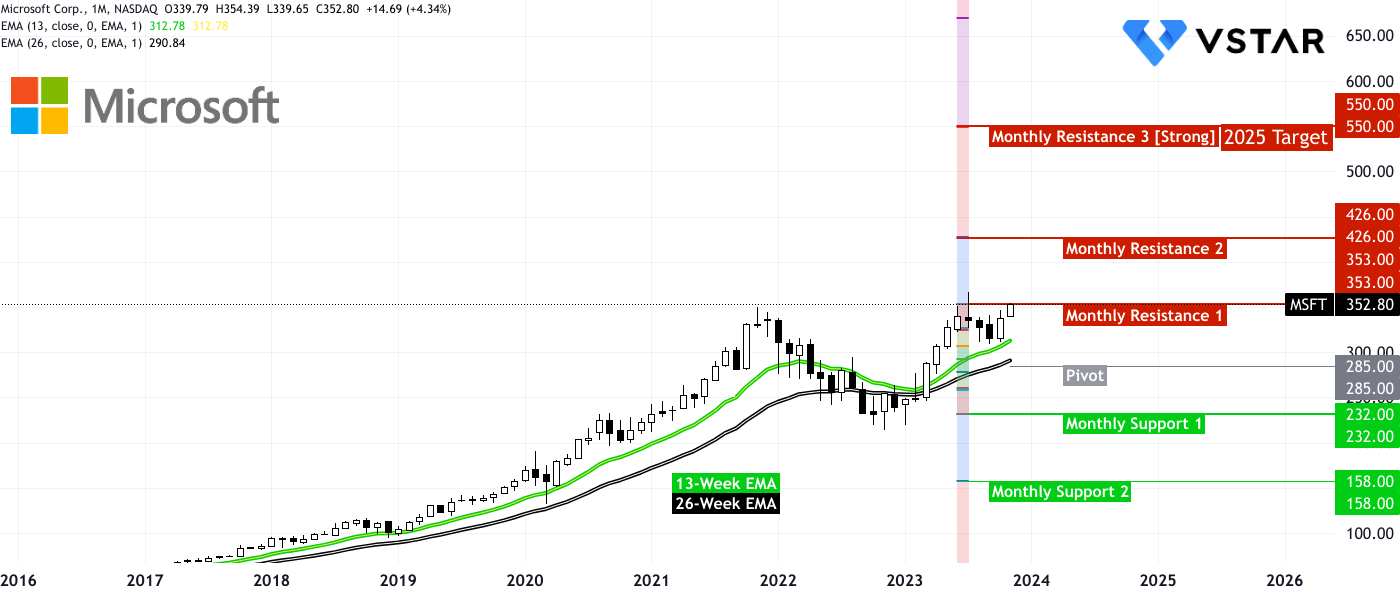

III. Dự báo cổ phiếu Microsoft 2025

Giá cổ phiếu dự kiến đạt 550 USD, chủ yếu được thúc đẩy bởi sự nhiệt tình xung quanh trí tuệ nhân tạo (AI). Tuy nhiên, một sự điều chỉnh nhỏ có thể xảy ra vào năm 2024 nếu một cuộc suy thoái nhẹ xuất hiện do quan điểm "cao hơn trong thời gian dài hơn" của Cục Dự trữ Liên bang. Trong kịch bản này, $285 có thể đóng vai trò là mức hỗ trợ trung hạn. Tuy nhiên, khả năng biến động tăng cao có thể dẫn đến những chuyển động đi xuống nhanh chóng, sau đó là sự phục hồi nhanh chóng, với mức 232 USD đóng vai trò là mức hỗ trợ trong những trường hợp như vậy.

Nguồn: tradingview.com

Nhìn về phía trước, với đà tăng trưởng hiện tại, giá dự kiến sẽ đạt 426 USD vào đầu hoặc giữa năm 2024 và có thể đạt 550 USD vào cuối năm 2025. Đáng chú ý, các nhà đầu tư nên theo dõi chặt chẽ Đường trung bình động hàm mũ (EMA) 13 tuần và 26 tuần để nhận biết xu hướng hiện hành. Dựa trên hai đường EMA này, dường như cổ phiếu đang có xu hướng tăng dài hạn nhất quán.

A. Góc nhìn chuyên sâu khác về Dự báo cổ phiếu MSFT năm 2025

MarketWatch đưa ra mục tiêu giá năm 2025 là 487 USD cho cổ phiếu MSFT. Ngược lại, Coincodex dự đoán mức giá 547 USD vào năm 2025, sử dụng mức tăng trưởng trung bình của cổ phiếu trong thập kỷ qua làm cơ sở cho dự báo của họ. Trong khi đó, Yahoo Finance và Wall Street Journal (WSJ) đưa ra mục tiêu giá năm 2025 là gần 450 USD (dựa trên P/E là 34 và EPS là 13 USD).

Nguồn: WSJ (Consensus EPS)

Trong ngắn hạn và trung hạn, các nhà phân tích nổi tiếng chủ yếu tập trung vào các sản phẩm của Microsoft để đưa ra mục tiêu giá.

Đầu tiên, Keith Weiss từ Morgan Stanley nhấn mạnh vị trí của Microsoft là nền tảng nơi hàng nghìn công ty có thể chi hàng chục triệu đô la mỗi năm. Điều này nhấn mạnh khả năng của công ty trong việc thu hút doanh thu đáng kể ở cấp doanh nghiệp. Hệ sinh thái sản phẩm và dịch vụ rộng lớn của Microsoft, bao gồm các giải pháp đám mây, công cụ năng suất và cơ sở hạ tầng, khiến Microsoft trở thành lựa chọn hấp dẫn cho các doanh nghiệp thuộc mọi quy mô. Cơ sở khách hàng và dòng doanh thu đa dạng này góp phần mang lại triển vọng tích cực.

Kash Rangan của Goldman Sachs chỉ ra sức mạnh độc đáo của Microsoft trên tất cả các lớp của nền tảng đám mây, bao gồm cả nền tảng ứng dụng và cơ sở hạ tầng. Sự hiện diện toàn diện này trong lĩnh vực đám mây giúp Microsoft trở thành giải pháp toàn diện cho nhiều nhu cầu đám mây khác nhau. Đặc biệt, nền tảng đám mây Azure của nó là một công cụ tạo doanh thu đáng kể. Nhu cầu ngày càng tăng về dịch vụ đám mây và vị thế vững chắc của Microsoft trong thị trường này là những yếu tố chính hỗ trợ sự phát triển trong tương lai của hãng.

Brad Sills từ Bank of America nhấn mạnh tiềm năng của Microsoft để duy trì mức tăng trưởng hai con số ở mức thấp trong 3-5 năm tới. Sự tăng trưởng này dự kiến sẽ được thúc đẩy bởi việc tiếp tục áp dụng Azure, bộ Office 365 dựa trên đám mây cũng như lợi nhuận của trò chơi và doanh thu Game Pass trong phân khúc Xbox. Sự tăng trưởng của Azure trong lĩnh vực cơ sở hạ tầng đám mây, kết hợp với các sản phẩm đã có uy tín của Microsoft, giúp công ty có được sự tăng trưởng ổn định và đáng tin cậy.

Tóm lại, ý kiến của các chuyên gia đều nhấn mạnh đến nguồn doanh thu đa dạng của Microsoft, sự hiện diện mạnh mẽ trong lĩnh vực đám mây và khả năng sinh lời của các sản phẩm và dịch vụ hiện có của hãng.

B. Các yếu tố chính cần theo dõi để dự báo cổ phiếu Microsoft 2025

Yếu tố tăng giá

Tăng trưởng thu nhập mạnh mẽ: Ước tính EPS đồng thuận của Microsoft cho thấy mức tăng trưởng mạnh mẽ, với mức tăng hàng năm dự kiến là 14,82% cho năm tài chính kết thúc vào tháng 6 năm 2025. Điều này phản ánh khả năng tạo ra thu nhập đáng kể của công ty nhờ danh mục sản phẩm đa dạng.

Triển vọng doanh thu tích cực: Ước tính doanh thu đồng thuận cho Microsoft vào năm 2025 là đáng khích lệ, với mức tăng trưởng hàng năm dự kiến là 13,85%. Điều này cho thấy các hoạt động kinh doanh cốt lõi của Microsoft, bao gồm cả điện toán đám mây, đã sẵn sàng để tiếp tục mở rộng.

Tỷ lệ giá trên thu nhập (P/E) kỳ hạn: Tỷ lệ P/E kỳ hạn được dự đoán là khoảng 27,46 vào năm 2025, mức này tương đối hợp lý khi xét đến triển vọng tăng trưởng của Microsoft. Tỷ lệ PE vừa phải ngụ ý rằng các nhà đầu tư lạc quan về tiềm năng thu nhập trong tương lai của công ty.

Sự đồng thuận của nhà phân tích: Việc một số lượng lớn các nhà phân tích đã đóng góp vào những ước tính này (35 cho EPS và 48 cho doanh thu) cho thấy sự đồng thuận mạnh mẽ trong cộng đồng đầu tư. Sự đồng thuận này thường phản ánh sự tin tưởng vào hoạt động trong tương lai của công ty.

Tăng trưởng trong Dịch vụ đám mây: Nền tảng đám mây Azure của Microsoft là động lực tăng trưởng chính. Việc áp dụng các dịch vụ đám mây ngày càng tăng, đặc biệt là trong thế giới hậu đại dịch, nơi phổ biến công việc từ xa và chuyển đổi kỹ thuật số, có thể sẽ mang lại lợi ích đáng kể cho Microsoft.

Yếu tố giảm giá

Sự không chắc chắn về kinh tế: Điều kiện kinh tế có thể ảnh hưởng đến hiệu suất của Microsoft. Nếu nền kinh tế suy thoái nghiêm trọng, nó có thể ảnh hưởng đến tăng trưởng doanh thu và thu nhập của công ty, vì các doanh nghiệp có thể cắt giảm chi tiêu cho CNTT.

Cạnh tranh: Microsoft phải đối mặt với sự cạnh tranh từ những gã khổng lồ công nghệ khác như Amazon, Google và Apple, đặc biệt là trong lĩnh vực điện toán đám mây và phần mềm. Cạnh tranh gia tăng có thể dẫn đến áp lực lợi nhuận hoặc giảm thị phần.

Rủi ro pháp lý: Ngành công nghệ phải đối mặt với sự giám sát ngày càng tăng từ các cơ quan quản lý trên toàn thế giới. Những thay đổi về quy định hoặc hành động chống độc quyền có thể có tác động bất lợi đến hoạt động kinh doanh và định giá của Microsoft.

IV. Dự báo cổ phiếu Microsoft từ năm 2030 trở đi

Cổ phiếu thể hiện triển vọng đầy hứa hẹn, với tiềm năng đạt 625 USD vào cuối năm 2030, được hỗ trợ bởi Đường trung bình động hàm mũ (EMA) 12 tháng. Một chỉ báo tăng giá đáng chú ý là Chỉ số sức mạnh tương đối (RSI) cho thấy sự phân kỳ tăng vào năm 2022, dẫn đến xu hướng tăng mạnh mẽ.

Tuy nhiên, nhược điểm này ẩn chứa một số rủi ro. Cổ phiếu có thể xem xét lại mức xoay ở mức 285 USD. Trong kịch bản kinh tế bất lợi hơn, nó thậm chí có thể giảm xuống mức hỗ trợ là 232 USD, với trường hợp xấu nhất là nó đạt tới 165 USD.

Nguồn: tradingview.com

Về mặt lạc quan, cổ phiếu có thể sẽ gặp phải ngưỡng kháng cự quanh mức 515 USD, với rào cản ghê gớm ở mức 625 USD, đóng vai trò là mục tiêu cho năm 2030. Trong những tháng tới, hãy kỳ vọng những chuyển động đi lên mạnh mẽ vì cổ phiếu đã vi phạm ngưỡng kháng cự hàng tháng hiện tại ở mức 340 USD .

Đường EMA 12 tháng rất quan trọng vì nó cung cấp sự hỗ trợ năng động trong xu hướng tăng đang diễn ra, giúp duy trì động lực tích cực. Triển vọng này dựa trên nhiều chỉ số kỹ thuật khác nhau và cần được xem xét cùng với các điều kiện thị trường rộng hơn và các yếu tố kinh tế vĩ mô tiềm năng.

A. Những dự đoán khác về cổ phiếu MSFT cho năm 2030 và những thông tin chi tiết hơn

Hiệu suất cổ phiếu của Microsoft và triển vọng tương lai có một số yếu tố chính mà các nhà đầu tư nên xem xét. Coincodex dự đoán giá cổ phiếu của Microsoft có thể đạt 1.626,41 USD vào cuối năm 2030, tăng 359,26% so với giá hiện tại, đây là một triển vọng thú vị. Dự đoán này dựa trên tốc độ tăng trưởng trung bình 10 năm hiện tại của công ty và nó bắt nguồn từ một số yếu tố cơ bản.

Đến năm 2030, Microsoft có thể đạt mức định giá 5 nghìn tỷ USD, mang đến cơ hội đầu tư hấp dẫn với lợi nhuận tiềm năng 140% cho các nhà đầu tư. Động lực chính đằng sau triển vọng lạc quan này là sự đa dạng hóa của Microsoft và tập trung vào các lĩnh vực tăng trưởng cao, đặc biệt là trí tuệ nhân tạo.

Sự phát triển của Microsoft từ một công ty phần mềm tiêu dùng thành một cường quốc công nghệ đã giúp công ty có được sự tăng trưởng đáng kể. Trong khi các sản phẩm hàng đầu của họ, như hệ điều hành Windows và Office 365, có lượng người dùng khổng lồ, công ty đã mạo hiểm vượt ra ngoài những lĩnh vực này để khai thác các lĩnh vực có tiềm năng tăng trưởng cao. Các sáng kiến như kinh doanh phần cứng, bao gồm Surface và Xbox, đã mở rộng dấu ấn của nó. Hơn nữa, Azure, nền tảng dịch vụ đám mây của Microsoft, đã trở thành công ty hàng đầu thế giới và dự kiến sẽ hoạt động trong một thị trường có tiềm năng trị giá 1,5 nghìn tỷ USD hàng năm vào năm 2030, do nhu cầu chuyển đổi kỹ thuật số thúc đẩy.

Một lĩnh vực được đặc biệt quan tâm là Bing, công cụ tìm kiếm của Microsoft, đang sẵn sàng thách thức Google Search của Alphabet. Khoản đầu tư đáng kể của Microsoft vào OpenAI và chatbot ChatGPT, được hỗ trợ bởi AI, có tiềm năng cách mạng hóa cách mọi người tìm kiếm thông tin. Công nghệ này cho phép phản hồi phù hợp với các truy vấn phức tạp, cung cấp giải pháp thay thế nhanh hơn cho các tìm kiếm trên internet truyền thống. Việc Microsoft tích hợp OpenAI vào nền tảng Azure cung cấp cho khách hàng các công cụ AI có thể chuyển đổi hoạt động kinh doanh của họ.

Theo dự báo của Ark Investment Management, phần mềm AI có tính sáng tạo như ChatGPT có thể tạo ra doanh thu 14 nghìn tỷ USD vào cuối thập kỷ này. Bing đã được áp dụng một cách đáng kể, với số lượt tải xuống ứng dụng di động Bing tăng vọt sau khi tích hợp ChatGPT. Đây có thể là một bước ngoặt đối với Bing, hiện chỉ chiếm 3% thị phần tìm kiếm toàn cầu so với 93% thống trị của Google. Việc giành được một tỷ lệ nhỏ thị phần có thể dẫn đến tăng trưởng doanh thu đáng kể. Microsoft ước tính rằng mỗi điểm phần trăm thị phần đạt được trong ngành tìm kiếm tương đương với 2 tỷ USD doanh thu hàng năm. Nếu Bing đạt được 25% thị phần vào năm 2030, đóng góp của nó vào doanh thu của Microsoft có thể cao hơn 38,4 tỷ USD so với con số hiện tại.

Từ góc độ định giá, tỷ lệ giá trên doanh thu (P/S) của Microsoft vẫn nằm trong phạm vi nhất quán từ 8 đến 12 trong ba năm qua. Với tốc độ tăng trưởng của Microsoft, nếu công ty tiếp tục tăng doanh thu hàng năm với tỷ lệ gộp hàng năm là 11,3%, công ty có thể đạt doanh thu hơn 420 tỷ USD trong năm tài chính 2030. Điều này sẽ dẫn đến giá trị vốn hóa thị trường là 4,41 nghìn tỷ USD dựa trên tỷ lệ P/S là 10,5. Kết hợp doanh thu bổ sung từ Bing do ChatGPT cung cấp, mức định giá có thể tăng lên 4,81 nghìn tỷ USD.

Sự tăng trưởng tiềm năng trong ngành AI, cùng với sự tích hợp của OpenAI với Azure, giúp Microsoft trở thành lựa chọn phù hợp cho các doanh nghiệp đang tìm kiếm các công cụ AI tiên tiến. Xu hướng này cuối cùng có thể đẩy mức định giá của Microsoft lên trên mốc 5 nghìn tỷ USD đáng thèm muốn.

B. Các yếu tố chính cần theo dõi để dự báo cổ phiếu Microsoft từ năm 2030 trở đi

Yếu tố tăng giá

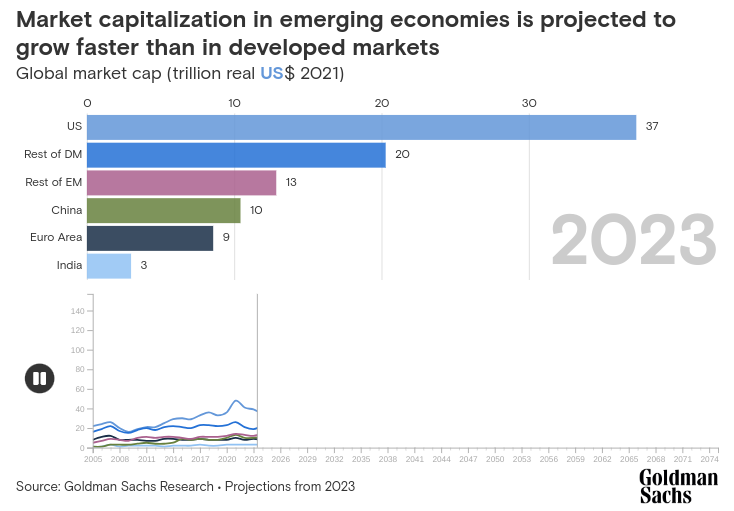

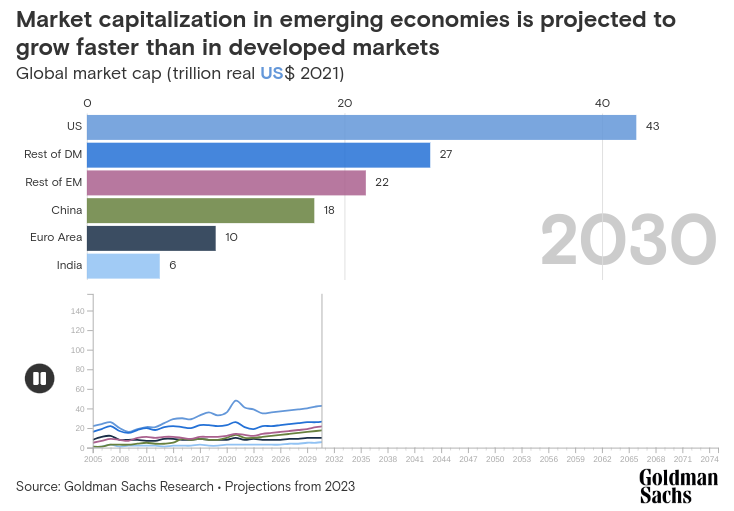

Tăng trưởng ở thị trường mới nổi: Sự trỗi dậy của các thị trường mới nổi (EM) là yếu tố tăng giá cho Microsoft và các tập đoàn toàn cầu. Khi các EM giành được thị phần lớn hơn trong vốn hóa thị trường vốn cổ phần toàn cầu, điều đó đồng nghĩa với việc mở rộng cơ hội kinh doanh cho các công ty như Microsoft.

Nguồn: goldmansachs.com

Với tỷ trọng ngày càng tăng của các EM trong GDP toàn cầu, Microsoft có thể dự đoán nhu cầu cao hơn đối với các sản phẩm và dịch vụ của mình tại các nền kinh tế đang phát triển này.

Nguồn: goldmansachs.com

Tác động kinh tế của AI: Trí tuệ nhân tạo (AI) có tiềm năng cách mạng hóa năng suất và GDP. Các khoản đầu tư chiến lược của Microsoft vào AI, bao gồm các sáng kiến như ChatGPT, có thể nâng cao đáng kể hiệu suất và dịch vụ của công ty. Những cải tiến sản phẩm dựa trên AI có thể kích thích nhu cầu của người tiêu dùng, mang lại lợi ích cho Microsoft bằng cách cung cấp một lộ trình đổi mới và cá nhân hóa. Điều này mang lại triển vọng lạc quan cho sự phát triển trong tương lai của công ty.

Hiệu suất vượt trội của Vốn chủ sở hữu tại thị trường mới nổi: Mặc dù mối quan hệ giữa tăng trưởng vốn hóa thị trường vốn cổ phần và hiệu suất vốn cổ phần không phải là tuyến tính, cổ phiếu EM được kỳ vọng sẽ vượt trội hơn cổ phiếu DM (thị trường phát triển) về lâu dài. Microsoft, với tư cách là gã khổng lồ công nghệ toàn cầu, có thể được hưởng lợi từ mức tăng trưởng thu nhập dài hạn mạnh mẽ hơn và mức định giá mở rộng ở các thị trường mới nổi. Khi phần bù rủi ro giảm, các thị trường này có thể mang lại nhiều cơ hội đầu tư hấp dẫn hơn cho Microsoft.

Bối cảnh kinh tế trong tương lai: Dự đoán của Goldman Sachs Research chỉ ra rằng ba nền kinh tế lớn nhất thế giới vào năm 2075 sẽ là Trung Quốc, Ấn Độ và Hoa Kỳ. Microsoft, với phạm vi toàn cầu và sự hiện diện tại các thị trường này, có thể tận dụng sự thay đổi kinh tế này. Sự gia tăng đáng kể về thị phần vốn hóa thị trường của Ấn Độ đặc biệt đáng chú ý, mang lại cơ hội cho Microsoft mở rộng hoạt động kinh doanh.

Yếu tố giảm giá

Chủ nghĩa bảo hộ gia tăng: Một yếu tố tiêu cực đáng kể đối với triển vọng toàn cầu của Microsoft là nguy cơ chủ nghĩa bảo hộ gia tăng, xuất phát từ chủ nghĩa dân tộc dân túy. Chủ nghĩa bảo hộ gia tăng và sự đảo ngược toàn cầu hóa có thể làm gián đoạn sự phát triển của thị trường vốn mở. Microsoft, với tư cách là một tập đoàn quốc tế, có thể phải đối mặt với những trở ngại trong việc điều hướng các chính sách bảo hộ, có khả năng ảnh hưởng đến hoạt động toàn cầu của công ty.

Rủi ro liên quan đến AI: Mặc dù AI hứa hẹn những lợi ích đáng kể nhưng nó cũng tiềm ẩn những rủi ro. Trí tuệ nhân tạo sáng tạo có thể dẫn đến sự khác biệt về tác động của AI đối với các nền kinh tế phát triển và mới nổi. Đây có thể là một rủi ro giảm giá đối với sự gia tăng dự kiến về thị phần vốn hóa thị trường chứng khoán toàn cầu của các EM mới nổi. Những thách thức trong việc quản lý tác động của AI, những lo ngại về quyền riêng tư và những cân nhắc về mặt đạo đức cũng là những yếu tố có thể khiến các khoản đầu tư liên quan đến AI giảm giá.

Những bất ổn kinh tế dài hạn: Các dự báo kinh tế dài hạn và bối cảnh kinh tế đi kèm với những bất ổn. Xu hướng kinh tế phụ thuộc vào nhiều yếu tố bên ngoài khác nhau và những sai lệch so với dự báo có thể ảnh hưởng đến động lực thị trường. Các yếu tố như biến đổi khí hậu, những thay đổi về địa chính trị và những thay đổi trong lãnh đạo chính trị có thể gây ra những điều không chắc chắn trong các dự báo kinh tế.

V. Hiệu suất lịch sử giá cổ phiếu của Microsoft

Giá cổ phiếu của Microsoft đã cho thấy hiệu suất ấn tượng trong lịch sử, với những cột mốc quan trọng về mức giá và quỹ đạo tăng trưởng nhất quán. Hãy phân tích các yếu tố góp phần vào lịch sử giá của nó:

Hiệu suất giá cổ phiếu MSFT

Lợi nhuận ngắn hạn: Trong tuần qua, giá cổ phiếu Microsoft đã tăng trở lại 6,97%, vượt trội so với mức 5,85% của S&P 500. Điều này có thể bị ảnh hưởng bởi các tin tức tích cực hoặc báo cáo thu nhập gần đây.

Tăng trưởng mạnh mẽ hàng tháng: Trong tháng vừa qua, cổ phiếu Microsoft đã chứng kiến mức tăng giá 12,58%, cho thấy sự quan tâm của nhà đầu tư được duy trì.

Hiệu suất mạnh mẽ trong nửa năm: Giá cổ phiếu MSFT tăng 15,90% trong sáu tháng qua, vượt qua mức 6,54% của S&P 500. Các yếu tố như kết quả tài chính mạnh mẽ và sự phát triển của đám mây có thể góp phần vào hiệu suất này.

Cuộc biểu tình hàng năm: Mức tăng giá hàng năm của Microsoft là 47,11% phản ánh sự tăng trưởng nhất quán, phù hợp với khả năng phục hồi của lĩnh vực công nghệ.

Mức tăng ấn tượng trong một năm: Trong năm qua, cổ phiếu Microsoft đã tăng 64,67%, nhờ vai trò của công ty này trong lĩnh vực công nghệ và điện toán đám mây, vốn có nhu cầu tăng cao trong thời kỳ đại dịch.

Tăng trưởng dài hạn: Trong ba năm, cổ phiếu Microsoft đã chứng tỏ mức tăng giá 70,91%, phản ánh khả năng duy trì đà tăng trưởng của cổ phiếu này.

Hiệu suất vượt trội trong 5 năm: Tỷ suất lợi nhuận trong 5 năm của cổ phiếu MSFT là 232,33% vượt trội đáng kể so với mức 60,05% của S&P 500, nhờ vào việc mở rộng đám mây, mua lại và tình hình tài chính mạnh mẽ.

Một thập kỷ tăng trưởng: Trong thập kỷ qua, giá cổ phiếu của Microsoft đã thể hiện sự tăng trưởng đáng chú ý, đạt mức 893,10%, vượt đáng kể so với mức 147,40% của S&P 500. Hiệu quả lâu dài này có được nhờ vào sự đa dạng hóa và các sáng kiến chiến lược.

Lịch sử vốn hóa thị trường của Microsoft

Lịch sử vốn hóa thị trường của Microsoft thể hiện sự tăng trưởng nhất quán:

Nguồn: companiesmarketcap.com

Lịch sử giá cổ phiếu của Microsoft là một hành trình kiên cường và thích ứng. Đầu những năm 2000, sự bùng nổ của bong bóng dot-com đã dẫn đến sự sụt giảm vốn hóa thị trường, phản ánh những thách thức thị trường rộng lớn hơn.

Tuy nhiên, đến năm 2007, vốn hóa thị trường của Microsoft đã tăng lên khi hãng mở rộng danh mục sản phẩm và đa dạng hóa nguồn doanh thu. Các sản phẩm thành công như Windows Vista và Xbox 360, cùng với các thương vụ mua lại mang tính chiến lược, đóng vai trò quan trọng trong sự tăng trưởng này.

Cuộc khủng hoảng tài chính toàn cầu năm 2008 đã khiến vốn hóa thị trường giảm đáng kể, nhưng đến năm 2009, dấu hiệu phục hồi đã thể hiện rõ khi nền kinh tế được cải thiện. Trong suốt những năm 2010, vốn hóa thị trường của Microsoft vẫn tương đối ổn định, với những biến động bị ảnh hưởng bởi sự cạnh tranh từ các công ty như Apple và Google, cũng như những bất ổn trong nền kinh tế toàn cầu.

Năm 2013, dưới sự lãnh đạo của CEO Satya Nadella, Microsoft bắt đầu tập trung vào dịch vụ đám mây và phần mềm doanh nghiệp. Sự thay đổi chiến lược này đã dẫn đến sự tăng trưởng vốn hóa thị trường đáng kể, khi các sản phẩm như Office 365 và Azure trở nên nổi bật. Sự ra mắt thành công của Windows 10 và việc mở rộng Azure càng góp phần tăng trưởng vốn hóa thị trường trong những năm tiếp theo.

Năm 2017, việc mua lại LinkedIn và sự thành công liên tục của Azure đã đẩy vốn hóa thị trường của Microsoft lên một tầm cao mới.

Đến năm 2019, nó đã đạt mức vốn hóa thị trường nghìn tỷ đô la, phản ánh vị trí dẫn đầu của nó trong lĩnh vực điện toán đám mây. Đại dịch COVID-19 vào năm 2020 đã đẩy nhanh việc áp dụng các giải pháp kỹ thuật số, thúc đẩy nhu cầu về năng suất và dịch vụ đám mây của Microsoft, đồng thời thúc đẩy tăng trưởng vốn hóa thị trường hơn nữa.

Vào năm 2022, sự điều chỉnh của thị trường và tâm lý nhà đầu tư đã khiến vốn hóa thị trường giảm. Tuy nhiên, đến năm 2023, sự tăng trưởng nhất quán của công ty trong lĩnh vực điện toán đám mây (Azure) và danh mục sản phẩm ngày càng mở rộng, kết hợp với các điều kiện kinh tế vĩ mô được cải thiện, đã góp phần phục hồi vốn hóa thị trường.

VI. Kết luận

Tóm lại, khi đánh giá dự báo giá cổ phiếu của Microsoft cho năm 2023, 2025 và 2030, điều quan trọng là phải xem xét một số yếu tố chính. Vào năm 2023, cổ phiếu dự kiến sẽ dao động quanh mức 410 USD, với tiềm năng đà tăng được thúc đẩy bởi các sáng kiến điện toán đám mây và AI của công ty. Đến năm 2025, giá có thể đạt 550 USD, phản ánh triển vọng dài hạn tích cực, trong khi mục tiêu năm 2030 là 625 USD nhấn mạnh tác động của sự nhiệt tình AI và động lực của thị trường mới nổi. Tuy nhiên, những dự báo này đi kèm với một số cảnh báo và sự không chắc chắn nhất định gắn liền với điều kiện kinh tế, cạnh tranh và rủi ro pháp lý.

Đối với các nhà đầu tư, Microsoft mang đến cơ hội đầu tư hấp dẫn. Với sự chú trọng của công ty vào AI và điện toán đám mây, cùng với sự tăng trưởng ổn định về doanh thu và thu nhập, công ty có nền tảng vững chắc cho lợi nhuận tiềm năng. Như mọi khi, sự đa dạng hóa và tầm nhìn dài hạn sẽ định hướng cho các quyết định đầu tư. Bạn nên tham khảo ý kiến của cố vấn tài chính và tiến hành nghiên cứu kỹ lưỡng trước khi thực hiện bất kỳ khoản đầu tư nào vào Microsoft hoặc bất kỳ cổ phiếu nào khác.

Ngoài ra, đối với những người quan tâm đến giao dịch CFD cổ phiếu của Microsoft, VSTAR mang đến một số lợi thế khác biệt. Bằng cách sử dụng CFD cổ phiếu, nhà giao dịch có thể tận dụng vị thế của mình với tỷ lệ lên tới 1:200, cho phép tham gia vào nhiều cơ hội giao dịch hơn. Hơn nữa, VSTAR mang đến trải nghiệm giao dịch hiệu quả về mặt chi phí với hoa hồng 0 USD và chi phí giao dịch minh bạch, cho phép các nhà giao dịch tối đa hóa lợi nhuận của họ.

VSTAR cung cấp quyền truy cập vào thị trường chứng khoán toàn cầu, bao gồm các cổ phiếu phổ biến ở Châu Á, Hoa Kỳ và quốc tế. Sự tiếp cận thị trường rộng rãi này có thể đa dạng hóa danh mục đầu tư giao dịch và giúp các nhà giao dịch tận dụng các cơ hội trên toàn cầu. Hơn nữa, sự tập trung của VSTAR vào việc thực hiện nhanh như chớp đảm bảo rằng các lệnh được thực hiện ở mức giá thị trường tốt nhất và được thực hiện trong vòng một phần nghìn giây, cho phép giao dịch hiệu quả và kịp thời.

Nền tảng giao dịch của VSTAR, với đòn bẩy, chi phí giao dịch thấp, khả năng tiếp cận thị trường toàn cầu và khớp lệnh nhanh chóng, có thể là nguồn tài nguyên quý giá cho các nhà đầu tư muốn tận dụng tiềm năng của cổ phiếu Microsoft trong những năm tới.

FAQs

1. Dự đoán nào cho cổ phiếu Microsoft?

Các dự đoán về cổ phiếu Microsoft nhìn chung là tích cực, với các nhà phân tích dự báo sẽ tăng trưởng hơn nữa. Mục tiêu giá trung bình trong 12 tháng của nhà phân tích là khoảng 378 USD.

2. Cổ phiếu Microsoft có được kỳ vọng sẽ tăng giá?

Đúng vậy, cổ phiếu Microsoft dự kiến sẽ tiếp tục tăng trong năm 2023 và hơn thế nữa. Microsoft có dòng tiền vững chắc để hỗ trợ trả cổ tức và mua lại cổ phiếu, đồng thời có bảng cân đối kế toán và khả năng sinh lời tốt so với các công ty công nghệ lớn khác.

3. Microsoft sẽ tăng cao đến mức nào?

Mục tiêu giá của các nhà phân tích đối với cổ phiếu Microsoft dao động từ 320 USD ở mức giá thấp cho đến 420 USD ở mức giá cao trong năm tới.

4. Cổ phiếu MSFT liệu có tăng giá vào năm 2023?

Hầu hết các dự đoán đều cho rằng cổ phiếu Microsoft sẽ tăng trong năm 2023, có thể lên tới mức trên 400 USD.

5. Dự đoán nào cho Microsoft vào năm 2023?

Sự đồng thuận dành cho Microsoft vào năm 2023 dường như là tiếp tục tăng trưởng doanh thu và thu nhập, với dự báo giá cổ phiếu sẽ tăng ở mức một chữ số cao đến hai chữ số thấp.

6. MSFT sẽ có giá trị bao nhiêu vào năm 2025?

Các nhà phân tích ước tính giá cổ phiếu Microsoft vào năm 2025 nằm trong khoảng từ 450 USD theo hướng thận trọng đến hơn 500 USD theo hướng lạc quan.