Giới thiệu

Sơ lược về swing trading: giữ giao dịch trong nhiều ngày hoặc nhiều tuần

Swing trading ngoại hối là một chiến lược giao dịch phổ biến bao gồm việc giữ các vị thế trong nhiều ngày hoặc nhiều tuần để nắm bắt sự dao động hoặc biến động của giá trong một xu hướng lớn hơn. Cách tiếp cận này khác với day trading, nơi các vị thế thường được mở và đóng trong cùng một ngày giao dịch.

Ưu điểm so với day trading: ít tốn thời gian hơn, linh hoạt hơn

Một trong những lợi thế chính của swing trading so với day trading là nó đòi hỏi ít thời gian và giám sát liên tục hơn. Day trader thường cần tích cực tham gia vào thị trường trong suốt ngày giao dịch, đưa ra quyết định nhanh chóng để ứng phó với biến động giá ngắn hạn. Sự tập trung cao độ này có thể dẫn đến căng thẳng gia tăng và tiềm ẩn những sai lầm trong giao dịch theo cảm xúc.

Ngược lại, swing trader phân tích các xu hướng dài hạn, giúp họ có nhiều thời gian hơn để đưa ra quyết định sáng suốt và có khả năng giảm áp lực cảm xúc liên quan đến giao dịch thường xuyên trong ngày.

Ngoài ra, swing trading mang lại sự linh hoạt cao hơn về mặt cam kết về thời gian. Nó rất phù hợp cho những cá nhân có công việc toàn thời gian hoặc các cam kết khác, vì họ có thể tham gia vào thị trường mà không cần dán mắt vào màn hình mọi lúc. Tính linh hoạt này cũng cho phép swing trader thích ứng chiến lược của họ với các điều kiện thị trường và khung thời gian khác nhau.

Nguồn: axiory.com

Tổng quan về các khái niệm swing trading chính

Xác định xu hướng thị trường: Bước đầu tiên trong swing trading là xác định xu hướng thị trường hiện hành. Điều này có thể được thực hiện bằng cách sử dụng các công cụ phân tích kỹ thuật như đường trung bình động, đường xu hướng và Chỉ số sức mạnh tương đối (RSI). Ví dụ: một swing trader có thể quan sát một loạt các mức đỉnh cao hơn và mức đáy cao hơn trên biểu đồ giá của một cặp tiền tệ, cho thấy xu hướng tăng.

Điểm vào và thoát: Khi một swing trader xác định được xu hướng tiềm năng, họ phải xác định điểm vào và thoát thích hợp cho giao dịch của mình. Họ thường sử dụng các mức hỗ trợ và kháng cự, mức hồi quy Fibonacci hoặc mô hình nến để xác định các mức quan trọng này. Ví dụ: một swing trader có thể vào vị thế mua khi giá của cặp tiền tệ bật ra khỏi mức hỗ trợ quan trọng.

Quản lý rủi ro: Quản lý rủi ro là rất quan trọng trong swing trading vì việc nắm giữ các vị thế trong thời gian dài khiến nhà giao dịch gặp phải những biến động của thị trường. Một cách tiếp cận phổ biến là sử dụng lệnh cắt lỗ để hạn chế tổn thất có thể xảy ra. Ví dụ: một swing trader có thể đặt lệnh cắt lỗ ngay dưới mức hỗ trợ chính để bảo vệ khỏi sự sụt giảm giá đáng kể.

Mục tiêu lợi nhuận: Các swing trader cũng nên đặt mục tiêu lợi nhuận dựa trên phân tích của họ về biến động giá tiềm năng. Các mục tiêu này có thể được đặt bằng cách sử dụng các mức kháng cự hoặc dự đoán từ các chỉ báo kỹ thuật. Ví dụ: một swing trader có thể quyết định thoát vị thế mua khi giá của cặp tiền tệ đạt đến mức kháng cự quan trọng.

Ví dụ: Swing Trading cặp tiền tệ EUR/USD

Giả sử một swing trader phân tích cặp tiền EUR/USD và xác định xu hướng tăng bằng phân tích kỹ thuật. Người giao dịch nhận thấy một loạt các đỉnh cao hơn và các đáy cao hơn, cho thấy cặp tiền này có khả năng tiếp tục xu hướng tăng.

Nhà giao dịch quyết định mua EUR/USD ở mức 0,9840, cao hơn mức hỗ trợ quan trọng được xác định trên biểu đồ giá. Họ đặt lệnh cắt lỗ ở mức 0,9700, dưới mức hỗ trợ, để hạn chế tổn thất tiềm năng nếu giao dịch đi ngược lại với họ.

Nguồn: tradingview.com

Khi giao dịch diễn ra, giá EUR/USD bắt đầu tăng, xác nhận phân tích của swing trader. Nhà giao dịch giám sát giao dịch chặt chẽ, có tính đến nhiều yếu tố khác nhau như tin tức kinh tế và sự kiện địa chính trị có thể ảnh hưởng đến cặp tiền tệ.

Sau vài ngày, EUR/USD đạt mục tiêu lợi nhuận của nhà giao dịch ở mức 1,0540, đây là mức kháng cự quan trọng. Nhà giao dịch quyết định thoát giao dịch, đảm bảo lợi nhuận 700 pip (1,0540-0,9840). Điều này minh họa cách swing trading cho phép các nhà giao dịch nắm bắt được một phần biến động giá lớn hơn, dẫn đến lợi nhuận tiềm năng đáng kể.

Phát triển kế hoạch giao dịch

Để thành công trong swing trading, nhà giao dịch phải phát triển một kế hoạch giao dịch toàn diện phù hợp với phong cách giao dịch của họ, xác định các thị trường và cặp tiền tệ phù hợp, kết hợp các kỹ thuật quản lý rủi ro hiệu quả và vạch ra các quy tắc quản lý giao dịch và thoát lệnh.

Xác định phong cách giao dịch: theo xu hướng và đảo chiều trung bình

Bước đầu tiên trong việc phát triển kế hoạch giao dịch là xác định phong cách giao dịch ưa thích của bạn. Các Forex swing trader thường rơi vào một trong hai loại: giao dịch theo xu hướng hoặc giao dịch đảo chiều trung bình.

Theo xu hướng: Các swing trader theo xu hướng nhằm mục đích xác định và nắm bắt các xu hướng thị trường đang thịnh hành. Họ tìm kiếm các cặp tiền tệ có biến động giá rõ ràng và bền vững và đảm nhận các vị thế theo hướng của xu hướng. Ví dụ: giả sử một nhà giao dịch quan sát thấy một xu hướng tăng rõ ràng trong cặp EUR/USD với một loạt các mức đỉnh cao hơn và mức đáy cao hơn. Trong trường hợp này, nhà giao dịch có thể quyết định vào vị thế mua để tận dụng đà tăng.

Đảo chiều trung bình: Các swing trader đảo chiều trung bình tin rằng giá có xu hướng quay trở lại mức trung bình hoặc giá trị trung bình lịch sử theo thời gian. Những nhà giao dịch này tìm kiếm những biến động giá quá mức và cố gắng nắm giữ các vị thế sẽ được hưởng lợi từ việc điều chỉnh giá tiềm năng.

Ví dụ: nếu một cặp tiền tệ đã trải qua một đợt giảm giá mạnh và đang giao dịch ở dưới mức trung bình lịch sử của nó (chẳng hạn như đường trung bình động 200 ngày), một nhà giao dịch đảo chiều trung bình có thể quyết định mua vào với dự đoán giá sẽ quay trở lại mức trung bình của nó.

Nguồn: tradingview.com

Chọn thị trường và cặp để giao dịch

Sau khi xác định phong cách giao dịch của bạn, bước tiếp theo là chọn thị trường và cặp tiền tệ bạn muốn giao dịch. Forex cung cấp nhiều cặp tiền tệ khác nhau, mỗi cặp có đặc điểm và hành vi giá riêng. Nhà giao dịch nên tập trung vào các cặp tiền tệ phù hợp với phong cách giao dịch đã chọn của họ và có đủ tính thanh khoản cũng như biến động.

Ví dụ: một swing trader theo xu hướng có thể thích tập trung vào các cặp tiền tệ chính như EUR/USD, GBP/USD hoặc USD/JPY, vì các cặp này có khuynh hướng có xu hướng và tính thanh khoản đáng kể. Mặt khác, một nhà giao dịch đảo chiều trung bình có thể muốn khám phá các cặp có độ biến động cao hơn và tính thanh khoản thấp hơn, vì những cặp này có thể mang lại nhiều cơ hội điều chỉnh giá hơn.

Xác định quy mô vị thế và quy tắc quản lý rủi ro

Xác định quy mô vị thế và quản lý rủi ro là những yếu tố quan trọng của bất kỳ kế hoạch giao dịch nào. Các swing trader phải xác định cẩn thận quy mô của từng vị thế mà họ đảm nhận so với tổng vốn giao dịch của mình và thiết lập các quy tắc để quản lý các khoản lỗ tiềm năng.

Ví dụ: một swing trader có thể quyết định chỉ mạo hiểm 2% vốn giao dịch của mình cho bất kỳ giao dịch nào. Nếu vốn của họ là 10.000 USD, họ sẽ mạo hiểm tối đa 200 USD cho mỗi giao dịch. Điều này có nghĩa là nếu mức cắt lỗ của họ được đặt ở 50 pip, họ sẽ điều chỉnh quy mô vị thế của mình để đảm bảo rằng việc di chuyển 50 pip sẽ dẫn đến khoản lỗ 200 USD.

Đặt mục tiêu lợi nhuận và mức cắt lỗ

Để duy trì cách tiếp cận có kỷ luật, các swing trader nên đặt ra mục tiêu lợi nhuận rõ ràng và mức cắt lỗ cho mỗi giao dịch. Mục tiêu lợi nhuận xác định mức lợi nhuận mong muốn mà họ muốn đạt được, trong khi mức cắt lỗ cho biết mức lỗ tối đa mà họ có thể chịu trước khi thoát khỏi giao dịch.

Nguồn: tradingview.com

Tiếp tục với ví dụ trước của chúng tôi, nếu một swing trader vào vị thế mua EUR/USD ở mức 0,9840 và đặt mục tiêu lợi nhuận ở mức 1,0540, họ đang tìm kiếm khoản lợi nhuận 700 pip. Đồng thời, họ có thể đặt mức cắt lỗ ở mức 0,9720, hạn chế mức lỗ tiềm năng ở mức 120 pip.

Quản lý giao dịch và thoát lệnh

Khi một giao dịch được kích hoạt, các swing trader phải chủ động quản lý nó dựa trên diễn biến thị trường và tuân thủ kế hoạch giao dịch của họ. Điều này có thể liên quan đến việc di chuyển mức cắt lỗ (trailing stop loss) để chốt lợi nhuận nếu giao dịch diễn biến theo hướng có lợi hoặc điều chỉnh mục tiêu lợi nhuận nếu thị trường có động lực mạnh.

Ví dụ: nếu giao dịch EUR/USD nói trên đạt mức giá 1,0350, swing trader có thể quyết định chuyển mức cắt lỗ của mình lên 0,9935 và chốt lãi 95 pip. Bằng cách này, ngay cả khi giao dịch đảo chiều, họ vẫn thu được lợi nhuận.

Chiến lược theo xu hướng

Các chiến lược theo xu hướng là một phần không thể thiếu trong swing trading vì chúng giúp các nhà giao dịch xác định và tận dụng các xu hướng thị trường hiện hành. Trong hướng dẫn này, chúng ta sẽ xem xét kỹ lưỡng các chiến lược theo xu hướng được sử dụng trong forex swing trading, sử dụng các ví dụ cụ thể để minh họa từng khái niệm.

Sử dụng đường trung bình động để xác định hướng của xu hướng

Đường trung bình động là một công cụ cơ bản trong các chiến lược theo xu hướng. Các chỉ báo này tính toán giá trung bình của một cặp tiền tệ trong một khoảng thời gian xác định, làm dịu đi những biến động ngắn hạn và cung cấp cái nhìn rõ ràng hơn về xu hướng cơ bản. Hai đường trung bình động được sử dụng phổ biến nhất là đường trung bình động đơn giản (SMA) và đường trung bình động lũy thừa (EMA).

Ví dụ: hãy xem xét một swing trader đang phân tích cặp tiền tệ EUR/USD. Họ có thể sử dụng kết hợp đường EMA50 và EMA200 trên biểu đồ hàng ngày. Nếu đường EMA50 vượt lên trên EMA200, điều đó biểu thị một điểm Golden Cross, điều này cho thấy xu hướng tăng có thể đang hình thành. Ngược lại, khi đường EMA50 cắt xuống dưới EMA200, một điểm Death Cross cho thấy xu hướng giảm tiềm năng.

Nguồn: tradingview.com

Các đột phá trong phạm vi giao dịch và các mẫu biểu đồ

Các swing trader thường tìm kiếm các đột phá từ các phạm vi củng cố hoặc các mẫu biểu đồ làm điểm vào lệnh tiềm năng. Khi một cặp tiền tệ giao dịch trong một phạm vi xác định, điều đó cho thấy sự thiếu quyết đoán trên thị trường. Một đột phá xảy ra khi giá di chuyển vượt ra ngoài ranh giới của phạm vi, cho thấy sự thay đổi tiềm năng trong xu hướng.

Ví dụ: một swing trader có thể xác định khoảng thời gian củng cố trên biểu đồ hàng ngày của USD/JPY, với mức giá giao dịch trong khoảng từ 110,00 đến 111,50. Nếu giá phá vỡ trên mức 111,50, nhà giao dịch có thể hiểu đây là một đột phá tăng giá và vào vị thế mua với dự đoán xu hướng tăng sẽ tiếp tục.

Tương tự, các mẫu biểu đồ như tam giác, lá cờ và vai đầu vai có thể cung cấp tín hiệu vào lệnh cho các swing trader. Những mô hình này cung cấp manh mối về khả năng đảo chiều hoặc tiếp tục xu hướng và các nhà giao dịch có thể vào vị thế tương ứng.

Xác định pullback để tham gia xu hướng tăng

Trong các thị trường có xu hướng, giá thường trải qua những biến động ngược chiều ngắn hạn gọi là pullback hoặc retracement. Các swing trader có thể sử dụng những đợt pullback này để tham gia các xu hướng tăng hiện có tại các điểm vào lệnh tốt hơn.

Ví dụ: nếu EUR/USD đang trong một xu hướng tăng được thiết lập tốt với mức đỉnh cao hơn và mức đáy cao hơn, một swing trader có thể chờ một pullback về mức hỗ trợ trước khi vào vị thế mua. Điều này cho phép nhà giao dịch tham gia vào xu hướng tăng ở mức giá thuận lợi hơn, do đó cải thiện tỷ lệ rủi ro-lợi nhuận của giao dịch.

Quản lý giao dịch với trailing stop

Khi một swing trader tham gia một giao dịch, họ phải quản lý nó một cách hiệu quả để bảo vệ lợi nhuận và hạn chế những khoản lỗ có thể xảy ra. Một phương pháp phổ biến để bảo vệ lợi nhuận là sử dụng lệnh trailing stop. Lệnh trailing stop là lệnh cắt lỗ động điều chỉnh khi giá di chuyển theo hướng có lợi cho nhà giao dịch.

Ví dụ: nếu một swing trader vào một vị thế mua GBP/USD ở mức 1,4000 và đặt lệnh trailing stop là 50 pip, mức cắt lỗ sẽ tăng cao hơn khi giá tăng. Nếu giá tăng lên 1,4050, điểm trailing stop sẽ điều chỉnh thành 1,4000, chốt lãi 50 pip. Bằng cách này, nếu giá sau đó đảo chiều, nhà giao dịch sẽ thoát giao dịch với lợi nhuận thay vì thua lỗ.

Chiến lược đảo chiều trung bình

Các nhà giao dịch đảo chiều trung bình tin rằng giá có xu hướng quay trở lại mức trung bình hoặc giá trị trung bình lịch sử theo thời gian. Họ sử dụng các biến động giá quá mức để xác định các cơ hội tiềm năng để điều chỉnh giá.

Xác định mức quá mua và quá bán với chỉ số RSI

Chỉ số sức mạnh tương đối (RSI) là một chỉ báo dao động động lượng phổ biến được sử dụng trong các chiến lược đảo chiều trung bình để xác định các điều kiện quá mua và quá bán. Chỉ số RSI dao động từ 0 đến 100 và đo tốc độ cũng như sự thay đổi của biến động giá. Chỉ số RSI cao (thường trên 70) cho biết tài sản có thể bị quá mua và chỉ số RSI thấp (thường dưới 30) cho biết tài sản có thể bị quá bán.

Nguồn: tradingview.com

Ví dụ: giả sử một swing trader đang phân tích cặp tiền tệ GBP/USD và nhận thấy rằng chỉ số RSI đã đạt đến mức trên 70. Điều này cho thấy cặp tiền này có khả năng bị quá mua và nhà giao dịch có thể xem xét vào một vị thế bán (short) với dự đoán về sự điều chỉnh giá.

Loại bỏ sự tăng đột biến về giá với Dải Bollinger

Dải Bollinger bao gồm một đường trung bình động ở giữa, điển hình là SMA20 và hai đường độ lệch chuẩn ở trên và dưới đường trung bình động. Các dải này tự động mở rộng và thu hẹp theo sự biến động của thị trường. Các nhà giao dịch đảo chiều trung bình sử dụng Dải Bollinger để làm mờ các đột biến giá vượt ra ngoài dải, giả định rằng những biến động giá cực đoan như vậy có khả năng quay trở lại đường trung bình động.

Ví dụ: hãy xem xét một swing trader đang theo dõi cặp tiền tệ USD/JPY. Nếu giá USD/JPY tăng vọt lên trên Dải Bollinger phía trên, nhà giao dịch đảo chiều trung bình có thể hiểu đây là một động thái quá mức và quyết định vào một vị thế bán với dự đoán giá sẽ quay trở lại đường trung bình động.

Giao dịch đảo chiều trên mức hỗ trợ và kháng cự

Các nhà giao dịch đảo chiều trung bình thường tìm kiếm sự đảo chiều giá ở các mức hỗ trợ và kháng cự quan trọng. Các mức này là những khu vực mà trước đây giá đã phải vật lộn để vượt qua, dẫn đến khả năng đảo chiều giá.

Ví dụ: một swing trader phân tích cặp tiền tệ EUR/USD có thể nhận thấy mức kháng cự mạnh ở mức 1,2000 mà giá này đã nhiều lần phải vật lộn để vượt lên trên. Khi giá tiếp cận mức này một lần nữa, nhà giao dịch đảo chiều trung bình có thể xem xét vào một vị thế bán với dự đoán giá sẽ đảo chiều thấp hơn từ mức kháng cự.

Nguồn: tradingview.com

Tương tự, khi giá tiến đến mức hỗ trợ quan trọng, chẳng hạn như 1,0516, nhà giao dịch đảo chiều trung bình có thể xem xét vào một vị thế mua với dự đoán giá sẽ đảo chiều lên phía trên.

Nguồn: tradingview.com

Thoát khi có tín hiệu xác thực hoặc vô hiệu

Chiến lược đảo chiều trung bình yêu cầu quản lý giao dịch cẩn thận để tận dụng khả năng điều chỉnh giá tiềm năng đồng thời tránh tiếp xúc kéo dài với các chuyển động bất lợi. Các nhà giao dịch thường sử dụng tín hiệu xác thực hoặc vô hiệu để xác định thời điểm thoát giao dịch.

Ví dụ: nếu một nhà giao dịch đảo chiều trung bình vào một vị thế bán trên một cặp tiền tệ dựa trên chỉ số RSI quá mua, nhà giao dịch có thể đặt mục tiêu lợi nhuận ở mức trung bình động hoặc mức hỗ trợ trước đó. Nếu giá đạt đến mục tiêu lợi nhuận, giao dịch sẽ được xác thực và nhà giao dịch thoát ra với lợi nhuận.

Ngược lại, nếu giá di chuyển ngược với giao dịch và đạt đến mức cắt lỗ được xác định trước, giao dịch sẽ bị vô hiệu và nhà giao dịch sẽ thoát vị thế để hạn chế thua lỗ.

Sử dụng nhiều khung thời gian

Các forex swing trader thường sử dụng nhiều khung thời gian trong phân tích của họ để có cái nhìn toàn diện về thị trường và cải thiện thời điểm vào lệnh.

Phân tích từ trên xuống: khung thời gian dài, trung bình và ngắn

Phân tích từ trên xuống bắt đầu với khung thời gian dài nhất, thường là biểu đồ hàng tuần hoặc hàng tháng, để xác định xu hướng dài hạn phổ biến. Điều này cho phép các swing trader hiểu được bối cảnh thị trường rộng hơn và những biến động giá lớn tiềm năng. Ví dụ: nếu biểu đồ hàng tuần của EUR/USD cho thấy xu hướng tăng rõ ràng với các đỉnh cao hơn và đáy cao hơn trong một khoảng thời gian dài, điều này cho thấy xu hướng tăng giá đối với các swing trader.

Chuyển xuống khung thời gian trung hạn, chẳng hạn như biểu đồ hàng ngày, các swing trader có thể tinh chỉnh phân tích của mình và xác định các mức hỗ trợ và kháng cự chính trong xu hướng dài hạn đã thiết lập. Họ cũng có thể xác định các mẫu biểu đồ tiềm năng hoặc các tín hiệu tiếp tục xu hướng có thể báo hiệu các setup giao dịch có xác suất cao.

Cuối cùng, các swing trader phóng to các khung thời gian thấp hơn, chẳng hạn như biểu đồ 4 giờ hoặc 1 giờ, để tinh chỉnh các điểm vào lệnh của họ. Bước này cung cấp thông tin giá chi tiết hơn, cho phép nhà giao dịch tìm điểm vào lệnh tối ưu với thông số rủi ro chặt chẽ hơn. Phân tích nhiều khung thời gian giúp nhà giao dịch tránh giao dịch theo xu hướng khung thời gian cao hơn hiện hành và tăng khả năng giao dịch thành công.

Cải thiện căn thời gian vào lệnh với sự hợp lưu trên nhiều khung

Sự hợp lưu xảy ra khi nhiều chỉ báo hoặc yếu tố kỹ thuật phù hợp để hỗ trợ cho cùng một quyết định giao dịch.

Ví dụ: một swing trader có thể quan sát xu hướng tăng giá trên biểu đồ hàng ngày của GBP/USD, cho thấy một giao dịch mua tiềm năng. Tuy nhiên, để cải thiện thời điểm vào lệnh, nhà giao dịch tìm kiếm sự hợp lưu với các chỉ báo khác, chẳng hạn như điểm giao nhau trong xu hướng tăng của các đường trung bình động trên biểu đồ 4 giờ hoặc tình trạng quá bán trên biểu đồ giờ. Khi các chỉ báo này căn chỉnh, nó sẽ củng cố niềm tin của nhà giao dịch vào giao dịch và cung cấp điểm vào lệnh mạnh mẽ hơn.

Bằng cách kết hợp các yếu tố phân tích khác nhau trên nhiều khung thời gian, các swing trader có thể lọc ra các tín hiệu sai tiềm ẩn và tập trung vào các giao dịch có xác suất cao với sự liên kết thị trường mạnh mẽ hơn.

Phóng to các khung thời gian thấp hơn để tinh chỉnh vào lệnh

Như đã đề cập trước đó, các khung thời gian thấp hơn đóng một vai trò quan trọng trong việc tinh chỉnh các điểm vào lệnh và quản lý giao dịch. Khi một swing trader đã xác định được thiết lập giao dịch tiềm năng trên các khung thời gian cao hơn, họ sẽ phóng to các khung thời gian thấp hơn để tìm điểm vào lệnh chính xác và đặt mức cắt lỗ chặt chẽ hơn.

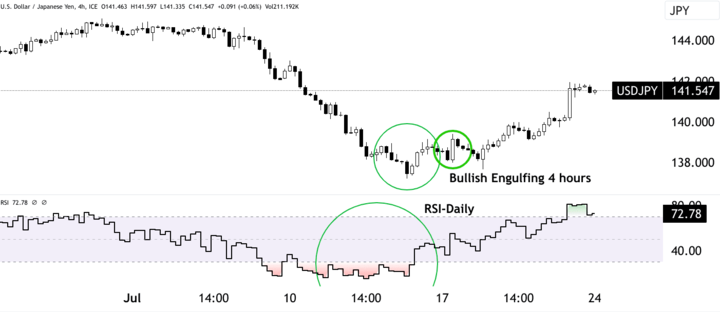

Ví dụ: nếu một swing trader muốn mua USD/JPY dựa trên xu hướng tăng (trên chỉ số RSI) được quan sát trên biểu đồ hàng ngày, họ có thể đợi một đợt pullback trên biểu đồ 4 giờ để xác định điểm vào lệnh có rủi ro thấp hơn. Nhà giao dịch có thể sử dụng các mô hình nến (ví dụ: nhấn chìm tăng) hoặc các mức hỗ trợ và kháng cự trên biểu đồ 4 giờ để xác nhận thời điểm vào lệnh của mình.

Nguồn: tradingview.com

Tuy nhiên, các nhà giao dịch phải thận trọng khi phân tích các khung thời gian thấp hơn, vì biến động giá trong các khoảng thời gian ngắn hơn có thể thất thường hơn và kém tin cậy hơn so với các khung thời gian cao hơn. Do đó, điều quan trọng là duy trì sự cân bằng giữa việc phân tích các khung thời gian cao hơn và thấp hơn để đưa ra quyết định giao dịch sáng suốt.

Phân tích kỹ thuật nâng cao

Các Forex swing trader muốn nâng cao chiến lược giao dịch của mình thường chuyển sang các kỹ thuật phân tích kỹ thuật nâng cao.

Phân tích khối lượng để xác nhận biến động giá

Phân tích khối lượng bao gồm việc nghiên cứu khối lượng giao dịch đi kèm với biến động giá. Khối lượng giao dịch phản ánh số lượng cổ phiếu hoặc hợp đồng được giao dịch trong một khoảng thời gian nhất định và cung cấp những manh mối quan trọng về sức mạnh và tính bền vững của xu hướng giá.

Ví dụ: giả sử một swing trader quan sát một cặp tiền tệ như USD/JPY đang trải qua một xu hướng tăng mạnh với giá tăng. Bằng cách phân tích khối lượng, nhà giao dịch có thể xác định liệu chuyển động giá có được hỗ trợ bởi sự tham gia đáng kể vào thị trường hay không. Khối lượng lớn trong một xu hướng tăng xác nhận lực mua mạnh và tạo độ tin cậy cho xu hướng tăng. Ngược lại, nếu giá tăng với khối lượng thấp, điều đó cho thấy sự tham gia thị trường yếu, có khả năng báo hiệu một xu hướng tăng yếu và dễ bị đảo chiều.

Việc kết hợp phân tích khối lượng vào chiến lược swing trading có thể giúp các nhà giao dịch xác nhận tính xác thực của biến động giá và đưa ra quyết định giao dịch tự tin hơn.

Các mẫu biểu đồ như lá cờ và cái nêm để dự đoán sự đảo chiều

Các mẫu biểu đồ là các mô hình xuất hiện trên biểu đồ giá và cung cấp cái nhìn sâu sắc có giá trị về khả năng tiếp tục hoặc đảo chiều xu hướng. Hai mẫu biểu đồ phổ biến được sử dụng trong forex swing trading là lá cờ và cái nêm.

Mô hình lá cờ là mẫu tiếp tục giống như một lá cờ hình chữ nhật nhỏ trên biểu đồ giá. Nó xảy ra sau một đợt biến động giá mạnh và thường thể hiện một khoảng dừng ngắn trước khi giá tiếp tục xu hướng. Các swing trader có thể mong đợi nhìn thấy mô hình lá cờ tăng giá trong một xu hướng tăng, mang đến cơ hội tiềm năng để tham gia hoặc thêm vào các vị thế mua. Ngược lại, mô hình lá cờ giảm giá trong xu hướng giảm có thể tạo cơ hội để vào hoặc thêm vào các vị thế bán.

Cái nêm là mô hình củng cố xảy ra khi giá củng cố giữa hai đường xu hướng hội tụ, tạo thành nêm tăng hoặc giảm. Những mô hình này cho thấy khả năng đảo chiều xu hướng. Các swing trader có thể tận dụng mô hình cái nêm giảm trong xu hướng giảm vì nó cho thấy áp lực bán giảm bớt và tiềm năng đảo chiều tăng giá. Tương tự, một mô hình cái nêm tăng trong một xu hướng tăng báo hiệu áp lực mua suy yếu và khả năng đảo chiều giảm giá.

Bằng cách nhận biết và sử dụng hiệu quả các mẫu biểu đồ, các swing trader có thể xác định khả năng tiếp tục hoặc đảo chiều xu hướng cũng như xác định thời điểm vào và thoát lệnh chính xác hơn.

Mô hình nến cho các setup có xác suất cao

Các mô hình nến là sự thể hiện trực quan về biến động giá theo thời gian. Mỗi nến hiển thị giá mở cửa, giá đóng cửa, giá cao nhất và giá thấp nhất, đồng thời các mô hình được hình thành dựa trên cách các mức giá này hình thành trên biểu đồ.

Một số mô hình nến thường được sử dụng trong Forex swing trading, chẳng hạn như mô hình doji, nhấn chìm và búa. Ví dụ: mô hình nhấn chìm tăng xảy ra khi một nến xanh lớn (tăng giá) nhấn chìm hoàn toàn nến đỏ (giảm giá) trước đó, cho thấy khả năng đảo chiều tăng giá. Swing trader có thể sử dụng mô hình này làm tín hiệu để vào vị thế mua hoặc thoát vị thế bán.

Tương tự, mô hình doji, thể hiện sự thiếu quyết đoán trên thị trường, có thể cung cấp các tín hiệu swing trading có giá trị. Khi một doji hình thành sau một xu hướng tăng bền vững, nó có thể báo hiệu một sự đảo chiều xu hướng tiềm ẩn, khiến các swing trader phải thận trọng hoặc xem xét chốt lãi trên các vị thế mua.

Nguồn: tradingview.com

Các mô hình nến cung cấp cái nhìn sâu sắc có giá trị về tâm lý thị trường và có thể cải thiện đáng kể tính chính xác của chiến lược swing trading.

Phân tích cơ bản và tích hợp

Việc tích hợp phân tích cơ bản vào Forex swing trading có thể nâng cao đáng kể khả năng của nhà giao dịch trong việc đưa ra quyết định sáng suốt và tận dụng các cơ hội thị trường. Trong khi phân tích kỹ thuật tập trung vào các mô hình và chỉ báo giá thì phân tích cơ bản lại đi sâu vào các yếu tố kinh tế cơ bản thúc đẩy chuyển động của tiền tệ.

Hiểu tác động của các sự kiện tin tức và phát hành dữ liệu

Các sự kiện tin tức và công bố dữ liệu kinh tế có thể có tác động sâu sắc đến thị trường Forex, gây ra biến động giá đáng kể. Là một swing trader, điều quan trọng là phải hiểu tác động tiềm ẩn của những sự kiện này đối với các cặp tiền tệ bạn đang giao dịch.

Ví dụ: một swing trader phân tích cặp EUR/USD có thể theo dõi chặt chẽ các tin tức liên quan đến các quyết định chính sách tiền tệ của Ngân hàng Trung ương Châu Âu (ECB). Nếu ECB thông báo tăng lãi suất, điều này có thể dẫn đến việc đồng euro tăng giá so với đồng đô la Mỹ. Ngược lại, nếu ECB gợi ý về những thách thức kinh tế và trì hoãn việc tăng lãi suất, đồng Euro có thể suy yếu.

Bằng cách bám sát các sự kiện tin tức quan trọng và dữ liệu được công bố, các swing trader có thể dự đoán các phản ứng tiềm năng của thị trường và điều chỉnh chiến lược giao dịch của họ cho phù hợp. Nhà giao dịch có thể quyết định giảm quy mô vị thế hoặc thoát giao dịch trước các thông báo tin tức quan trọng để tránh biến động gia tăng và biến động giá không chắc chắn.

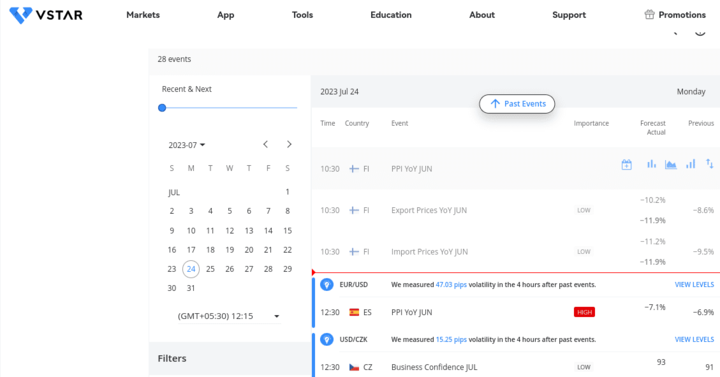

Sử dụng lịch kinh tế để xác định thời điểm giao dịch

Lịch kinh tế là một công cụ thiết yếu dành cho các swing trader muốn kết hợp phân tích cơ bản vào chiến lược giao dịch của họ. Lịch kinh tế cung cấp lịch trình phát hành dữ liệu kinh tế sắp tới, thông báo của ngân hàng trung ương và các sự kiện quan trọng khác có thể ảnh hưởng đến giá tiền tệ.

Nguồn: vstar.com

Ví dụ: một swing trader phân tích cặp GBP/USD có thể tham khảo lịch kinh tế để xác định ngày công bố dữ liệu tăng trưởng GDP của Vương quốc Anh. Số liệu tăng trưởng GDP mạnh có thể khiến thị trường dự đoán khả năng tăng lãi suất của Ngân hàng Anh, dẫn đến khả năng Bảng Anh tăng giá. Được trang bị thông tin này, nhà giao dịch có thể lập kế hoạch giao dịch xung quanh sự kiện và đảm bảo rằng họ ở vị thế tốt để tận dụng mọi biến động giá xảy ra sau khi phát hành dữ liệu.

Phân tích vĩ mô về tăng trưởng, lạm phát và chính sách tiền tệ

Tiến hành phân tích kinh tế vĩ mô là rất quan trọng đối với các swing trader muốn hiểu các lực lượng kinh tế rộng hơn ảnh hưởng đến chuyển động tiền tệ. Các chỉ số kinh tế vĩ mô như tăng trưởng GDP, tỷ lệ lạm phát và chính sách của ngân hàng trung ương cung cấp cái nhìn sâu sắc có giá trị về sức khỏe kinh tế của một quốc gia và hướng đi tiềm năng của đồng tiền nước đó.

Ví dụ: một swing trader phân tích cặp USD/JPY có thể kiểm tra dữ liệu kinh tế của Mỹ như tỷ lệ thất nghiệp và chi tiêu của người tiêu dùng để đánh giá sức mạnh của nền kinh tế Mỹ. Ngoài ra, họ có thể nghiên cứu các báo cáo chính sách tiền tệ của Ngân hàng Trung ương Nhật Bản để hiểu hành động của ngân hàng trung ương có thể ảnh hưởng đến đồng yên Nhật như thế nào.

Bằng cách tiến hành phân tích vĩ mô, các swing trader có thể phát triển một sự thiên vị cơ bản cho một cặp tiền tệ hỗ trợ cho kết quả phân tích kỹ thuật và chiến lược giao dịch tổng thể của họ. Việc kết hợp cả phân tích kỹ thuật và cơ bản cho phép nhà giao dịch đưa ra quyết định sáng suốt hơn, dẫn đến giao dịch có xác suất cao hơn.

Những điều cần thiết về quản lý rủi ro

Quản lý rủi ro là một khía cạnh cơ bản của forex swing trading thành công. Nó liên quan đến việc thực hiện các chiến lược để bảo vệ vốn, quản lý các khoản lỗ tiềm năng và đảm bảo cách tiếp cận kỷ luật trong giao dịch.

Định cỡ vị thế phù hợp dựa trên độ biến động và quy mô tài khoản

Tính toán quy mô vị thế đề cập đến việc xác định số vốn cần phân bổ cho mỗi giao dịch. Điều quan trọng là đặt quy mô vị thế phù hợp dựa trên mức độ chấp nhận rủi ro và quy mô tài khoản của nhà giao dịch.

Ví dụ: nếu một swing trader có tài khoản giao dịch 10.000 USD và sẵn sàng mạo hiểm 2% vốn của mình cho mỗi giao dịch thì số tiền tối đa họ nên mạo hiểm cho mỗi giao dịch là 200 USD (2% của 10.000 USD). Sau đó, người giao dịch sẽ điều chỉnh quy mô vị thế dựa trên mức cắt lỗ để đảm bảo rằng nếu đạt đến mức cắt lỗ, khoản lỗ sẽ được giới hạn ở số tiền được xác định trước là 200 USD.

Điều quan trọng nữa là phải xem xét sự biến động của cặp tiền tệ đang được giao dịch. Các cặp có tính biến động cao có thể yêu cầu quy mô vị thế nhỏ hơn để tránh tiếp xúc quá nhiều với biến động của thị trường, trong khi các cặp ít biến động hơn có thể cho phép quy mô vị thế lớn hơn.

Sử dụng mức cắt lỗ trên mỗi giao dịch

Lệnh cắt lỗ là một công cụ quản lý rủi ro thiết yếu giúp bảo vệ nhà giao dịch khỏi những tổn thất đáng kể trong điều kiện thị trường bất lợi. Đó là lệnh được đặt với nhà môi giới để tự động thoát giao dịch khi giá đạt đến một mức nhất định.

Nguồn: tradingview.com

Ví dụ: nếu một swing trader vào vị thế mua EUR/USD ở mức 1,0740, họ có thể đặt mức cắt lỗ ở mức 1,0665. Nếu giá di chuyển ngược lại với người giao dịch và đạt đến mức 1,0665 thì giao dịch sẽ tự động bị đóng, hạn chế mức lỗ tiềm năng ở mức 75 pip.

Việc sử dụng lệnh cắt lỗ đảm bảo rằng các nhà giao dịch không bị ràng buộc về mặt cảm xúc với giao dịch của mình và ngăn chặn những khoản lỗ thảm khốc có thể xóa sạch một phần đáng kể vốn giao dịch của họ. Điều quan trọng là đặt mức cắt lỗ ở mức hợp lý dựa trên các nguyên tắc phân tích kỹ thuật và quản lý rủi ro.

Duy trì tỷ lệ rủi ro/lợi nhuận từ 2:1 trở lên

Tỷ lệ rủi ro/lợi nhuận là một thước đo quan trọng trong Forex swing trading. Nó đo lường lợi nhuận tiềm năng của một giao dịch liên quan đến rủi ro tiềm năng. Ví dụ: nếu một nhà giao dịch vào một vị thế mua với mức cắt lỗ là 50 pip và mục tiêu lợi nhuận là 100 pip thì tỷ lệ rủi ro/lợi nhuận là 1:2 (100 pip lợi nhuận tiềm năng trừ đi 50 pip khoản lỗ tiềm năng).

Duy trì tỷ lệ rủi ro/lợi nhuận từ 2:1 trở lên rất quan trọng vì nó cho phép các nhà giao dịch có lãi ngay cả khi họ có tỷ lệ thắng dưới 50%. Ví dụ: nếu một nhà giao dịch có tỷ lệ thắng là 40% và luôn duy trì tỷ lệ rủi ro-lợi nhuận là 2:1 thì họ vẫn có thể kiếm được lợi nhuận trong thời gian dài.

Tỷ lệ rủi ro/lợi nhuận thuận lợi đạt được bằng cách đặt mục tiêu lợi nhuận lớn hơn ít nhất gấp đôi mức cắt lỗ. Điều này đảm bảo rằng lợi nhuận tiềm năng sẽ bù đắp cho rủi ro gặp phải trên mỗi giao dịch và cung cấp khoảng đệm cho các giao dịch thua lỗ tiềm năng.

Phòng ngừa các vị thế tương quan để giảm thiểu rủi ro

Phòng ngừa rủi ro (Hedging) là một kỹ thuật quản lý rủi ro bao gồm việc mở các vị thế bù đắp để giảm rủi ro tổng thể. Trong giao dịch Forex, nó có thể được sử dụng để quản lý mức độ tiếp xúc với các cặp tiền tệ có mối tương quan cao.

Ví dụ: nếu một nhà giao dịch có cả vị thế mua GBP/USD và vị thế mua EUR/USD, thì họ có khả năng tiếp xúc với đồng đô la Mỹ trong cả hai giao dịch. Nếu đồng đô la Mỹ gặp biến động đáng kể hoặc một sự kiện bất ngờ xảy ra, cả hai giao dịch có thể bị ảnh hưởng theo cùng một hướng.

Để giảm rủi ro này, nhà giao dịch có thể chọn phòng ngừa rủi ro cho một trong các vị thế bằng cách mở một vị thế bù đắp rủi ro. Trong trường hợp này, nhà giao dịch có thể mở một vị thế bán USD/JPY, vốn có mối tương quan nghịch với GBP/USD và EUR/USD, vô hiệu hóa một cách hiệu quả rủi ro của đồng đô la Mỹ.

Phòng ngừa rủi ro có thể giúp quản lý rủi ro trong điều kiện thị trường không ổn định hoặc không chắc chắn và cung cấp thêm một lớp bảo vệ cho danh mục đầu tư của nhà giao dịch.

Tâm lý giao dịch

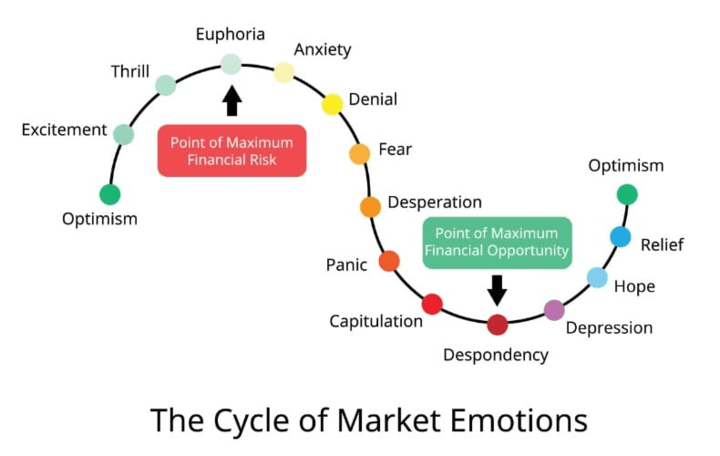

Tâm lý giao dịch đóng một vai trò quan trọng trong Forex swing trading và có thể có tác động đáng kể đến thành công của nhà giao dịch. Cảm xúc thường có thể dẫn đến những quyết định bốc đồng và phi lý, dẫn đến những sai lầm giao dịch tốn kém.

Nguồn: ifcmarkets.com

Phát triển kỷ luật, tính kiên nhẫn và kiểm soát cảm xúc

Kỷ luật, kiên nhẫn và kiểm soát cảm xúc là những đặc điểm cơ bản mà các nhà forex swing trader thành công phải trau dồi. Swing trading bao gồm việc giữ các vị thế trong nhiều ngày hoặc nhiều tuần và trong thời gian này, các nhà giao dịch có thể gặp phải những biến động của thị trường có thể gây ra phản ứng cảm xúc.

Ví dụ: nếu một swing trader vào một vị thế mua trong một cặp tiền tệ và giá bắt đầu đi ngược lại họ, nỗi sợ hãi và lo lắng có thể khiến họ đóng giao dịch sớm để tránh thua lỗ thêm. Ngược lại, nếu giao dịch có lãi, lòng tham có thể khuyến khích nhà giao dịch giữ giao dịch lâu hơn dự định ban đầu với hy vọng kiếm được lợi nhuận lớn hơn nữa.

Để chống lại những xung động cảm xúc này, nhà giao dịch phải bám sát kế hoạch giao dịch và các quy tắc quản lý rủi ro được xác định trước. Điều này đòi hỏi kỷ luật thực hiện giao dịch dựa trên phân tích khách quan và sự kiên nhẫn để cho phép giao dịch diễn ra theo kế hoạch ban đầu. Kiểm soát cảm xúc là điều cần thiết để tránh đưa ra những quyết định bốc đồng do sợ hãi hoặc tham lam.

Quản lý nỗi sợ và lòng tham: đấu tranh với bản năng theo đuổi hoặc giải cứu

Sợ hãi và tham lam là hai cảm xúc chi phối có thể ảnh hưởng đáng kể đến quá trình ra quyết định của nhà giao dịch. Nỗi sợ mất tiền có thể dẫn đến do dự hoặc tránh các giao dịch có khả năng sinh lợi nhuận, trong khi lòng tham có thể dẫn đến việc theo đuổi các cơ hội rủi ro cao với hy vọng kiếm được lợi nhuận nhanh chóng.

Ví dụ: nếu một swing trader bỏ lỡ một điểm vào lệnh vì họ sợ giao dịch sẽ đi ngược lại ý mình, họ có thể cảm thấy buộc phải theo đuổi giao dịch một khi nó bắt đầu di chuyển theo hướng có lợi cho mình. Tuy nhiên, việc theo đuổi các giao dịch có thể dẫn đến việc gia nhập thị trường với mức giá không thuận lợi và rủi ro gia tăng.

Nguồn: icmarkets.com

Tương tự, lòng tham có thể khiến nhà giao dịch giữ giao dịch thắng quá lâu với hy vọng kiếm được nhiều lợi nhuận hơn. Tuy nhiên, việc không chốt lãi ở mức thích hợp có thể dẫn đến việc phải trả lại lợi nhuận khi thị trường đảo chiều.

Để quản lý nỗi sợ hãi và lòng tham, các nhà giao dịch phải bám sát kế hoạch giao dịch của mình và tránh đưa ra những quyết định mang tính cảm tính. Việc có một bộ quy tắc rõ ràng để vào và thoát giao dịch, cùng với các mục tiêu lợi nhuận và lệnh cắt lỗ được xác định trước, có thể giúp giảm thiểu ảnh hưởng của nỗi sợ hãi và lòng tham đối với các quyết định giao dịch.

Xem lại nhật ký giao dịch để xác định điểm mạnh và điểm yếu

Ghi nhật ký giao dịch chi tiết là một phương pháp có giá trị đối với các forex swing trader. Nhật ký giao dịch giúp ghi lại lý do cơ bản của mỗi giao dịch, điểm vào và thoát, lãi hoặc lỗ và phản ứng cảm xúc trong quá trình giao dịch.

Bằng cách thường xuyên xem lại nhật ký giao dịch, nhà giao dịch có thể xác định các mô hình và hiểu rõ hơn về điểm mạnh và điểm yếu của chúng. Ví dụ, một nhà giao dịch có thể thấy rằng mình thành công hơn khi tuân theo kế hoạch giao dịch và thực hiện kỷ luật, nhưng có nhiều khả năng bị mất tiền hơn khi đưa ra các quyết định bốc đồng, theo cảm xúc.

Sự tự phản ánh này cho phép các nhà giao dịch thực hiện những điều chỉnh cần thiết cho chiến lược giao dịch của họ và cải thiện việc ra quyết định theo thời gian. Nó cũng giúp xác định các lỗi hoặc thành kiến tái diễn có thể cản trở hiệu suất giao dịch.

Kết luận

Tóm lại, forex swing trading là một chiến lược giao dịch phổ biến và có khả năng sinh lợi nhuận, có thể thành thạo nhờ sự kết hợp giữa khả năng thích ứng, phân tích vững chắc và quản lý rủi ro có kỷ luật.

Swing trading thành công đòi hỏi khả năng thích ứng và chiến lược vững chắc

Một trong những lý do chính khiến swing trading được nhiều nhà giao dịch ưa chuộng là khả năng thích ứng của nó. Các swing trader có thể tận dụng cả thị trường tăng và giảm bằng cách xác định các cơ hội trong các xu hướng lớn hơn. Tính linh hoạt này cho phép các nhà giao dịch điều chỉnh chiến lược của họ dựa trên sự thay đổi của điều kiện thị trường và tránh trở nên quá phụ thuộc vào bất kỳ phương pháp tiếp cận nào.

Ngoài ra, các swing trader thành công thường sử dụng các chiến lược hợp lý kết hợp nhiều công cụ phân tích cơ bản và kỹ thuật. Bằng cách sử dụng kết hợp các chỉ báo, mô hình biểu đồ và dữ liệu kinh tế, các swing trader có thể hiểu biết toàn diện về thị trường và đưa ra quyết định sáng suốt. Cách tiếp cận nhiều mặt này giúp các nhà giao dịch xác thực các setup giao dịch tiềm năng và tăng khả năng giao dịch có lợi nhuận.

Tận dụng phân tích kỹ thuật và cơ bản để tìm cơ hội

Việc tích hợp cả phân tích kỹ thuật và cơ bản là rất quan trọng đối với các swing trader đang tìm kiếm cái nhìn toàn diện về thị trường ngoại hối. Phân tích kỹ thuật cho phép các nhà giao dịch đánh giá mô hình giá, xu hướng và tâm lý thị trường trong lịch sử, trong khi phân tích cơ bản cung cấp cái nhìn sâu sắc về các yếu tố kinh tế cơ bản thúc đẩy chuyển động tiền tệ.

Ví dụ: một swing trader đang cân nhắc việc mua một cặp tiền tệ có thể phân tích biểu đồ giá của cặp tiền đó bằng cách sử dụng các chỉ báo kỹ thuật như đường trung bình động và mô hình biểu đồ. Đồng thời, họ sẽ tham khảo lịch kinh tế để biết các công bố dữ liệu sắp tới và thông báo của ngân hàng trung ương có thể ảnh hưởng đến giao dịch.

Bằng cách kết hợp phân tích kỹ thuật và cơ bản, các swing trader có thể phát triển sự hiểu biết sâu sắc hơn về thị trường và cải thiện tính chính xác trong các quyết định giao dịch của họ.

Sử dụng quản lý rủi ro mạnh mẽ để kiếm lợi nhuận lâu dài

Có lẽ khía cạnh quan trọng nhất của swing trading thành công là quản lý rủi ro hiệu quả. Các swing trader phải quản lý cẩn thận vốn, quy mô vị thế và lệnh cắt lỗ để bảo vệ khỏi các khoản lỗ tiềm năng và đảm bảo lợi nhuận lâu dài.

Nguồn: medium.com

Xác định quy mô vị thế dựa trên quy mô tài khoản và độ biến động cho phép các nhà giao dịch tránh tiếp xúc quá nhiều với thị trường, giảm tác động của việc thua lỗ đối với tổng vốn của họ. Đặt lệnh cắt lỗ trên mỗi giao dịch giúp hạn chế tổn thất tiềm năng và ngăn chặn các quyết định mang tính cảm xúc do sợ hãi hoặc tham lam.

Ngoài ra, việc duy trì tỷ lệ rủi ro/lợi nhuận thuận lợi đảm bảo rằng lợi nhuận tiềm năng lớn hơn khoản lỗ tiềm năng, ngay cả khi tỷ lệ thắng của nhà giao dịch dưới 50%. Kỹ thuật quản lý rủi ro này là cần thiết để duy trì lợi nhuận lâu dài.

Một khía cạnh quan trọng của quản lý rủi ro là khả năng nhận biết và quản lý cảm xúc. Phát triển kỷ luật, sự kiên nhẫn và kiểm soát cảm xúc giúp các nhà giao dịch bám sát kế hoạch giao dịch của họ và tránh đưa ra những quyết định bốc đồng dựa trên sự sợ hãi hoặc tham lam.

Cuối cùng, việc duy trì nhật ký giao dịch cho phép các nhà giao dịch xem lại các giao dịch trước đây của họ, xác định điểm mạnh và điểm yếu trong chiến lược giao dịch của họ và thực hiện các điều chỉnh cần thiết để cải thiện.