Kiến thức cơ bản về giao dịch ngoại hối rất đơn giản, đó là việc suy đoán về biến động tỷ giá hối đoái một cách chính xác nhất có thể, sau đó, kết thúc giao dịch ở mức mà bạn cho rằng xu hướng sẽ đảo ngược.

Tuy nhiên, không phải lúc nào bạn cũng có thể thành công do nhiều kiểu sai lầm khác nhau.

Các thống kê đã chỉ ra, chỉ từ 10% đến 30% nhà giao dịch thành công trong giao dịch ngoại hối. Điều đó có nghĩa là trong số 10 nhà giao dịch, chỉ có 1 đến 3 người tránh được các thua lỗ đến mức cháy tài khoản.

Cho dù thực tế là gì, khả năng giành chiến thắng đối với các nhà giao dịch mới dường như là rất thách thức.

Do đó, hãy tiếp tục đọc bài viết này để tìm hiểu 6 lỗi phổ biến nhất mà các nhà giao dịch ngoại hối hay mắc phải và sự ảnh hưởng của chúng. Bài viết cũng sẽ đưa ra các biện pháp để tránh các lỗi này nhằm trở thành một nhà giao dịch có lãi.

Quản trị rủi ro không hợp lý

Quản trị rủi ro được cho là khía cạnh quan trọng nhất của giao dịch ngoại hối. Do đó, thật đáng tiếc là nhiều nhà giao dịch lại không chú ý đến nó.

Nếu không quản trị mức độ thua lỗ của mình, việc giao dịch sẽ giống như đang đánh bạc. Đôi khi bạn có thể "trúng số độc đắc", nhưng chỉ cần một giao dịch thua lỗ, bạn có thể xóa sạch tài khoản của mình.

Quản trị rủi ro giúp bạn kiểm soát các khoản lỗ tiềm ẩn nhưng vẫn đảm bảo duy trì lợi nhuận lâu dài.

Bạn sẽ không cần phải là nhà phân tích đường giá giỏi nhất để có chiến lược quản trị rủi ro phù hợp. Ngược lại, ngay cả những chuyên gia phân tích giỏi nhất cũng có thể không bao giờ có lãi nếu không áp dụng chiến lược quản trị rủi ro.

Những sai lầm thường gặp trong quản trị rủi ro

Các chuyên gia coi các nhà giao dịch ngoại hối là "nhà quản lý rủi ro" bởi vì đó là tất cả những gì cần thiết để kiếm được lợi nhuận ổn định.

Gần như bạn không thể ngăn chặn các giao dịch thua lỗ. Tuy nhiên, bằng cách tránh những lỗi quản trị rủi ro này, bạn có thể kiểm soát chúng và đảm bảo lợi nhuận trong thời gian dài:

Giao dịch không đặt lệnh dừng lỗ

Nhiều nhà giao dịch, kể cả những người có kinh nghiệm và người mới, giao dịch không có điểm cắt lỗ vì những lý do sau:

- Sợ bị dừng lệnh

- Quá tự tin

- Mong muốn có nhiều lợi nhuận hơn

- Thiếu hiểu biết

Tuy nhiên, đây là một cách tiếp cận rất sai lầm về mặt quản trị rủi ro bất kể vì lý do nào đi chăng nữa.

Bạn đang khiến tài khoản của mình chịu rủi ro cao nhất khi không đặt ra điểm cắt lỗ vì giá có thể tiếp tục di chuyển ngược so với dự tính cho tới khi số dư tài khoản bằng không.

Ngoài ra, chỉ đặt ra mức dừng lỗ là không đủ.

Bạn phải theo dõi giao dịch và tiếp tục điều chỉnh lệnh để đảm bảo lợi nhuận nếu giá di chuyển theo hướng bạn tính toán. Lệnh cắt lỗ tự động (trailing stop) có thể là một sự thay thế hữu ích.

Bạn có thể dành không gian cho những biến động về giá nhưng hãy cố gắng tối đa hóa lợi nhuận.

Không nắm rõ tỷ lệ rủi ro/phần thưởng

Tỷ lệ rủi ro/phần thưởng là yếu tố quan trọng trong quản trị rủi ro.

Đó là số tiền bạn sẵn sàng mất để đổi lấy số tiền bạn có thể kiếm được trong mỗi giao dịch.

Ví dụ: nếu tỷ lệ rủi ro/phần thưởng là 1:3, thì về cơ bản, bạn có thể mất 10 USD, trong khi có cơ hội kiếm lại 30 USD mỗi giao dịch. Nói cách khác, giao dịch của bạn có thể mang lại lợi nhuận 300 USD bằng cách mạo hiểm 100 USD.

Dựa trên tỷ lệ này, bạn có thể đặt lệnh cắt lỗ và chốt lời tương ứng trên mỗi giao dịch.

Trên thực tế, giả sử 10 giao dịch của bạn có tỷ lệ rủi ro/phần thưởng đều là 1:3. Bạn có thể thua 7 trong số chúng và chỉ thắng 3 nhưng cuối cùng, bạn vẫn kiếm được 200 USD lợi nhuận ròng.

Sử dụng kích thước giao dịch không hợp lý

Mặc dù sử dụng đòn bẩy tối đa sẽ phóng đại các khoản lãi (và lỗ) tiềm năng, nhưng bạn phải học cách chọn quy mô chính xác cho mọi giao dịch.

Quy mô vị thế là số lượng đơn vị cặp tiền tệ mà bạn đầu tư. Bạn xác định nó là số lượng “lot” trên nền tảng giao dịch của mình.

Để tìm ra quy mô giao dịch hợp lý nhất, hãy chia rủi ro tài khoản của bạn cho quy mô giao dịch.

Sau khi ước tính được mức quy mô hợp lý, hãy chia nó cho quy mô lot tiêu chuẩn (100.000 đơn vị) để biết cách mở các lệnh mới.

Ví dụ: nếu quy mô vị thế của bạn là 10.000 đơn vị EURUSD, thì bạn không nên thực hiện bất kỳ giao dịch nào vượt quá 0,1 lot đối với cặp tiền tệ đó.

Giao dịch quá nhiều

Giao dịch quá nhiều là một lỗi phổ biến khác trong giao dịch Forex, khi một người duy trì thời gian giao dịch quá lâu.

Đây là lỗi điển hình của nhà giao dịch mới vì những lý do sau:

- Mong muốn kiếm được nhiều lợi nhuận hơn, đặc biệt là khi bạn đã có nhiều giao dịch tạo ra lợi nhuận

- Nghiện thị trường do hứng thú với việc thường xuyên thực hiện các giao dịch mới

- Thiếu kiên nhẫn và tự chủ

Giao dịch quá nhiều luôn có những hậu quả tiêu cực về lâu dài. Nếu bạn không cẩn thận, nó sẽ không chỉ ảnh hưởng đến các giao dịch nhất đọnh mà còn tác động đến tâm lý của bạn.

Bạn không cần phải luôn có mặt trên thị trường để thành công. Bạn nên hiểu rõ thời gian giao dịch và tỷ lệ đặt cược thuận lợi nhất với mình, đồng thời biết cách tận dụng các chiến lược quản trị rủi ro.

Những kiểu giao dịch quá nhiều trong thị trường ngoại hối

Đáng buồn, tình hình giao dịch quá nhiều là đang ngày càng tồi tệ theo thời gian. Các nhà giao dịch sẽ không ngừng mong muốn tham gia vào mọi đợt tăng hoặc giảm giá, ngay cả khi có rủi ro cao.

Do đó, hãy cố gắng tìm hiểu những lỗi dưới đây để xem bạn có đang mắc phải hay không:

Nhiều giao dịch cùng một lúc

Việc mở quá nhiều lệnh khiến bạn chịu thêm rủi ro vì bạn cần tập trung nhiều hơn để quản lý từng lệnh hiệu quả. Thậm chí, điều này còn còn tồi tệ hơn khi các lệnh thuộc những cặp tiền tệ khác nhau và bạn theo dõi nhiều biểu đồ cùng lúc.

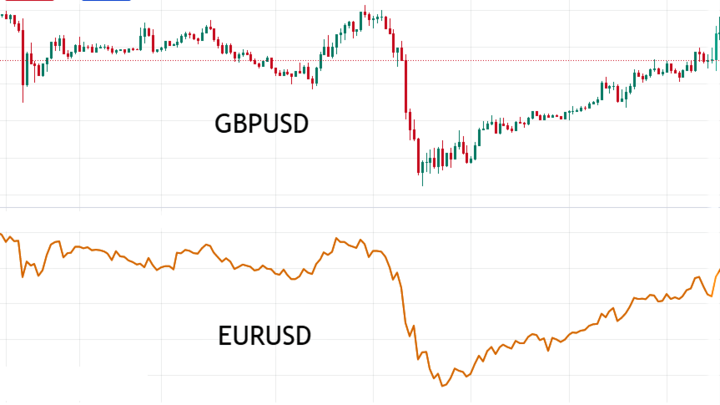

Thay vào đó, bạn có thể tập trung vào các cặp tiền tệ thường xuyên di chuyển cùng hướng và đặt lệnh theo đó. GBPUSD và EURUSD là những ví dụ điển hình.

Nếu bạn mong chờ xu hướng tăng ở cả hai cặp tiền tệ và muốn mở hai lệnh mua, bạn có thể thực hiện điều đó ở một cặp tiền tệ thay vì cả hai.

Một cách khác để ngăn chặn việc mở nhiều giao dịch là cộng quy mô vị thế lại với nhau.

Ví dụ: thay vì có năm giao dịch 0,1 lot GBPUSD, bạn có thể mở một giao dịch 0,5 lot với cùng tỷ lệ rủi ro trên phần thưởng

Không có chiến lược giao dịch rõ ràng

Một chiến lược giao dịch hợp lý sẽ bao gồm quy tắc ngăn chặn tình trạng giao dịch quá nhiều. Do đó, bạn đang không tuân thủ kế hoạch giao dịch của mình nếu bạn vẫn mắc lỗi này.

Chiến lược giao dịch cần phù hợp với các mục tiêu bạn đã đặt ra từ trước. Những mục tiêu như vậy có thể là kiếm lời được hơn 50% vào cuối năm.

Do đó, bạn chỉ cần kiếm lời 1% trên tài khoản của mình hàng ngày.

Với suy nghĩ này, bạn không thể và không cần phải giao dịch quá nhiều để đạt được mục tiêu.

Giao dịch quá thường xuyên

Bám sát chiến lược giao dịch của bạn, như đã thảo luận, không nên nhìn vào biểu đồ và thực hiện giao dịch thường xuyên. Kế hoạch tốt nhất thường bao gồm xác định các điều sau:

- Điều kiện tốt nhất để giao dịch, ví dụ xu hướng tăng, xu hướng giảm hoặc dao động

- Phiên giao dịch ngoại hối ưa thích nhất trong số các phiên ở London, New York hoặc Tokyo

- Các khung thời gian thuận lợi nhất, ví dụ: M1, H1, D1, v.v.

Tất cả những điều kiện này không thể xảy ra cùng một lúc. Do đó, hãy đặt ra những điều bạn muốn áp dụng trong chiến lược giao dịch của mình.

Đảm bảo bạn tuân thủ nghiêm ngặt các quy tắc vì giao dịch thường xuyên là một cách khác dẫn đến giao dịch quá mức.

Giao dịch theo cảm xúc

Như tên gọi, giao dịch theo cảm xúc có nghĩa là đưa ra quyết định dựa trên cảm xúc của bạn. Đó có thể là do phấn khích, sợ hãi hoặc hoảng loạn hơn là suy nghĩ bằng lý trí.

Bạn thường sẽ hối hận sau đó, đặc biệt nếu các quyết định đó đi ngược lại kế hoạch giao dịch của bạn.

Ngược lại, các nhà giao dịch ngoại hối giỏi có các quy tắc rõ ràng về cách họ sẽ thực hiện giao dịch trên thị trường. Họ cố gắng kiềm chế mọi cảm xúc khi họ đang phân tích biểu đồ giá.

Nếu không, bạn sẽ có nguy cơ gặp phải những hậu quả sau:

- Vào lệnh sai/chậm trễ

- Lợi nhuận thấp hơn

- Lo lắng và căng thẳng

- Mất tự tin

Giao dịch ngoại hối phải rõ ràng quyết định "có" hoặc "không". Không được có chỗ cho cảm xúc.

Tự động hóa chiến lược là một trong những cách tốt nhất để tránh giao dịch theo cảm tính. Nó giúp bạn ngừng nhìn vào biểu đồ mà thay vào đó tuân theo các quy tắc phải thực hiện khi giao dịch.

Những sai lầm giao dịch theo cảm xúc thường gặp phải

Là con người, việc phát sinh cảm xúc là điều bình thường. Lối sống và tính cách của nhà giao dịch có thể ảnh hưởng đến hành vi của họ.

Bất kể khi nào nhìn vào biểu đồ giá Forex để bắt đầu giao dịch, bạn phải cố gắng tránh những điều sau:

Thiếu kỷ luật

Trước khi thực hiện giao dịch Forex đầu tiên, bạn nên chuẩn bị một kế hoạch giao dịch. Nó sẽ vạch ra hướng đi cho bạn với những gì có thể xảy ra trên thị trường.

Đi chệch khỏi chiến lược giao dịch với bất kỳ lý do gì là thiếu kỷ luật.

Bạn có thể tinh chỉnh kế hoạch khi cần thiết, nhưng bạn phải luôn tuân theo các quy tắc bất cứ khi nào bạn sẵn sàng thực hiện hoặc đóng giao dịch.

Không có kế hoạch giao dịch nào đảm bảo tỷ lệ thắng 100%. Tuy nhiên, tuân thủ kế hoạch sẽ tốt hơn là giao dịch tùy tiện.

Nếu bạn cảm thấy muốn đi ngược lại kế hoạch giao dịch, hãy thực hiện điều đó với tài khoản demo để tránh rủi ro mất tiền.

FOMO (Sợ bỏ lỡ)

FOMO là tình trạng khá phổ biến, ngay cả đối với các nhà giao dịch có kinh nghiệm. Đó là cảm giác lo lắng hoặc tiếc nuối khi tin rằng, bạn có khả năng sẽ bỏ lỡ một xu hướng giao dịch kéo dài.

Do đó, bạn sẽ nhanh chóng vào lệnh ngay cả khi giá chưa đáp ứng các điều kiện theo kế hoạch của mình.

Đôi khi, bạn có thể đủ may mắn để kiếm được lợi nhuận từ biến động giá. Tuy nhiên, những lần khác, xu hướng có thể đảo ngược và chạm mức cắt lỗ của bạn.

Điều đó giống như cá cược

Cố gắng không chạy theo bất kỳ xu hướng nào nếu nó không đáp ứng các điều kiện vào lệnh. Nếu bạn đã bỏ lỡ một giao dịch, hãy kiên nhẫn và chờ đợi cơ hội tiếp theo.

Giao dịch trả thù

Giao dịch trả thù là giao dịch để bù lại các khoản lỗ hoặc lợi nhuận mà bạn có thể kiếm được từ các cơ hội đã bỏ lỡ. Phần lớn các hành động như vậy làm tăng rủi ro.

Đó là một hành động dựa theo cảm xúc và có khả năng gây ra hậu quả khủng khiếp.

Nếu bạn từng trải qua cảm giác như vậy, điều tốt nhất nên làm là ngừng nhìn vào biểu đồ để giải tỏa tâm trí. Nói chuyện với một người bạn hoặc người cố vấn; tận hưởng một số sở thích khác; đánh giá lại kế hoạch giao dịch của bạn, hoặc nghỉ ngơi.

Thiếu hiểu biết

Không có cách nào khác. Nếu bạn thiếu kiến thức giao dịch, việc trở thành một nhà giao dịch ngoại hối thành công sẽ rất khó khăn.

Nhiều nhà giao dịch tham vọng lớn không muốn trải qua sự đào tạo chuyên sâu do việc mở tài khoản CFD vô cùng dễ dàng. Họ hầu như không học qua các yếu tố cơ bản, chẳng hạn như:

- Diễn giải bản chất thị trường hiện tại

- Thực hiện các lệnh thị trường thích hợp

- Sử dụng các công cụ biểu đồ của nền tảng giao dịch

Kiến thức hạn chế như vậy sẽ khiến bạn đưa ra quyết định sai lầm, rủi ro cao hơn và lợi nhuận thấp hơn.

Trước khi giao dịch trên tài khoản thực, hãy tham gia các khóa học giao dịch ngoại hối chuyên sâu. Kiểm tra kỹ năng của bạn bằng tài khoản demo cho đến khi bạn phát triển được một kế hoạch giao dịch hiệu quả.

Những sai lầm thiếu kiến thức thường gặp

Không bao giờ nên bắt đầu giao dịch ngoại hối mà không có kiến thức trước đó về thị trường. Nếu không, bạn có thể mắc phải những sai lầm đắt giá:

Không hiểu rõ điều kiện thị trường

Luôn có cách để giải thích thị trường bất cứ khi nhìn vào biểu đồ giá. Nó có thể ở xu hướng tăng, xu hướng giảm hoặc đi ngang trong các khung thời gian khác nhau.

Tuy nhiên, việc không hiểu được trạng thái hiện tại của giá khiến việc đưa ra quyết định tối ưu nhất trở nên khó khăn.

Ví dụ: giá có thể đang trong xu hướng tăng dài hạn trong khung thời gian lớn. Tuy nhiên, khi quan sát khung thời gian thấp hơn, nó có thể là một xu hướng giảm.

Do đó, nếu bạn vào lệnh thị trường bán, đây sẽ là giao dịch ngược xu hướng và là điều thường không được khuyến nghị.

Bỏ qua tin tức và dữ liệu kinh tế

Mọi thị trường tài chính, bao gồm cả Forex, hoạt động dựa trên sức mạnh nền kinh tế của các quốc gia. Do đó, việc cập nhật các báo cáo tin tức liên quan có tác động đến các quốc gia là điều cần thiết.

Bạn có thể nhìn vào lịch kinh tế để theo dõi. Nó sẽ giúp bạn dự đoán các khoảng thời gian, khi thị trường xảy ra sự thay đổi ngắn hạn, trung hạn hoặc dài hạn.

Nếu bạn thiếu kiến thức này, bạn có thể ứng biến giống nhau với các khoảng thời gian khác nhau, đó là một cách làm không nên thực hiện.

Ví dụ: Trong quá trình công bố Bảng lương phi nông nghiệp (NFP), các cặp tiền tệ lớn luôn biến động mạnh. Do đó, sẽ tốt hơn nếu ngừng giao dịch trong khoảng thời gian này để giảm thiểu rủi ro.

Sử dụng các chỉ số giao dịch không liên quan

Ngày nay, có hàng trăm chỉ báo kỹ thuật được phát triển từ những yếu tố sau:

- Xu hướng giá, ví dụ: Đường trung bình động

- Khối lượng, ví dụ: Khối lượng cân bằng (OBV)

- Biến động, ví dụ: Dải Bollinger

- Động lượng, ví dụ: Chỉ số sức mạnh tương đối (RSI)

Tuy nhiên, không phải tất cả đều phù hợp để báo hiệu biến động tiềm năng. Bạn phải học cách lọc những thứ hữu ích khỏi những thứ vô ích để tìm kiếm cơ hội kiếm lợi nhuận.

Bạn cũng có thể kết hợp hợp lý hai hoặc nhiều chỉ báo để có tín hiệu tốt hơn. Kiểm tra lại chúng nhiều lần để chứng minh rằng, chúng có thể mang lại kết quả mong muốn.

Nếu không, bạn có nguy cơ mất vốn cao trên tài khoản chính.

Không ghi chép lịch sử giao dịch đầy đủ

Một trong những cách để cải thiện kỹ năng giao dịch ngoại hối là thường xuyên đánh giá kết quả. Nó giúp bạn học hỏi từ những sai lầm của mình và tiếp tục đi đúng hướng để đạt được mục tiêu trong tương lai.

Dưới đây là những lợi ích khác của việc ghi chép lịch sử giao dịch:

- Báo cáo thuế tốt hơn khi có yêu cầu

- Nâng cao nhận thức và tâm lý giao dịch

- Tăng cường nguyên tắc quản lý rủi ro

Ngay cả những nhà giao dịch giàu kinh nghiệm nhất cũng thỉnh thoảng ghi chép lại lịch sử giao dịch của mình.

Việc lưu giữ lịch sử giao dịch không có nghĩa là bạn có thể đánh giá hiệu suất để cải thiện. Tuy nhiên, sẽ tệ hơn nếu bạn thậm chí không có nhật ký giao dịch.

Bạn sẽ thấy mình mắc cùng một lỗi nhiều lần, từ đó đe dọa mục tiêu kiếm lợi nhuận của bạn.

Những sai lầm phổ biến khi ghi chép lịch sử giao dịch

Như đã thảo luận, dựa vào hiệu suất trong quá khứ là một trong những cách tốt nhất để cải thiện hoạt động giao dịch. Do đó, hãy đảm bảo nhật ký của bạn có chất lượng cao và không mắc các lỗi sau:

Không lưu trữ đầy đủ lệnh vào và ra

Chọn điểm vào và thoát lệnh chính xác giúp bạn có lợi nhuận trong giao dịch CFD. Do đó, nhật ký giao dịch của bạn phải ghi chép đủ nhằm mục đích cải thiện.

Giả sử bạn đã sử dụng giao điểm của hai đường trung bình động để làm căn cứ vào lệnh mua. Tỷ lệ chiến thắng của bạn được ghi nhận là khoảng 50% sau 50 giao dịch.

Tuy nhiên, việc thêm nguyên tắc, chỉ tham gia các giao dịch như vậy khi khối lượng giao dịch cao có thể tăng cơ hội thành công lên 60%.

Sự bổ sung này có thể dẫn đến một chiến thắng lớn

Đáng buồn thay, bạn có thể không bao giờ biết điều này nếu bạn không ghi chép cẩn thận quá trình thực hiện giao dịch của mình.

Không thống kê đầy đủ số liệu kết quả giao dịch

Bất kỳ sự ghi chép nào không có số liệu thống kê sau đây có thể khiến nhận định giao dịch trở nên kém hữu ích hơn:

- Tỷ lệ rủi ro trên phần thưởng

- Mức giảm tối đa từ đỉnh

- Tỷ lệ thắng

- Quy mô thắng/thua trung bình

- Yếu tố mang lại lợi nhuận

Chúng không giới hạn ở những điều đã đề cập, đặc biệt là khi bạn định thử nghiệm một kế hoạch mới trên tài khoản chính. Tuy nhiên, hãy đảm bảo các số liệu ghi chép là dễ hiểu nhất nhằm tránh nhầm lẫn khi đánh giá các giao dịch.

Bạn sẽ luôn tìm thấy những cách tuyệt vời để cải thiện kỹ năng giao dịch của mình dựa theo các dữ liệu ghi chép đáng tin cậy.

Thất bại trong việc đánh giá các hành vi giao dịch trong quá khứ

Hầu hết mọi người đều không biết rằng, thái độ giao dịch cũng quan trọng như những lịch sử giao dịch của bạn.

Điều gì khiến bạn thực hiện giao dịch sớm hơn hoặc muộn hơn dự kiến? Bạn đã phản ứng thế nào với những tin tức kinh tế sắp tới? Bạn có cảm thấy buồn vì thua lỗ nhiều ngày liên tiếp không?

Nó có vẻ như không cần thiết, nhưng đây là một cách hiệu quả để cải thiện tâm lý giao dịch của bạn.

Khi bạn ghi lại kết quả mọi giao dịch, hãy theo dõi cả cảm xúc của bạn và ghi nhớ lại vì những lý do sau:

- Tối thiểu hoặc tối đa hóa quy mô vị thế

- Giữ vị thế trong thời gian dài hoặc ngắn

- Chốt lãi hoặc lỗ

- Sử dụng lệnh dừng lỗ

- Bỏ lỡ xu hướng dài hạn

Suy ngẫm về chúng sau này để học cách cải thiện.

Kết luận

Bạn không cô đơn nếu đang gặp khó khăn trong việc duy trì lợi nhuận trong giao dịch ngoại hối. Một số người mới bắt đầu đã cháy tài khoản vì nhiều lý do khác nhau.

Tuy nhiên, bạn sẽ có cơ hội thành công cao hơn nếu tránh được những sai lầm phổ biến sau:

- Quản lý rủi ro kém

- Giao dịch quá nhiều

- Giao dịch theo cảm xúc

- Kiến thức về thị trường không đầy đủ

- Lưu trữ lịch sử giao dịch không đầy đủ

Kiểm tra chiến lược giao dịch của mình bằng tài khoản demo để đạt được tính nhất quán và luôn tuân thủ các quy tắc khi giao dịch bằng tài khoản chính.

Hơn nữa, bạn sẽ luôn trở thành một nhà giao dịch giỏi hơn nếu thường xuyên đánh giá lịch sử giao dịch của mình trong quá khứ. Hãy tìm những biện pháp để điều chỉnh chúng cho tốt hơn.

Bạn sẽ sớm bắt đầu thu được lợi nhuận dài hạn từ giao dịch ngoại hối.

* Tuyên bố miễn trừ trách nhiệm: Nội dung của bài viết này chỉ dành cho mục đích học tập và không thể hiện quan điểm chính thức của VSTAR, cũng như không thể được sử dụng như một lời khuyên đầu tư.